- La preocupación por el aumento de la inflación, la ralentización del crecimiento económico y la subida de tasas de interés ha sido el principal motor del sentimiento del mercado en los últimos meses.

-

En este artículo, destacamos tres empresas que son relativamente seguras en medio de la amenaza inminente de la estanflación, gracias a sus sólidos fundamentos, sus valoraciones razonables y sus crecientes pagos de dividendos.

-

Teniendo esto en cuenta, Kellogg, Duke Energy y Dollar General deberían estar en su radar.

-

Para obtener herramientas, datos y contenidos que le ayuden a tomar mejores decisiones de inversión, pruebe InvestingPro+.

-

Ratio precio-beneficio: 16.6

-

Capitalización de mercado: 24,600 millones de dólares

-

Rendimiento en lo que va de año: +13.2%

-

Ratio precio-beneficio: 22.4

-

Capitalización bursátil: 83,800 millones de dólares

-

Rendimiento en lo que va de año: +3.8%

-

Ratio precio-beneficio: 22.7

-

Capitalización de mercado: 52,040 millones de dólares

-

Rendimiento en lo que va de año: -3.5%.

-

Inflación

-

Agitación geopolítica

-

Tecnologías disruptivas

-

Subidas de las tasas de interés

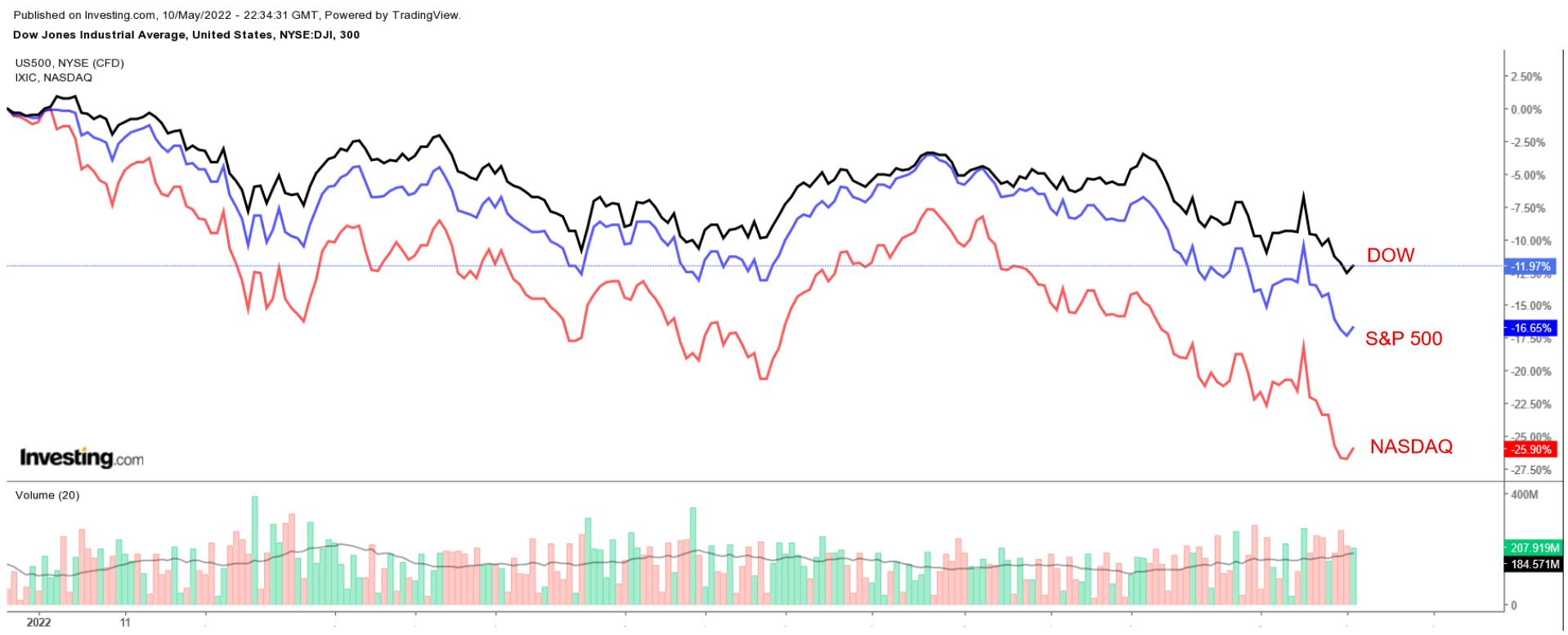

Las acciones de Wall Street han sufrido uno de los peores comienzos de año de la historia debido al creciente riesgo de estanflación, definida como una inflación persistentemente alta junto con un crecimiento económico estancado.

El Promedio Industrial Dow Jones ha perdido un 11.4% en lo que va de año, mientras que el índice de referencia S&P 500 y el índice tecnológico NASDAQ Composite han perdido un 16% y un 24.4%, respectivamente.

Mientras Wall Street continúa con su alocada montaña rusa, los tres valores que aparecen a continuación están bien posicionados para capear la actual agitación del mercado, ya que los inversionistas se apresuran a protegerse ante la perspectiva de un debilitamiento de la economía.

1. Kellogg

The Kellogg Company (NYSE:K) es una de las mayores empresas de fabricación de alimentos del mundo, más conocida por la producción de cereales y alimentos precocinados, como patatas fritas, galletas saladas y pastelillos para tostar.

Algunas de sus marcas más reconocidas son Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pringles, Cheez-It y waffles Eggo.

Mientras que las fuertes caídas han afectado a las empresas tecnológicas no rentables de alto crecimiento desde el comienzo del año, las áreas defensivas del sector de productos básicos de consumo están experimentando impresionantes ganancias a medida que los inversionistas se apilan en acciones que tienden a hacerlo bien en un entorno de estanflación.

Con una relación precio-beneficio de 16.6, Kellogg -cuyas acciones han subido alrededor de un 13% en lo que va de año- tiene un descuento extremo si se compara con sus pares notables, como Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS) y Hormel Foods (NYSE:HRL).

El fabricante de alimentos envasados también es una acción de dividendos de calidad. K ofrece actualmente un pago trimestral de 0.58 dólares por acción, lo que implica un dividendo anualizado de 2.32 dólares con una rentabilidad del 3.11%, una de las más altas del sector.

Las acciones de K subieron el martes hasta los 75.52 dólares, su mejor nivel desde febrero de 2017, antes de terminar la sesión en 72.93 dólares, lo que hace que la empresa con sede en Battle Creek (Michigan) tenga una valoración de 24,600 millones de dólares.

En una señal de lo bien que se ha comportado su negocio en el entorno actual, Kellogg informó el 6 de mayo de unos beneficios y unas ventas que superaron las expectativas del consenso, gracias a la sólida demanda de su amplia variedad de bocadillos.

También elevó sus perspectivas de ventas orgánicas para todo el año 2022 y dijo que planea acelerar el ritmo de las subidas de precios que impone a los consumidores en medio del aumento de los costos y la escasez de suministros.

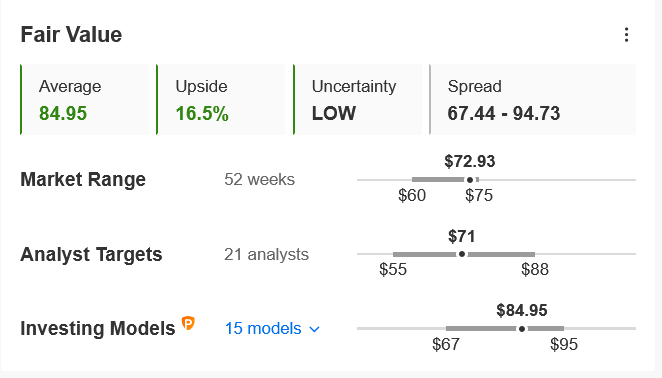

No es de extrañar que K pueda experimentar una subida de alrededor del 16.5% en los próximos 12 meses, según el modelo de InvestingPro, lo que la acercaría a su valor razonable de 84.95 dólares por acción.

Fuente: InvestingPro

2. Duke Energy

Mientras los inversionistas se preocupan por el coctel tóxico de la aceleración de la inflación, la ralentización del crecimiento económico y la subida de las tasas de interés, Duke Energy (NYSE:DUK), una de las mayores empresas de electricidad y gas natural de EE.UU., tiene potencial para ofrecer una buena rentabilidad en los próximos meses.

Las acciones de empresas defensivas cuyos productos y servicios son esenciales para la vida cotidiana de la gente, como los proveedores de servicios públicos, tienden a obtener mejores resultados en entornos de menor crecimiento económico y de inflación creciente.

Además, Duke ofrece actualmente un dividendo trimestral relativamente alto de 0.9850 dólares por acción. Esto representa un dividendo anualizado de 3.94 dólares y una rentabilidad del 3.56%, lo que lo convierte en un valor muy atractivo en el entorno actual.

A modo de comparación, el rendimiento del Tesoro estadounidense de referencia a 10 años ronda el 3%, mientras que el rendimiento implícito del S&P 500 se sitúa actualmente en el 1.55%.

DUK terminó la sesión del martes a 108.91 dólares, a la vista de su reciente máximo histórico de 116.33 dólares tocado el 21 de abril. A los niveles actuales, la empresa con sede en Charlotte, Carolina del Norte, que ha subido un 4% en lo que va de año, tiene una capitalización de mercado de 83,800 millones de dólares.

El 9 de mayo, Duke Energy comunicó unos beneficios ajustados para el primer trimestre de 1.30 dólares por acción, un poco por debajo de las estimaciones de consenso de 1.34 dólares por acción.

Los ingresos aumentaron aproximadamente un 16% interanual, hasta los 7,100 millones de dólares, gracias a las sólidas ventas de su segmento de transmisión de gas y electricidad y del negocio de energías renovables. Los analistas esperaban unas ventas en el primer trimestre de 5,700 millones de dólares.

El proveedor de servicios públicos también reafirmó su rango de orientación de ganancias ajustadas para todo el año de 5.30 a 5.60 dólares por acción, así como su tasa de crecimiento de las ganancias por acción a largo plazo de entre el 5% y el 7% hasta 2026.

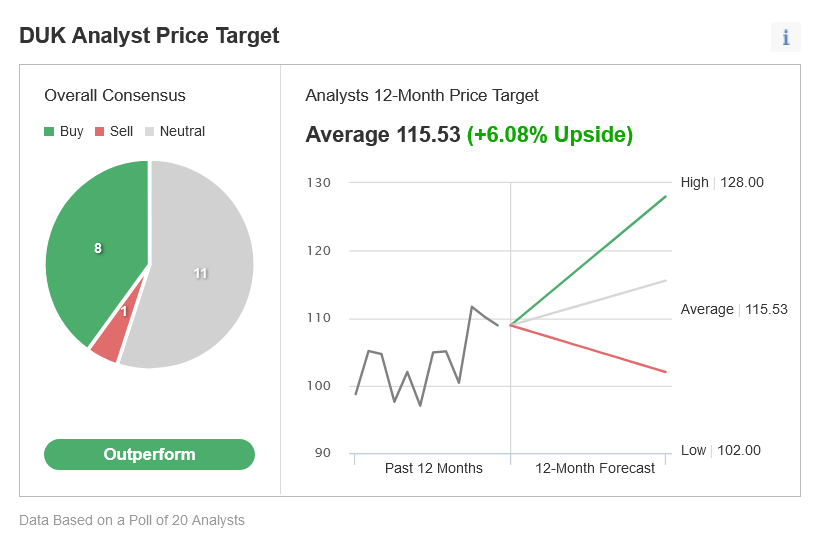

A un precio inferior a 110 dólares, DUK tiene un descuento moderado según los analistas encuestados por Investing.com, que apuntan a un alza de más del 6% en las acciones de Duke desde los niveles actuales en los próximos 12 meses.

Fuente: Investing.com

3. Dollar General

Ante el temor de que la economía estadounidense atraviese una mala racha en los próximos meses, Dollar General (NYSE:DG), que cuenta con más de 18,000 tiendas en 44 estados, se presenta como una excelente opción de valor para los inversionistas que buscan protegerse ante una mayor volatilidad.

El mayor minorista de descuento de EE.UU. vende principalmente comestibles, suministros para el hogar y productos de cuidado personal a precios muy bajos. Ha descrito públicamente a sus principales clientes como hogares que ganan menos de 35,000 dólares, lo que subraya la condición de empresa a prueba de recesión.

Las acciones de DG, que han perdido un 3.5% en lo que va de año, alcanzaron un máximo histórico de 262.20 dólares el 21 de abril. Al cierre de la sesión de anoche, DG alcanzaba los 227.50 dólares, con lo que el minorista de descuento con sede en Goodlettsville, Tennessee, tiene una capitalización de mercado de 52,040 millones de dólares.

Los continuos esfuerzos de Dollar General por devolver más efectivo a los accionistas en forma de mayores pagos de dividendos y recompras de acciones hacen que sea un candidato aún más probable para superar los resultados en los próximos meses.

La empresa ha aumentado recientemente su dividendo trimestral en efectivo en un 31%, hasta 0.55 dólares por acción. Esto representa un dividendo anualizado de 2.20 dólares y una rentabilidad de alrededor del 1%.

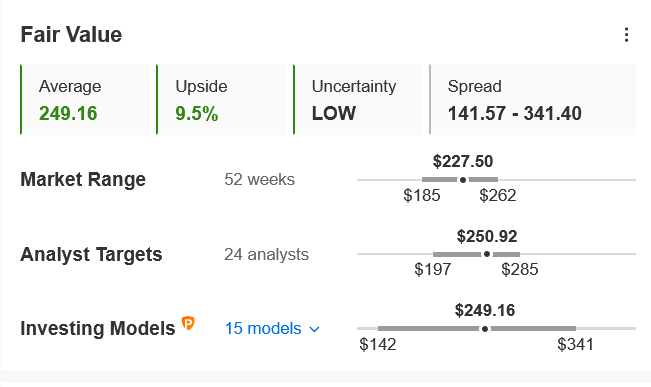

De hecho, DG está infravalorada en este momento según los modelos de InvestingPro y podría ver un alza del 9.5% en los próximos 12 meses hasta su valor razonable de 249.16 dólares.

Fuente: InvestingPro

Dollar General, que reportó ganancias e ingresos mixtos en el trimestre anterior, pero pronosticó ventas mejores de lo esperado para todo el año, presenta sus resultados financieros antes de la campana de apertura el jueves 26 de mayo. El consenso prevé un beneficio por acción en el primer trimestre de 2.35 dólares sobre unos ingresos de 8,700 millones de dólares.

Tal vez sea más importante la perspectiva de Dollar General para el resto de 2022, ya que tiene que lidiar con el impacto continuo de un entorno inflacionario acelerado, los problemas persistentes de la cadena de suministro, el aumento de los costes de las materias primas, la escasez de mano de obra, así como los posibles cambios en el comportamiento de los consumidores.

El mercado actual hace más difícil que nunca tomar las decisiones correctas. Piense en los desafíos:

Para afrontarlos, necesita buenos datos, herramientas eficaces para clasificar los datos y una visión de lo que significa todo ello. Hay que eliminar la emoción de la inversión y centrarse en los fundamentos.

Para ello, existe InvestingPro+, con todos los datos y herramientas profesionales que necesita para tomar mejores decisiones de inversión.