- Las acciones de Estados Unidos van camino de cerrar 2023 al alza, ante las apuestas de que la Fed ya no subirá más los tipos de interés.

- 2024 está a la vuelta de la esquina y, a pesar del optimismo, se avecina una plétora de riesgos que los inversores no deberían perder de vista.

- ¿Busca ayuda en el mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

A falta de un puñado de días de negociación en 2023, las acciones de Wall Street van camino de cerrar el año con buen pie, y los inversores cada vez son más optimistas con respecto a que la Reserva Federal ha puesto fin a la subida de los tipos de interés.

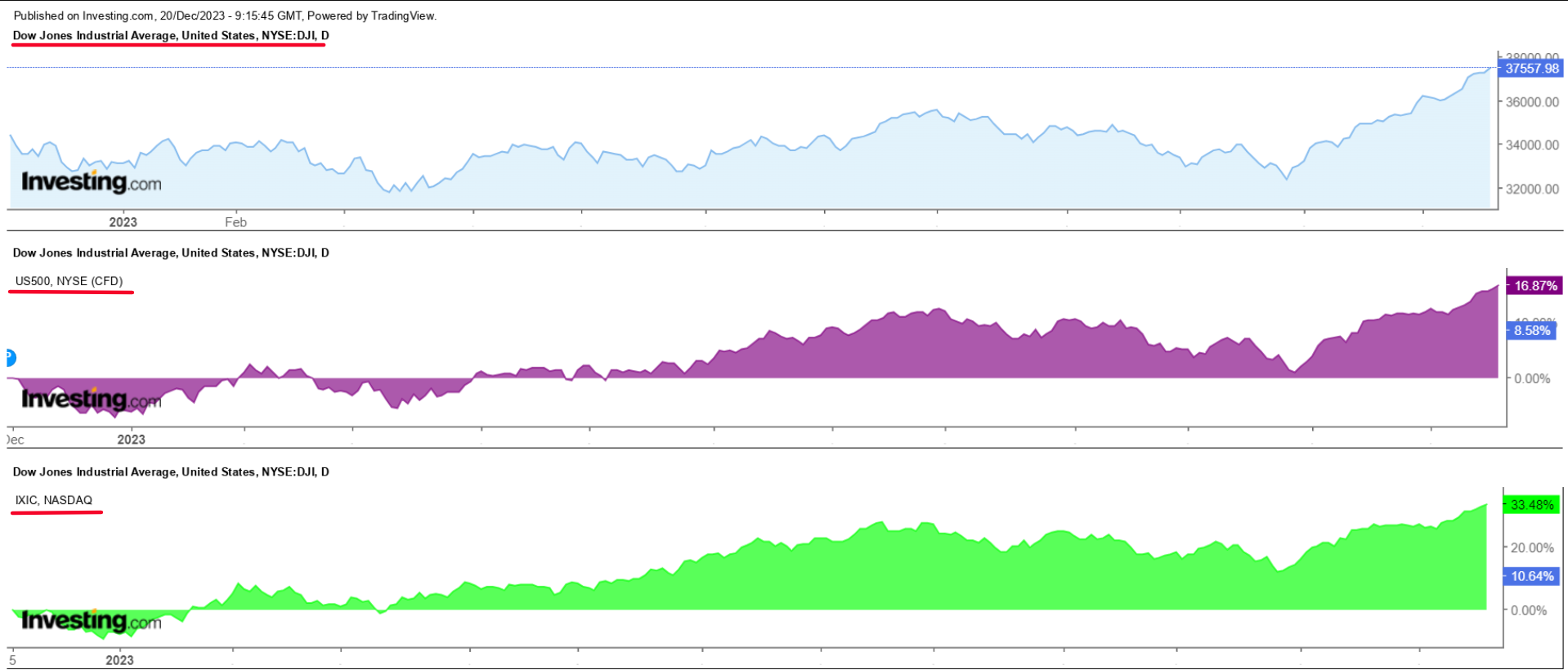

El Nasdaq Composite ha sido el valor más alcista, con una subida del 43,3% en lo que va de año, impulsado por el grupo de los "7 magníficos", valores tecnológicos de gran capitalización, como Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) Platforms, Tesla (NASDAQ:TSLA), Alphabet (NASDAQ:GOOGL), Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL) y Amazon (NASDAQ:AMZN).

Por su parte, el índice de referencia S&P 500 y el Dow Jones de Industriales han subido un 24,2% y un 13,3% respectivamente en el conjunto del año.

Mientras los inversores trazan su rumbo hacia 2024, se avecina un panorama plagado de incertidumbres, que exige estar atentos a cinco riesgos considerables que podrían influir en los mercados y en la confianza de los inversores a lo largo del año.

Estos cinco riesgos subrayan la necesidad de un enfoque prudente y adaptable para navegar por las complejidades de 2024.

1. Incertidumbre en torno a la política monetaria de la Reserva Federal

La postura de la Reserva Federal sobre los tipos de interés será el factor que más influirá en la dinámica del mercado en 2024. La dicotomía entre las crecientes expectativas de recortes de tipos frente a un escenario en el que la Fed mantendrá los tipos al alza durante más tiempo crea un clima de imprevisibilidad de cara al nuevo año.

Tras elevar los costes de endeudamiento en 525 puntos básicos desde marzo de 2022 hasta la actual horquilla del 5,25%-5,50%, muchos participantes del mercado confían cada vez más en que la campaña de ajustes de la política monetaria de la Reserva Federal haya finalizado prácticamente.

El miércoles por la mañana, se estimaba que había aproximadamente un 75% de probabilidades de un recorte de tipos en la reunión de la Fed de marzo de 2024, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com, mientras que las probabilidades de un recorte en mayo se sitúan en torno al 95%.

Las esperanzas de una política monetaria más laxa aumentaron tras el giro moderado de la Reserva Federal de la semana pasada, cuando los responsables de la política monetaria apuntaron a tres recortes de tipos en 2024.

Sin embargo, en los días posteriores a la última reunión se han observado señales de divergencia entre los responsables de la Fed, ya que algunos miembros del FOMC empezaron a rebatir la reacción alcista del mercado.

Sigue siendo una cuestión crucial si la resistencia de la economía propiciará un periodo prolongado de tipos de interés elevados o si los signos de tensión harán necesario un giro hacia los recortes de tipos.

Esta incertidumbre proyecta una sombra sobre las expectativas del mercado, impulsando un comportamiento calculado de cautela de los inversores en un entorno en el que las señales de política monetaria podrían afectar considerablemente a las valoraciones de los activos y a la percepción del riesgo.

La Fed corre el riesgo de cometer un grave error de política monetaria si comienza a relajar las condiciones monetarias demasiado pronto, lo que podría hacer que las presiones inflacionistas comenzaran a repuntar de nuevo.

2. Recesión en EE.UU. y desaceleración económica mundial

Lo que podría determinar con qué rapidez o en qué medida la Fed recortará los tipos en 2024 es si la economía estadounidense entra o no en recesión.

A pesar de las expectativas generalizadas de una inminente desaceleración, la economía ha demostrado ser considerablemente más resistente de lo previsto por muchos en Wall Street y el crecimiento económico se ha mantenido mejor de lo esperado ante la subida de los tipos, alimentando el optimismo de los inversores sobre un aterrizaje suave.

Sin embargo, aún no estamos completamente fuera de peligro, ya que la Fed cree que la economía crecerá un tibio 1,4% en 2024, lo que supone una brusca desaceleración con respecto al 2,6% de este año.

Y dado que los responsables de la política monetaria de la Fed reconocen que los efectos y el impacto de sus subidas de tipos aún no se han dejado notar plenamente en la economía, el crecimiento podría ralentizarse a un ritmo aún mayor el año que viene.

Además, el inminente espectro de una posible recesión en los principales mercados mundiales, sobre todo de Europa y China, plantea otra amenaza que obligaría a los participantes del mercado a reevaluar sus estrategias de inversión para 2024.

El lento crecimiento económico de Europa y sus persistentes desafíos, agravados por la incertidumbre en torno a las posibles interrupciones del suministro energético, dibujan un panorama preocupante. Al mismo tiempo, China, una potencia económica mundial, se enfrenta a una desaceleración del crecimiento ante las medidas reguladoras y los esfuerzos por reequilibrar su economía.

En este entorno, los inversores se enfrentan a la ardua tarea de recalibrar sus estrategias para protegerse de las implicaciones de largo alcance de una recesión económica mundial más generalizada.

3. Inflación obstinada

Con la inflación enfriándose y la Reserva Federal hablando de recortes de tipos en 2024, muchos inversores parecen estar adoptando una perspectiva alcista de cara al año que viene.

De hecho, la inflación estadounidense ha descendido significativamente desde junio de 2022, cuando alcanzara máximos de 40 años en el 9,1%, ante el agresivo ciclo de subidas de tipos de la Fed.

No obstante, la inflación de los precios al consumo sigue estando muy por encima del objetivo del 2% fijado por el banco central, a pesar de los persistentes esfuerzos de la Fed por frenar el IPC, que subió el mes pasado a una tasa anual del 3,1%.

Además, las nuevas perturbaciones en las cadenas de suministro mundiales suponen otra amenaza que podría desencadenar una reaceleración de la inflación en 2024 y crear aún más problemas para la estabilidad económica.

Por ello, creo que existe un gran riesgo de que la inflación no cumpla las expectativas y permanezca en niveles elevados más tiempo del que los mercados creen ahora mismo, lo que tendría un impacto de gran alcance en los planes de política monetaria de la Fed.

Las complejidades de estos retos exigen un seguimiento perspicaz, ya que cualquier aceleración inesperada de los precios al consumo podría no sólo mermar la confianza del mercado, sino también hacer necesario recalibrar las estrategias de inversión en previsión de posibles obstáculos inflacionistas prolongados.

4. Agitación geopolítica, mercados energéticos impredecibles

Es probable que las tensiones geopolíticas proyecten sombras sobre los mercados mundiales y sigan siendo un factor de riesgo que reclame la atención de los inversores en el nuevo año.

Los actuales conflictos en regiones críticas como Ucrania y Oriente Próximo, combinados con la escalada de las hostilidades, especialmente en el Mar del Sur de China, sirven de potentes catalizadores para las fluctuaciones del mercado.

Los agentes del mercado deben enfrentarse a la realidad de que las convulsiones geopolíticas, alimentadas por disputas regionales y luchas de poder mundiales, tienen el potencial de alterar el equilibrio del mercado y remodelar el panorama de la inversión mundial.

El sector de la energía sigue siendo vulnerable a los cambios repentinos provocados por factores geopolíticos. Los precios del petróleo podrían dispararse en caso de agravarse las tensiones geopolíticas y las limitaciones de suministro en Oriente Próximo.

En efecto, el recrudecimiento de las tensiones en regiones vitales como el Mar Rojo o en las que se vean implicados actores clave como Irán podrían impulsar inmediatamente los precios de la energía, imponiendo nuevos retos a la estabilidad económica mundial y a las presiones inflacionistas.

Navegar por estos entresijos de tensiones geopolíticas, limitaciones de suministro y conflictos potenciales exige una reevaluación exhaustiva de las carteras de inversión, el interés por el riesgo y la exposición a los mercados.

5. Incertidumbre en torno a las elecciones presidenciales de EE.UU.

A medida que el fantasma de las elecciones presidenciales estadounidenses de 2024 se cierne sobre Estados Unidos, las incertidumbres políticas se entrelazan con la dinámica del mercado.

El contraste y la evolución de la narrativa en torno a los posibles candidatos introducen otra capa de complejidad, con el expresidente Donald Trump como claro favorito para derrotar a Joe Biden según las encuestas y las webs de apuestas.

Trump tiene actualmente una ventaja de unos cinco puntos porcentuales sobre Biden entre los votantes registrados o probables a medida que se acercan las elecciones de noviembre de 2024.

Esto convierte a Biden en el segundo presidente en el cargo desde que comenzaran a realizarse estas encuestas que va por detrás en su intento de reelección a estas alturas de la campaña. En los últimos 80 años, los presidentes en ejercicio siempre han disfrutado de una ventaja de algo más de 10 puntos ante sus eventuales contendientes a un año de las elecciones.

El inminente discurso electoral podría influir en la confianza de los inversores y en las decisiones estratégicas de inversión, creando una atmósfera en la que el panorama político ejerce una influencia importante en la trayectoria de los mercados.

Teniendo esto en cuenta, las inminentes elecciones presidenciales estadounidenses de 2024 proyectan su propia sombra de incertidumbre sobre los mercados financieros.

¿Qué hacer ahora?

La interacción de estos cinco factores podría influir considerablemente en los movimientos del mercado, el interés por el riesgo y las estrategias de inversión en 2024.

Mantenerse atento a estos riesgos y a su naturaleza cambiante sigue siendo imperativo para los inversores que buscan navegar por un terreno incierto y mitigar los posibles escollos de cara al año que viene.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

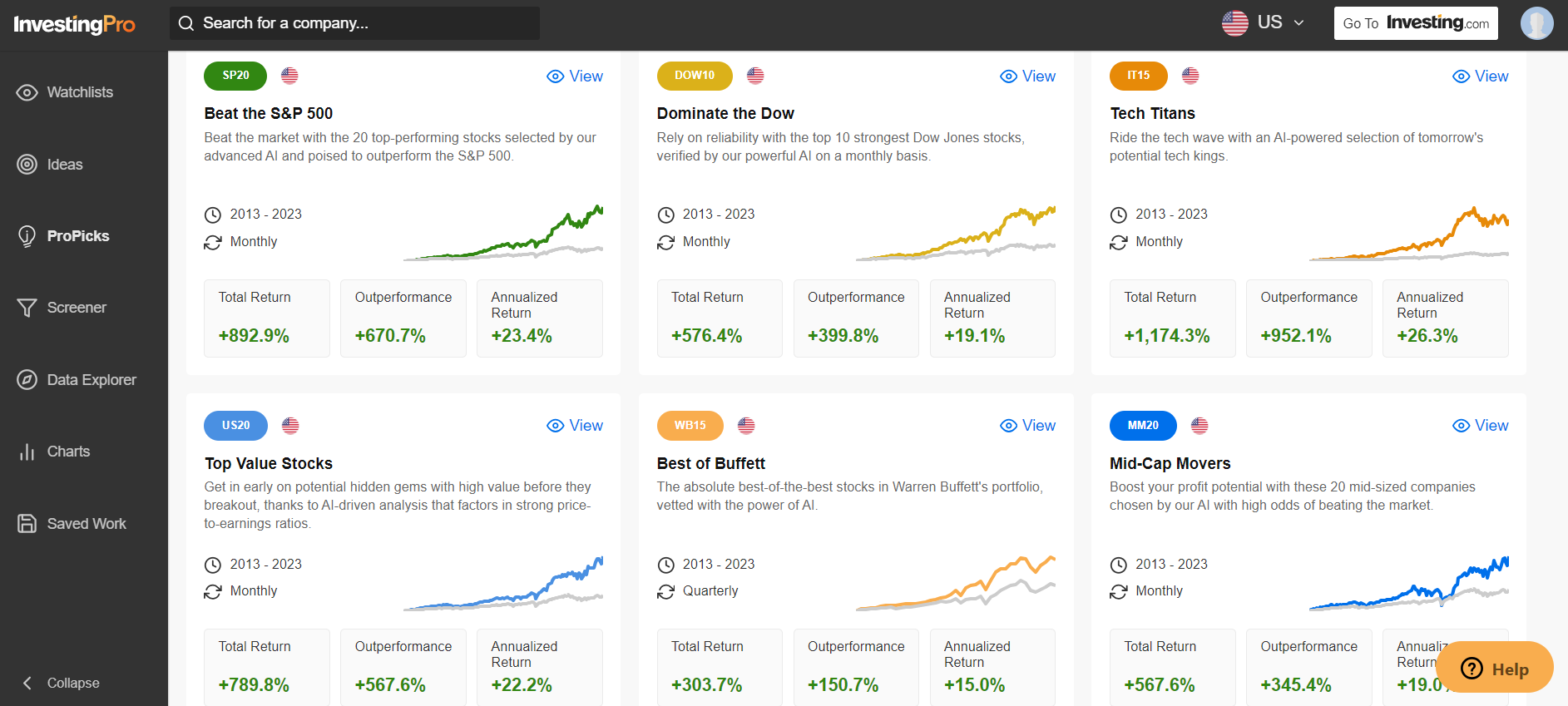

ProPicks, que ofrece estrategias adaptadas a las diferentes preferencias e intereses por el riesgo de los inversores, abarca un amplio abanico de estilos de inversión para que sepa qué comprar y cuándo hacerlo.

Fuente: InvestingPro

ProPicks está disponible para todos los suscriptores de InvestingPro. Puede suscribirse ahora, aquí mismo.

¡Cierra el año con broche de oro! Suscríbete a InvestingPro+ A MITAD DE PRECIO + DESCUENTO EXTRA en plan 1 año con el código PROW142, o en plan 2 años con el código PROW141. ¡Haz clic aquí y no olvides agregar el código de descuento!

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.