El mercado de los EE.UU se encuentra en zona de máximos históricos. Pero ¿tiene sentido invertir ahora para el largo plazo? Respuesta rápida: no. En la nota te doy los detalles.

Hoy en día no es recomendable estar comprado en acciones de EE.UU para quien tiene un horizonte de inversión de largo plazo y busca “comprar para mantener”. El que lo haga, sufrirá pérdidas que podrían llegar al 50% y demorar al menos 10 años en recuperar.

Distinto es el panorama para el inversor de más corto plazo, ya que la tendencia es claramente alcista y podría continuar. En cualquier caso, todo parece indicar que ya pasamos el minuto 45 del segundo tiempo.

Parte del material de esta nota lo tomé de Stephen Blumenthal, fundador de Capital Management Group, una firma de consultoría y asesoramiento financiero.

Para saber si un mercado está “caro” o “barato” se utilizan diferentes métricas:

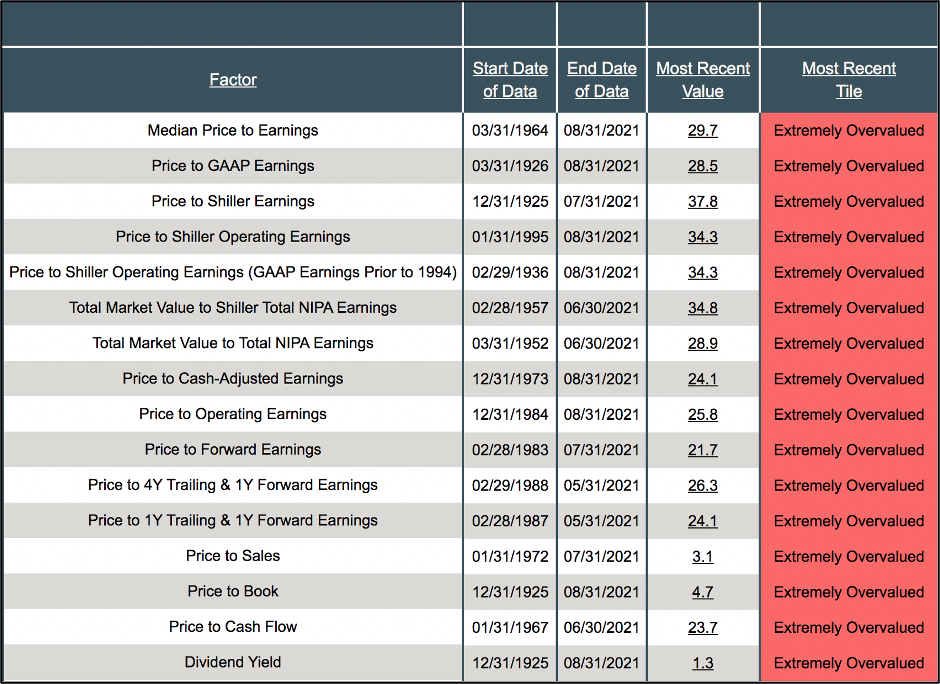

Fuente: Ned Davis Research

En esta imagen se pueden observar un abanico completo de métricas de valuación, las que concluyen en el mismo resultado: extrema sobrevaluación actual del mercado.

No hace falta ahondar mucho en la explicación: la política expansiva de la Reserva Federal no hizo otra cosa más que inundar de liquidez al mercado, posibilitando este nivel de valuaciones y métricas.

Para que tengan una idea del contexto, la Fed mantiene las tasas de interés en el rango de entre el 0% y el 0,25% desde marzo del 2020 y las compras mensuales de bonos rondan los USD 120.000M. La supuesta intención de esta política fue siempre “morigerar el impacto de la pandemia”.

Habrá que estar atentos al llamado “tapering”, que implicaría la reducción de las compras de bonos, de tal manera que la Fed tome una postura más contractiva y menos laxa. Si dicho fenómeno ocurre, las acciones pueden verse seriamente afectadas, aunque igualmente se espera una postura gradualista.

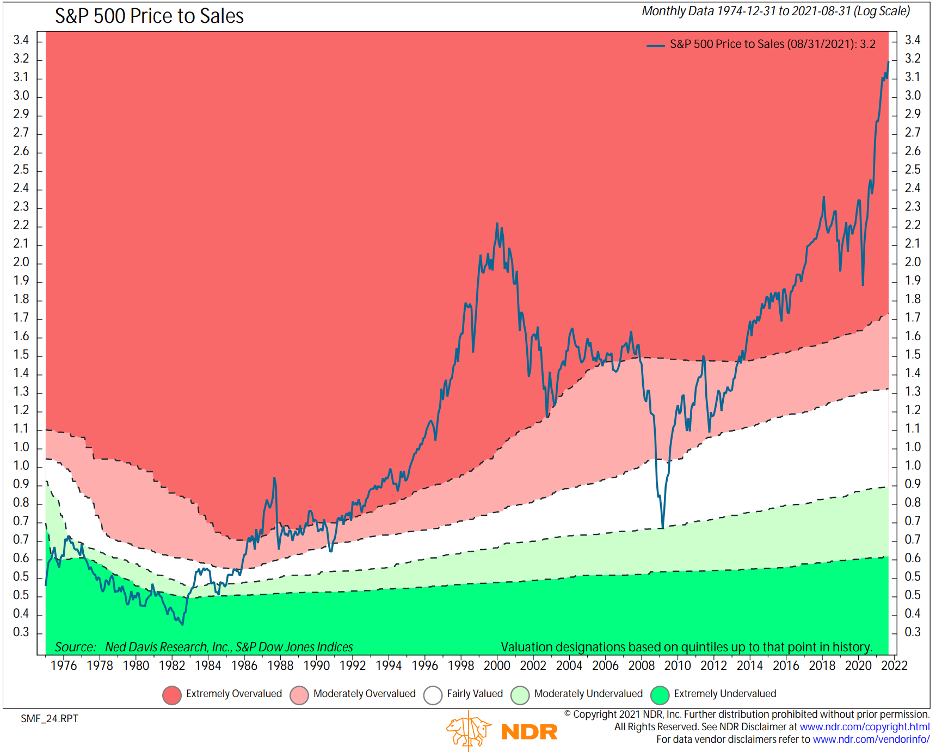

Price-to-sales

El ratio Price-to-Sales es una métrica fundamental que está relacionada con el valor intrínseco de las acciones. No hay ningún analista del mundo que no observe este ratio.

El cálculo es muy sencillo. Es simplemente la división entre la capitalización bursátil (valor de las acciones emitidas multiplicadas por el precio de cada acción) y las ventas acumuladas en los últimos 12 meses.

Acá les dejo el ratio del índice S&P500, el más representativo de la bolsa de los EE.UU:

Como se puede observar, actualmente estamos en un nivel de 3,2. Esto significa que alguien que invierte en el SPY (ETF del índice S&P) está pagando un precio que se convalida con más de 3 años de sus ventas. Estas cifras son incluso superiores al pico de euforia de las punto com.

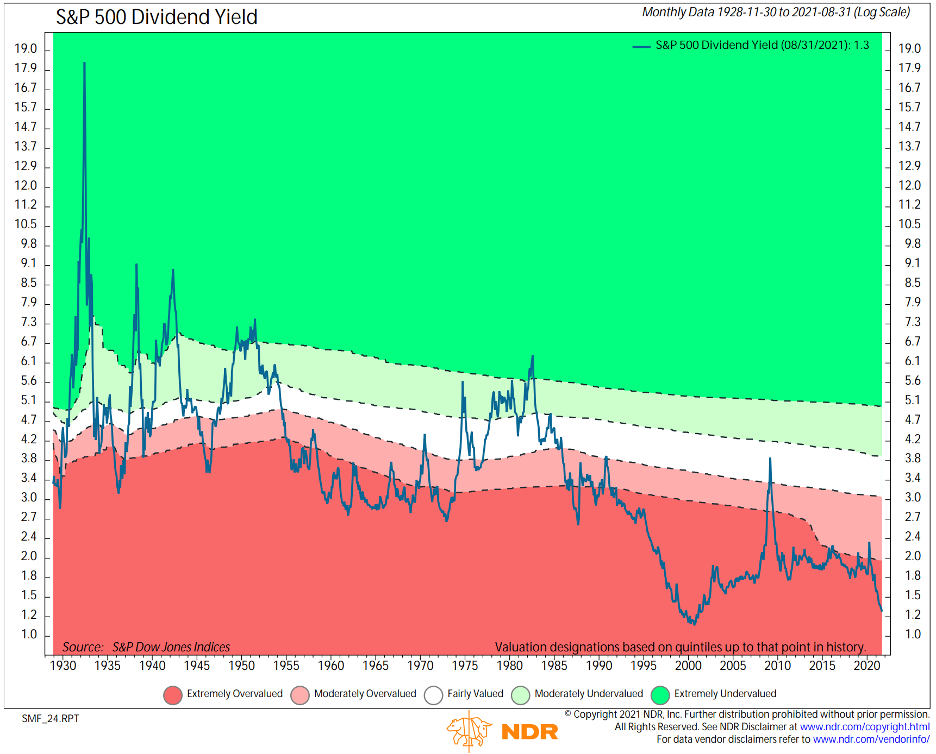

Rentabilidad por dividendo

Esta métrica es un ratio financiero que muestra, en términos porcentuales, la relación entre los dividendos distribuidos y el precio de la acción.

Se observa que estamos en un ratio cercano a la crisis “punto-com”. ¿Qué implica esto? Que los precios están carísimos en comparación a los dividendos que pagan las empresas. Al ir aumentando los precios, el ratio va disminuyendo.

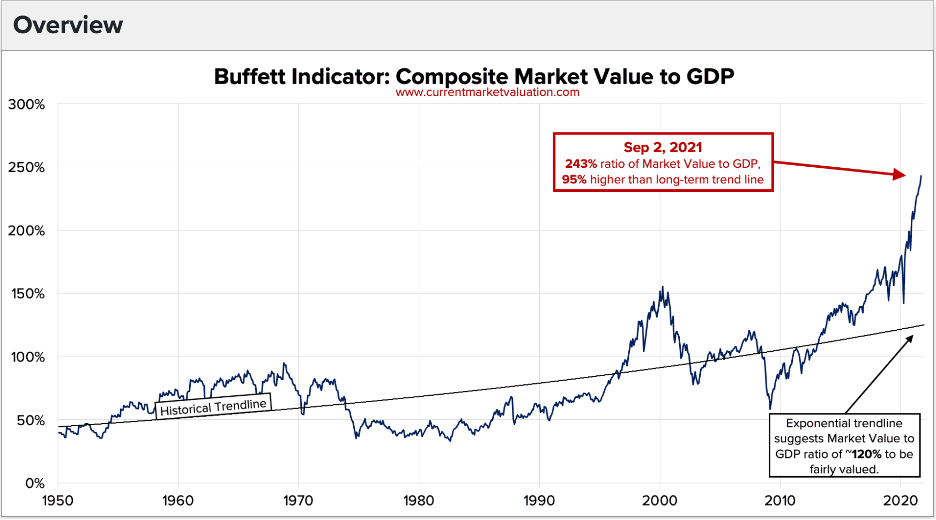

Métrica de Warren Buffet

El indicador preferido de Warren Buffett es ideal para evaluar si el mercado está caro o barato. Se construye dividiendo el valor total del mercado (market capitalization) por el PBI de EE.UU.

Acá podemos ver dicho ratio (Capitalización de mercado / PBI de EE.UU):

Básicamente lo que nos muestra este indicador es que el precio de las acciones relativo a la economía de EE.UU está en el valor máximo, muy extendido en comparación a la media histórica.

Datos extra

La situación es tan extrema que el mercado se encuentra a más de tres desvíos estándares del promedio histórico. Esto implica que dicho fenómeno se daría menos del 0,1% del tiempo.

Imposible que esto haya pasado sin el poder de la Fed y, claramente, no podrá perdurar por mucho tiempo.

Además, que el mercado esté en máximos históricos no implica que todas las acciones lo estén. Los índices son cada vez menos representativos de muchas situaciones particulares.

Para tener en contexto, las 5 empresas más grandes de EE.UU (Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Facebook (NASDAQ:FB) y Google (NASDAQ:GOOGL)) representan el 22% del S&P500 y más del 35% del Nasdaq. Estos monstruos son los que generalmente traccionan a los índices.

Conclusión

El mercado de los EE.UU se encuentra en máximos históricos y con una clara tendencia alcista. Se nota que, ante cada amenaza de corrección, aparece la demanda y el precio vuelve a resurgir, lo que es conocido como “buy the dip”.

¿Puede continuar? Claramente. La Reserva Federal seguirá, por el momento, con su protagonismo principal. La cuestión es con qué armas luchará cuando el mercado se lo exija.

Habrá que estar preparado para ver dicho accionar frente a la inundación de liquidez y con las valuaciones récord.