Hasta aquí la Fed de Cleveland y su proyección del IPC. Son cifras que llevo meses siguiendo, y la única vez que las discuto públicamente, todo se desmorona. Debe ser mi mala suerte.

El mercado de bonos y de divisas ciertamente no vio la "falla" del IPC como un gran problema. Digo "falla" porque ¿a quién le importa si el IPC general se sitúa en el 9.1% o en el 8.5%? Sigue estando a más de un 6% del objetivo de la Reserva Federal.

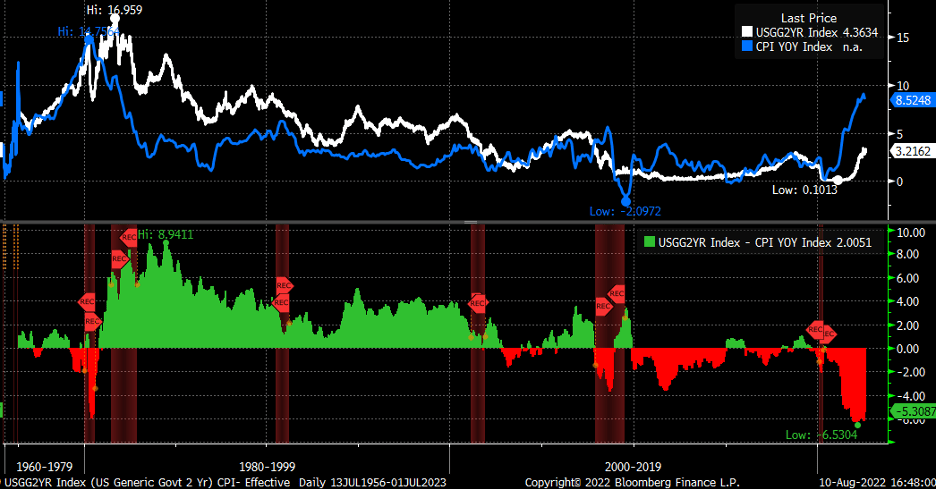

Mírelo de esta manera: la tasa de 2 años está ahora un 5.3% por debajo de la tasa de inflación. Eso está a la par con 1980, y para que la inflación baje, la tasa a 2 años tiene que seguir subiendo. Eso fue lo que hizo bajar la inflación en la década de 1980. El mayor problema puede ser que el pivote de política monetaria blanda puede haber recibido otro clavo en su ataúd hoy cuando el rastreador GDPNow de la Fed de Atlanta mostró un crecimiento del tercer trimestre de casi el 2.5%. Esta cifra tiende a disminuir con el tiempo, pero es un cambio significativo con respecto al primer y segundo trimestre. Si es correcto, entonces no hay razón para que una economía débil justifique un giro blando porque significa que la economía no es débil. Incluso podría significar que la tasa neutra de la Fed es mucho más alta de lo que la Fed piensa, y los tipos podrían tener que subir aún más. Es una cifra importante que hay que vigilar.

Pero no teman, la bolsa, que nunca es la luz más brillante, se disparó un 2.1%. Sí, tiene sentido: el IPC no acertó, así que la inflación ha tocado techo. Lo que sea que eso signifique. Sí, así que aunque la inflación se mantenga en el 8% durante los próximos tres meses, no importa porque la inflación ha tocado techo; sí, eso tiene mucho sentido para mí.

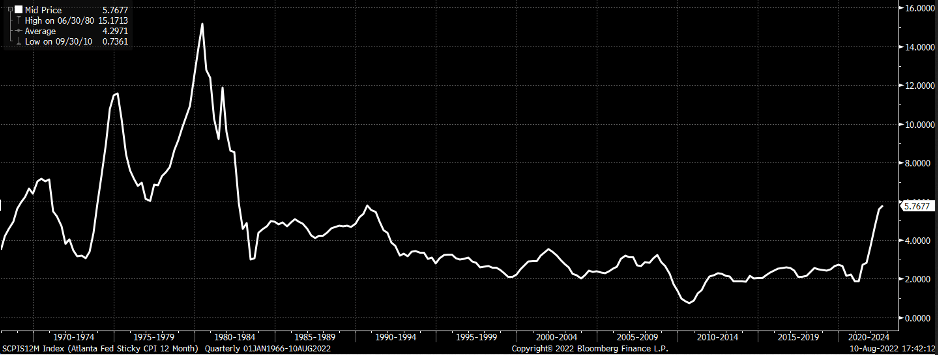

No importa que el IPC rígido a 12 meses de la Fed de Atlanta haya alcanzado un nuevo máximo del ciclo del 5.8%.

La mala noticia para mí es que mi patrón de reversión 2b superior (o “2b top reversal”) se rompió ayer. La cuña ascendente sigue presente, y ahora puedo añadir un patrón de bandera ascendente (ROJO) a la lista de patrones bajistas. Sí, bueno, yo lo llamo bandera ascendente. Es decir, cuando se tiene lo que parece una bandera, pero en lugar de inclinarse hacia abajo, se inclina hacia arriba. Así que, de nuevo, sigo pensando que vemos la región de 3,950. No estoy diciendo que ocurra hoy; esto es en las próximas dos semanas.

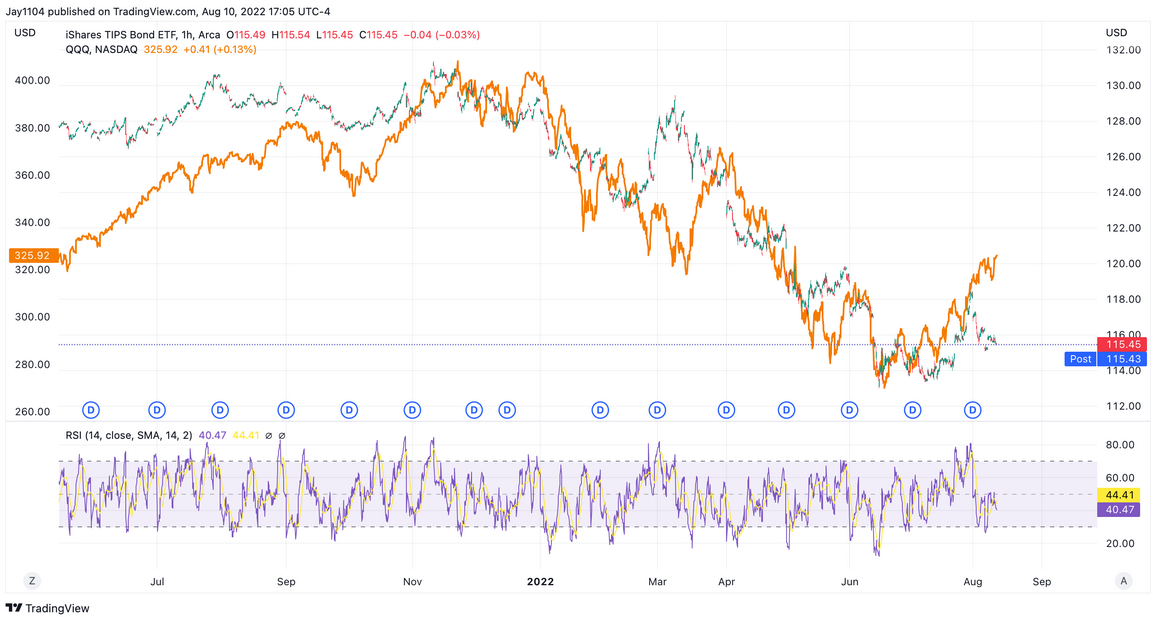

TIP

Mientras tanto, los índices TIP subieron ayer, y la divergencia entre el QQQ y el TIP ETF está llegando a niveles muy incómodos. Es importante recordar que el QQQ sigue al TIP porque el TIP representa los rendimientos reales, y cuando el TIP ETF está cayendo, los rendimientos reales están subiendo, y cuanto más cae el TIP, más caro se pone el QQQ en relación con las tasas. ¿Recuerdan los buenos tiempos en que el Nasdaq subía, y todo el mundo decía que las acciones estaban baratas debido a los rendimientos reales negativos? Pues bien, esto está funcionando ahora a la inversa.

Significa que será doloroso cuando el QQQ alcance al TIP.

VIX

El VIX cayó ayer por debajo de 20, y el VVIX cerró ayer por encima de 90. El VVIX mide la volatilidad esperada del precio a 30 días del VIX. Básicamente, las medidas de volatilidad implícita del VIX están aumentando. Por lo tanto, si el valor del VVIX está subiendo, probablemente sea un buen indicador de que el mercado está empezando a valorar, lenta y silenciosamente, niveles de volatilidad más altos.