-

Los responsables de la Reserva Federal se reúnen esta semana en Jackson Hole, Wyoming para celebrar su simposio anual

-

Todas las miradas estarán puestas en el discurso de Powell, presidente de la Fed, en el que expondrá sus últimas opiniones sobre las tasas de interés, la economía y la inflación

-

Espero que Powell aproveche la ocasión para reiterar su postura de línea dura y contrarrestar las crecientes expectativas de un giro moderado en su política

La Reserva Federal podría enviar a los mercados financieros un mensaje de línea dura cuando los banqueros centrales de todo el mundo se reúnan esta semana en el Simposio Económico de Jackson Hole.

Se espera que el punto álgido tenga lugar cuando el presidente de la Fed, Jerome Powell, pronuncie un esperado discurso el viernes por la mañana en el que hablará sobre las perspectivas de la política monetaria, la economía y los precios al consumo.

En mi opinión, Powell adoptará una postura de línea dura e insinuará que serán necesarias nuevas subidas de tasas para evitar un repunte de la inflación. También creo que el jefe de la Reserva Federal utilizará su discurso para señalar que las tasas seguirán subiendo durante más tiempo y se opondrá a la idea de recortarlos.

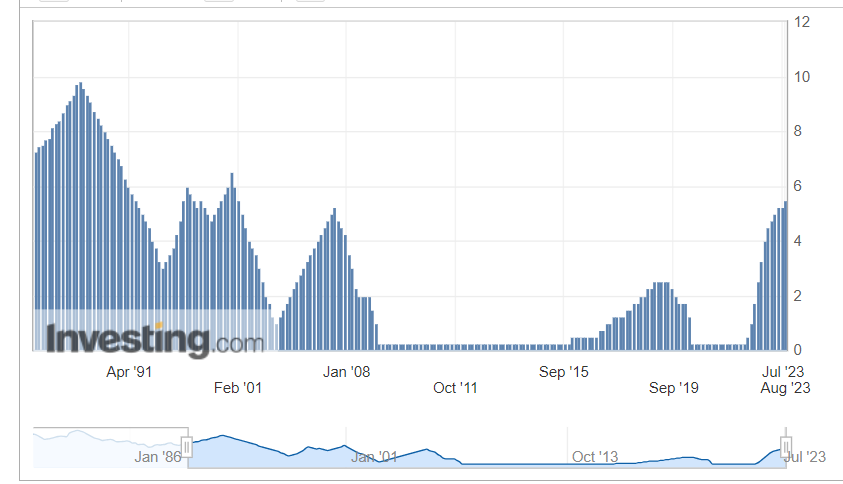

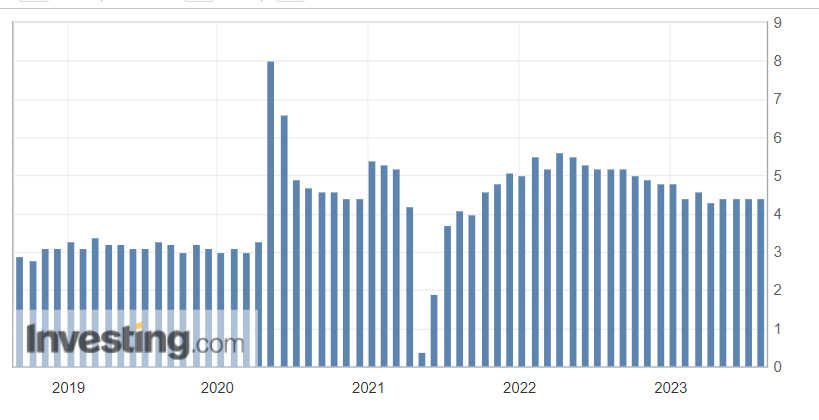

De hecho, el mercado de renta fija parece estar preparándose para una política monetaria más agresiva, ya que el rendimiento del bono del Tesoro estadounidense a 10 años alcanzó el martes de la semana pasada su nivel más alto en

15 años, el 4.366%.

US 10-Year Bond Yields Monthly

Mientras tanto, el repunte del mercado bursátil en lo que va de año ha perdido impulso, con una caída del S&P 500 del 4.4% en lo que va de agosto.

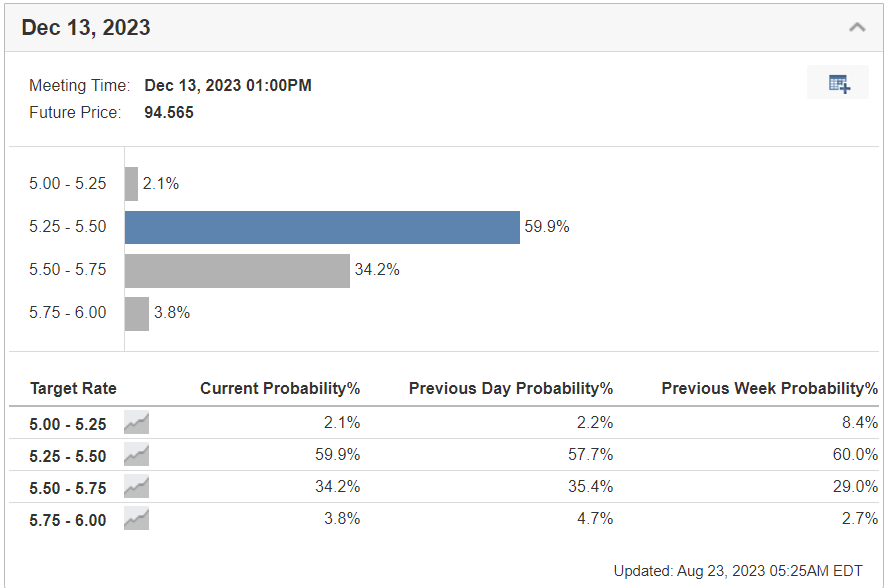

Los operadores de contratos vinculados a la tasa de interés oficial de la Reserva Federal ven ahora un 40% de posibilidades de que se produzca otra subida de tasas a finales de año, frente al 30% de la semana anterior.

Fuente: Investing.com

Al mismo tiempo, las esperanzas de ver recortes de tipos a principios del próximo año se han desvanecido, al darse cuenta los inversionistas de que las tasas no van a volver a bajar tan rápido como pensaban.

La Fed ha subido su tasa de interés de referencia en 11 de sus últimas 12 reuniones de política monetaria, elevándolo en 525 puntos base desde marzo de 2022 hasta el rango actual de 5.25%-5.50%.

Estas son las tres razones principales por las que la Fed no dejará de endurecer la política monetaria a corto plazo.

1. Una economía fuerte

El discurso de Powell en Jackson Hole se producirá después de que otro sólido lote de datos económicos mostrara que el gasto de los consumidores se mantuvo resistente en julio, con las ventas minoristas registrando su mayor ganancia mensual desde febrero.

Hace un año, muchos en el mercado estaban convencidos de que la economía estadounidense se dirigía hacia una recesión profunda y severa, mientras la Reserva Federal se embarcaba en su histórico ciclo de endurecimiento para hacer frente a la inflación.

La economía ha resistido mucho mejor de lo esperado, lo que ha llevado a varios miembros del FOMC a descartar sus previsiones de recesión.

"El personal ya no considera que la economía vaya a entrar en una recesión leve hacia finales de año", revelaron las actas de la reunión de la Reserva Federal de los días 25 y 26 de julio de la semana pasada.

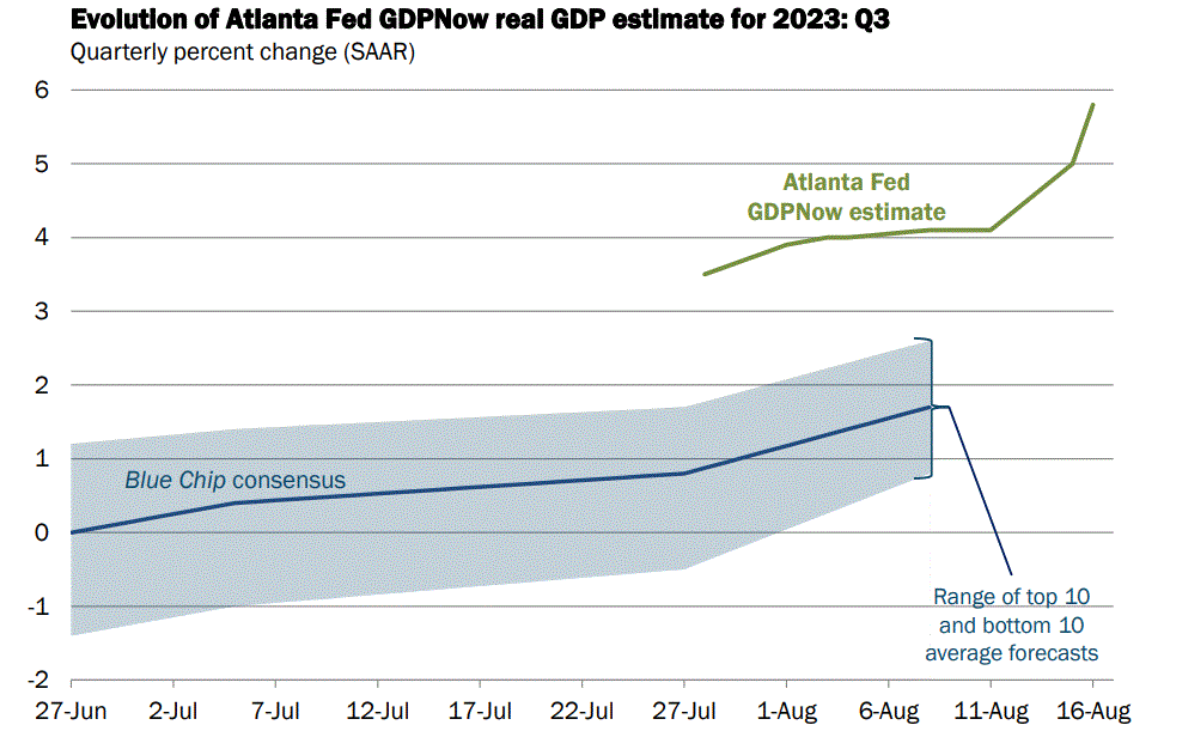

La economía no sólo no se está ralentizando, sino que muestra signos de recuperación.

Un seguimiento del PIB de la Fed de Atlanta sitúa el crecimiento del PIB para el actual periodo julio-septiembre en la friolera del 5.8%, destacando el fuerte impulso continuado del consumo y un sorprendente repunte de la producción industrial y de la construcción de viviendas.

Fuente: Fed de Atlanta

En conjunto, la fortaleza de la economía y la solidez del gasto de los consumidores indican que hay pocas justificaciones para que Powell se vuelva más pesimista en Jackson Hole.

2. Un mercado laboral caliente

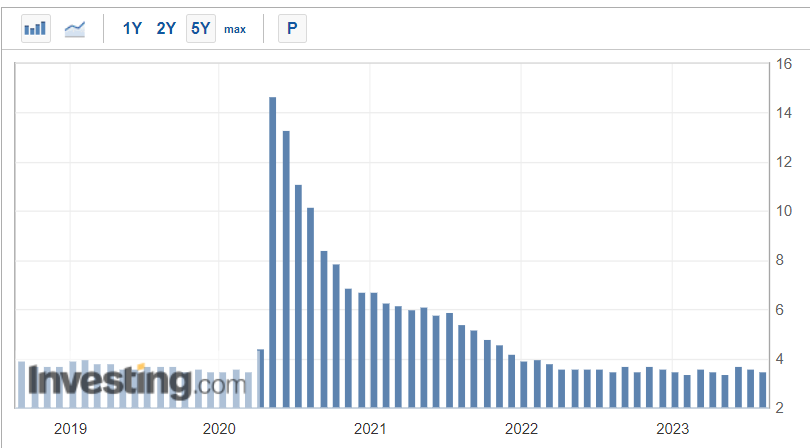

Contrariamente a lo esperado, el mercado laboral estadounidense sigue funcionando bien, ya que los últimos datos muestran sólidas subidas salariales y un descenso de la tasa de desempleo hasta el 3.5% en julio.

Para poner las cosas en contexto, la tasa de desempleo se situaba en el 3.7% hace exactamente un año, en agosto de 2022, lo que sugiere que la Fed aún tiene margen para subir las tasas.

Los funcionarios de la Fed han señalado en el pasado que la tasa de desempleo debe ser de al menos el 4.0% para frenar la inflación.

Otra señal de un mercado laboral tenso es el hecho de que los empresarios siguieran subiendo los salarios a un fuerte ritmo el mes pasado. Los ingresos medios por hora aumentaron un 0.4% en julio, tras subir la misma cantidad en junio, lo que sigue siendo demasiado para la Reserva Federal.

Así, la tasa interanual aumentó un 4.4%, lo que añade más leña al fuego a unas preocupantes perspectivas de inflación que dan a la Fed suficiente colchón para seguir en su senda de endurecimiento.

Ganancia media por hora en EE.UU.

"Las condiciones del mercado laboral en general van a ser una parte importante para que la inflación vuelva a bajar y por eso creemos que necesitamos algo más de suavización en las condiciones del mercado laboral", dijo Powell en la conferencia de prensa de la Fed posterior a la reunión del mes pasado.

3. Reaceleración de la inflación

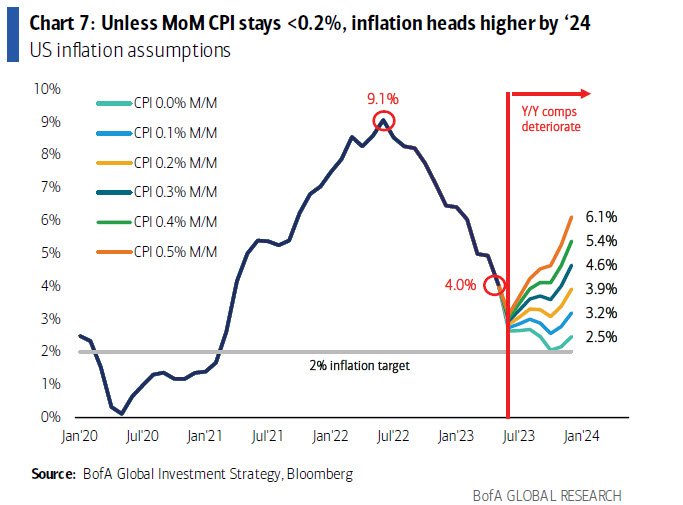

En general, aunque la tendencia del IPC ha sido a la baja, los últimos datos elevan el riesgo de un nuevo aumento de la inflación, que ya se está produciendo mucho más rápido de lo que la Fed consideraría coherente con su rango objetivo del 2%.

Los precios al consumo avanzaron un 3.2% en julio, lo que supone la primera vez en 13 meses que la tasa anual del IPC repunta respecto al mes anterior. En junio, la subida fue del 3%.

A la luz de los notables aumentos recientes de los precios de la energía y los alimentos, mi previsión es que las presiones inflacionistas se reaceleren en los próximos meses.

Es probable que esta tendencia persista hasta principios de 2024, con un IPC que podría volver a situarse entre el 4.6% y el 5.4%.

Por ello, creo que los niveles de inflación podrían mantenerse elevados durante un periodo más prolongado de lo que anticipan actualmente los mercados financieros.

Durante la conferencia de prensa posterior a la reunión del FOMC del mes pasado, Powell advirtió que, si bien la inflación se ha moderado un poco desde mediados del año pasado, alcanzar el objetivo del 2% de la Fed todavía "tiene un largo camino por recorrer". Además, añadió que no veía que la inflación cayera hasta el objetivo del 2% hasta 2025.

En conjunto, el entorno actual no indica que la Reserva Federal vaya a tener que dar un giro a su política monetaria, y creo que aún queda camino por recorrer antes de que los responsables políticos estén preparados para declarar que se ha cumplido la misión en el frente de la inflación.

¡InvestingPro al 50% de descuento! Aprovecha la oferta de verano con El Lago de los Business

***

Divulgación: En el momento de escribir estas líneas, estoy largo en el Dow Jones Industrial Average a través del ETF SPDR Dow (DIA (BME:DIDA)). También tengo una posición larga en el ETF SPDR del sector energético (NYSE:XLE) y en el ETF SPDR del sector sanitario (NYSE:XLV). Además, soy corto en S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) y ProShares Short Russell 2000 ETF (RWM).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.