Este artículo fue escrito en exclusiva para Investing.com

A medida que nos adentramos en el verano, puede que haya una dificultad más para los mercados, ya que el riesgo de una recesión aumenta. Después de todo, el PIB real de EE.UU. del primer trimestre fue negativo, y las probabilidades de que el PIB real del segundo trimestre sea también negativo están aumentando. El modelo "Atlanta Fed GDP Now" prevé un crecimiento del 1.8% en el segundo trimestre. Pero esta cifra ha tendido a la baja de forma constante, y con una inflación del 8%, no está fuera de lo posible.

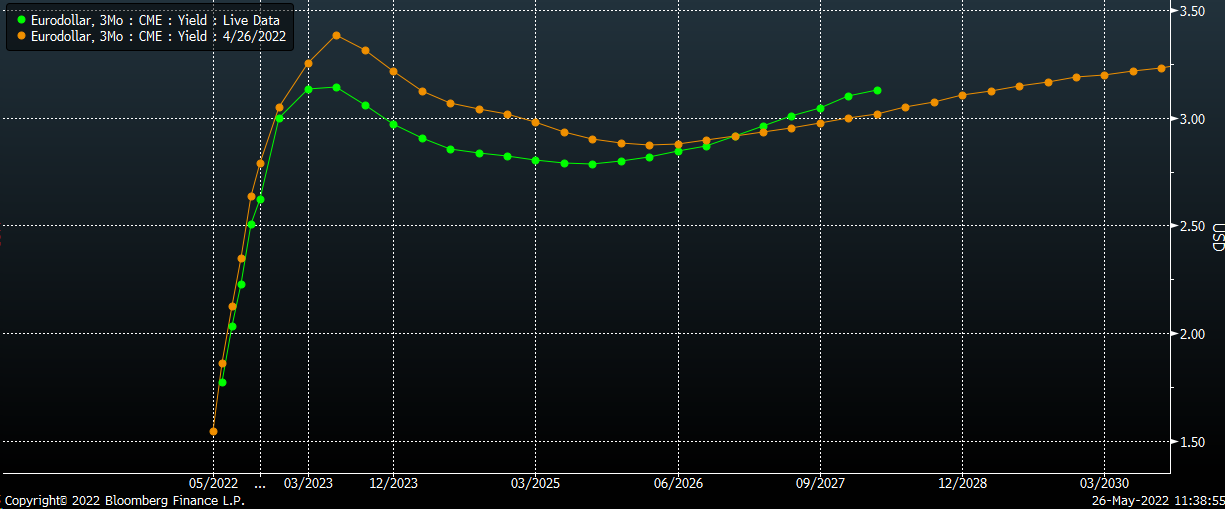

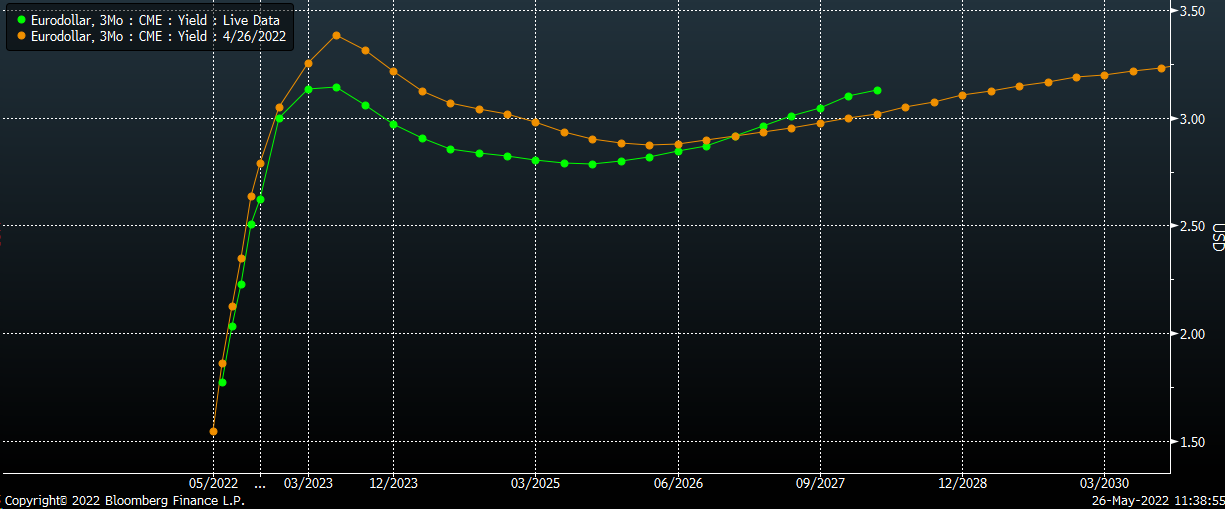

Estos crecientes temores de recesión están empezando a pesar también en los mercados. De repente, el dólar ha bajado, mientras que los rendimientos, incluidos los del bono a 10 años, han dejado de subir. No sólo eso, sino que el eurodólar y los futuros de los fondos de la Reserva Federal están incluyendo en el precio un menor número de subidas de tasas y la posibilidad de que el primer recorte de tasas llegue en el verano del año que viene.

Pero en este momento, al menos las estimaciones de beneficios para el S&P 500 siguen manteniéndose, y a pesar de que el ratio precio-benefico del índice ha caído bruscamente, el índice no ha descontado una recesión. Las estimaciones de beneficios suben a 227.43 dólares por acción para 2022 y son superiores a los aproximadamente 220 dólares que destacaban a principios de año. Si bien esas ganancias se han nivelado, aún no han dado señales de girar a la baja.

La curva de rendimiento ha comenzado a desplazarse a medida que las tasas bajan. Por ejemplo, la tasa de interés a 2 años ha bajado de alrededor del 2.8% a cerca del 2.5%, mientras que la tasa a 10 años ha caído al 2.8% desde aproximadamente el 3.2% en las últimas dos semanas. Además, el índice dólar ha caído notablemente hasta alrededor de 101.80 desde un máximo de algo más de 105. Las posibles señales indican que el mercado está pensando en el aumento del riesgo de recesión en EE.UU. y en la reducción de las expectativas de futuras subidas de tasas de la Fed.

Incluso se han producido cambios a la baja en los futuros del eurodólar, que proyectan menos subidas de tasas y la posibilidad de que la Fed empiece a recortarlos a mediados del próximo año. Se trata de un cambio enorme con respecto a las tasas que se mantenían hace apenas unas semanas. El 26 de abril, el contrato de futuros del eurodólar para junio de 2023 se situaba en torno al 3.38%. Hoy, esos mismos contratos tienen un tasa en torno al 3.15%, casi una subida de tasas entera menos. Además, los contratos de futuros sobre eurodólares vieron el primer recorte de tasas entre junio y septiembre de 2023. Ahora esas probabilidades se han desplazado al potencial entre marzo y septiembre de 2023.

Todo este cambio en los mercados de divisas y de tasas se ha notado, sin duda, en las acciones, ya que el ratio precio-beneficio del S&P 500 ha caído bruscamente en 2022 debido a la subida de las tasas. Esto ha provocado que el ratio precio-beneficio haya caído hasta alrededor de 17.2 si se utilizan las estimaciones de beneficios a 12 meses, frente a los 22.3 de principios de año.

Así, mientras que el múltiplo precio-beneficio del índice se ha contraído, las estimaciones de beneficios no han cambiado, lo que deja dos grandes problemas potenciales para las acciones. Si la economía estadounidense entra en recesión, ¿hasta dónde tienen que caer las estimaciones de beneficios, y si caen, cuánto bajará el ratio PE del mercado?

Para que las estimaciones de beneficios se mantengan, el PIB puede ser negativo en términos reales, pero debe evitar volverse negativo en términos nominales, lo cual es ciertamente posible dadas las altas tasas de inflación actuales. Dado que los ingresos y los beneficios se comunican en términos nominales, es posible que el daño a las estimaciones de beneficios no sea tan grave y que los descensos sean poco profundos. En ese caso, el mercado podría mantenerse en los niveles actuales.

Esto hace que sean tiempos muy complicados para ser un inversionista.