Una comprensión global de la riqueza va más allá de meras cifras; es su composición la que arroja información fundamental para entender la diferencia –por ejemplo– entre ser rico o de clase media. Sí, hay que conocer qué elementos conforman el patrimonio neto de uno y otro, como son las cuentas de pensiones, patrimonios empresariales e inmobiliarios, activos financieros, en fin.

Tome nota de los datos que aquí le comparto, pues aunque representan a los hogares estadounidenses, también se mira en ellos una similitud con los canadienses y de otras partes del mundo, incluidos los de México, que no están alejados de esa realidad. Variarán en algo las proporciones y las cantidades brutas y netas, pero la esencia es la misma. Veamos:

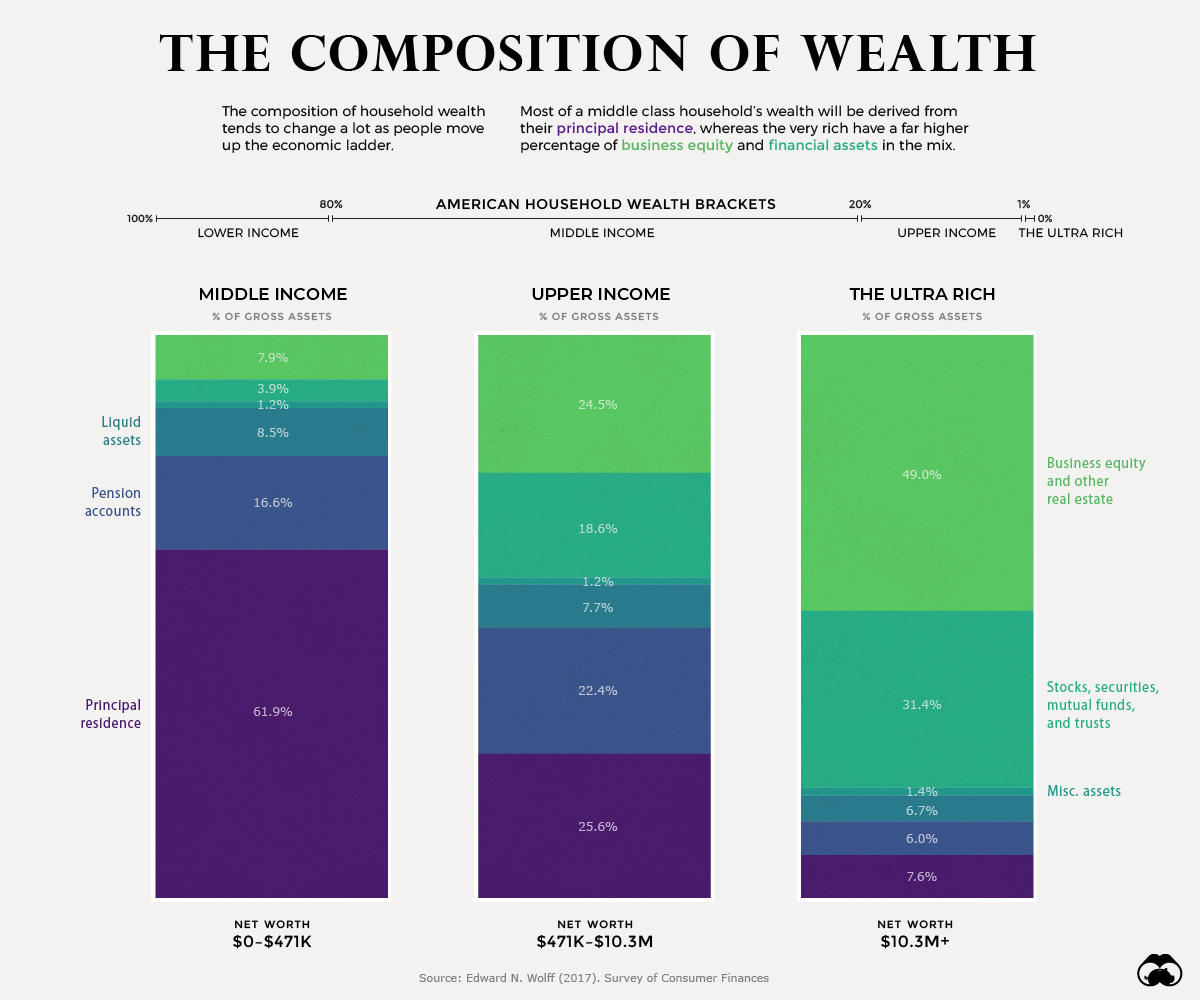

Para los hogares de renta media, que comprenden una amplia gama de individuos con un patrimonio neto de entre cero y 471,000 dólares (unos 8.150 millones de pesos al tipo de cambio del 12 de junio de 2023, cuando se publicó este artículo), su casa/departamento y el automóvil destacan como sus principales “activos”, según la más reciente Encuesta de Finanzas de los Consumidores, que es elaborada por la Reserva Federal (Fed) de Estados Unidos (gráfico, al final del texto).

Con casi el 80 por ciento de la riqueza total, la vivienda, el auto y las cuentas de pensiones dominan ese segmento de activos patrimoniales, mientras que las tenencias en activos productivos (empresas) y financieros (como acciones y fondos de inversión) apenas representan un 4 por ciento del capital, lo que refleja la decreciente participación en el mercado bursátil en los últimos años.

Pero en la medida en que subimos en la escala de ingresos, la composición de la riqueza experimenta un cambio notable. Así, los hogares con patrimonios netos altos, de entre 471,000 y 10.2 millones de dólares (unos 176.5 millones de pesos), presentan una cartera mucho más diversificada.

Sin llegar a tener un patrimonio como el de los billonarios, en este grupo la residencia principal constituye una parte bastante menor del patrimonio total; en su lugar, los activos financieros como las acciones y los fondos de inversión, junto con las participaciones empresariales generadoras de ingresos activos y los bienes inmuebles, adquieren mayor importancia.

También destaca que cerca de la mitad de los hogares con ingresos altos poseen propiedades inmobiliarias adicionales, que complementan sus residencias principales.

Como puede verse, conforme aumenta la riqueza, los activos líquidos (es decir, aquellos que pueden convertirse rápidamente en dinero) representan una proporción menor en comparación con otros componentes del patrimonio neto.

No obstante, es en el 1 por ciento de los hogares estadounidenses más ricos de todos en los que se hace evidente la divergencia en la composición de la fortuna respecto de los demás.

Para este grupo de élite, la residencia principal apenas equivale al 7.6 por ciento de su patrimonio. En cambio, predominan las participaciones en empresas y los bienes inmuebles, que en conjunto representan casi la mitad de su riqueza.

Un ejemplo destacado de este fenómeno puede observarse en los billonarios de la lista de Forbes, como Jeff Bezos, fundador de Amazon (NASDAQ:AMZN), o en Elon Musk, de Tesla (NASDAQ:TSLA), cuyos patrimonios netos están vinculados principalmente al valor de sus empresas, que fluctúa según se muevas los precios de sus acciones en los mercados bursátiles.

A propósito, además de sus compañías, entre los billonarios (aquellos con un patrimonio neto de al menos 1,000 millones de dólares) la propiedad de activos financieros es también notablemente superior. De hecho, el 1 por ciento de los hogares más adinerados poseen colectivamente arriba del 40 por ciento de las acciones, lo que consolida aún más su poder económico.

Adicionalmente, este exclusivo grupo acapara el 22 por ciento de la renta total, lo que supone un aumento significativo con respecto al 8 por ciento que poseía en la década de los setenta del siglo pasado.

¿Por qué los ricos se hacen cada vez más ricos?

Ante todo, hay que tener cuidado de no caer en la trampa simplista de creer que si uno invierte y distribuye su cartera financiera y patrimonio como lo hacen los ricos, pronto estaremos en la lista de Forbes junto a los famosos. No es así la cosa.

Sería como confundir el resultado, los efectos de algo, con las causas, y creer –erróneamente– que imitando los efectos vendrán por sí solas las causas de la riqueza. ¡Es al revés!

Los resultados que vemos en el gráfico de abajo muestran los efectos de una generación de valor y acumulación de capital, que son las auténticas y genuinas causas de la riqueza personal, familiar, empresarial o nacional.

Quien aspire, entonces, a la autonomía financiera debe concentrarse en la mayor generación de valor a la sociedad que le sea posible a través de su trabajo, sus negocios, sus empresas, etc. La acumulación continua, constante y paciente de ganancias de capital, ahorro e inversiones, como un proceso cíclico que nunca termina, lleva casi de manera inevitable a una composición del patrimonio neto muy diferente de la que posee la mayoría.

La intención no es criticar o subestimar ninguna clase de ingreso o patrimonio. El propósito de este artículo es dar claridad sobre en qué se debe invertir para crecer, si ésa es la meta.