-

El índice del dólar corre el riesgo de poner fin a su racha alcista de 11 semanas, con la posibilidad de caer a 105.5

-

Los factores que contribuyen a la fortaleza del dólar son la postura de línea dura de la Reserva Federal, la preocupación por la recesión en la Eurozona y los débiles datos de Asia

-

Mientras tanto, el par EUR/USD se ha recuperado ligeramente, pero sigue en tendencia bajista

El índice del dólar estadounidense, tras alcanzar un máximo de 106.84 durante su racha alcista de 11 semanas, se enfrenta ahora al riesgo de poner fin a esta racha con una posible caída hasta 105.5.

Varios factores han contribuido a la fortaleza del dólar estadounidense a escala mundial, entre ellos una visión de halcones sobre el dólar respaldada por los sólidos datos económicos de la Reserva Federal. Mientras tanto, la preocupación por la recesión en la zona euro y los débiles datos de Asia han contribuido a la subida del dólar.

Esta subida continuada del índice dólar, la más prolongada de los últimos nueve años, se sustenta en gran medida en la expectativa de que la Reserva Federal mantendrá las tasas de interés altos hasta 2024. Además, la economía estadounidense muestra una mayor resistencia en comparación con otras economías, beneficiándose de tendencias positivas en el empleo, la inflación y los precios de la energía.

Recientemente, se ha producido un rápido retroceso de hasta el 1% desde el máximo alcanzado por el dólar, lo que ha proporcionado cierto alivio a otras divisas importantes.

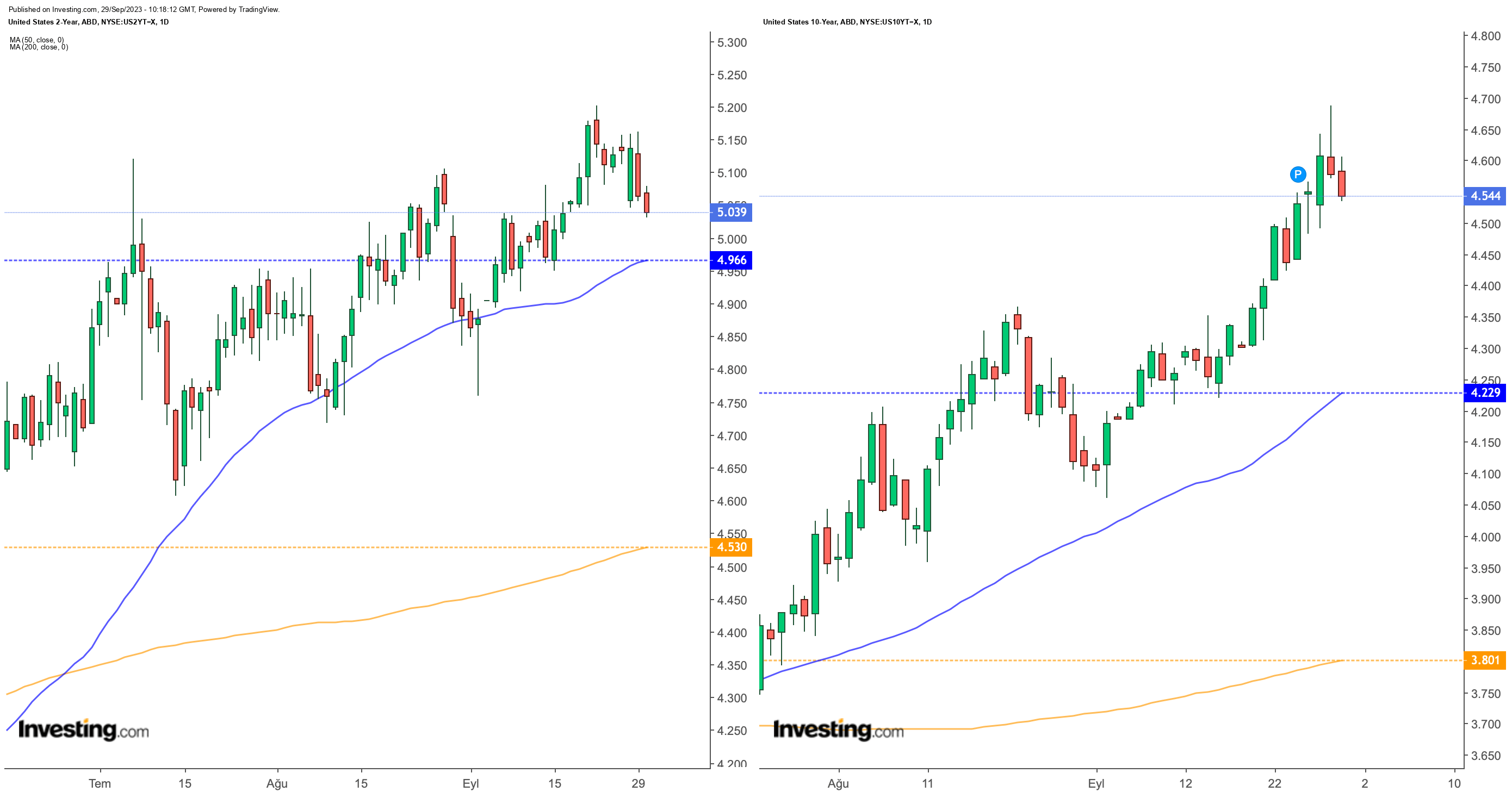

Esta corrección parece estar relacionada con la preocupación por un posible cierre parcial del gobierno estadounidense a partir del 1 de octubre, ya que el Senado aún no ha alcanzado un acuerdo presupuestario. En consecuencia, los rendimientos de los bonos estadounidenses a 2 años y 10 años también han bajado.

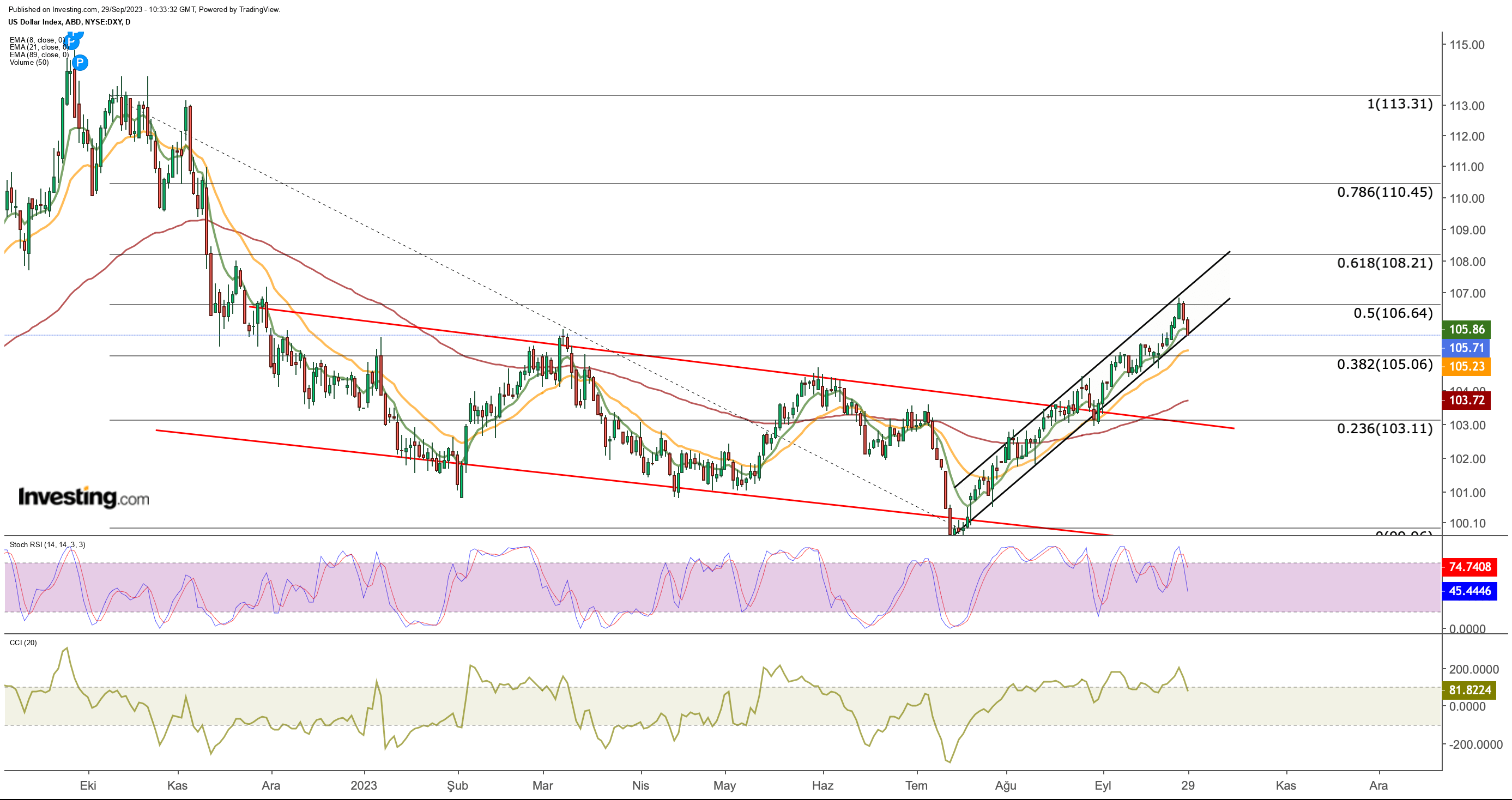

Índice del dólar estadounidense: Visión técnica

Aunque el índice del dólar estadounidense se haya detenido en la zona de 106, sigue manteniendo una tendencia alcista. Un cierre semanal por encima de la media de 105.25 sugiere una alta probabilidad de que el dólar reanude su trayectoria alcista.

Además, si el reciente retroceso del dólar se debe en realidad a la preocupación por un cierre del gobierno y este riesgo se mitiga mediante un acuerdo, podría aumentar de nuevo la demanda de dólares.

En tal escenario, el DXY podría dirigirse al nivel de resistencia crítico de 108, superando su máximo anterior en la región de 106. Por el contrario, los cierres diarios por debajo de 105 podrían afectar a la cotización del DXY. Por el contrario, los cierres diarios por debajo de 105 podrían frenar el impulso alcista y llevar al índice a retroceder hasta la zona de 103.

En resumen, el DXY ha estado probando el nivel de 106-108 esta semana, y la resistencia en este rango sigue siendo un punto focal. Las aproximaciones de la próxima semana a la demanda de dólares en la zona de 105 podrían ser decisivas para determinar la dirección de la tendencia.

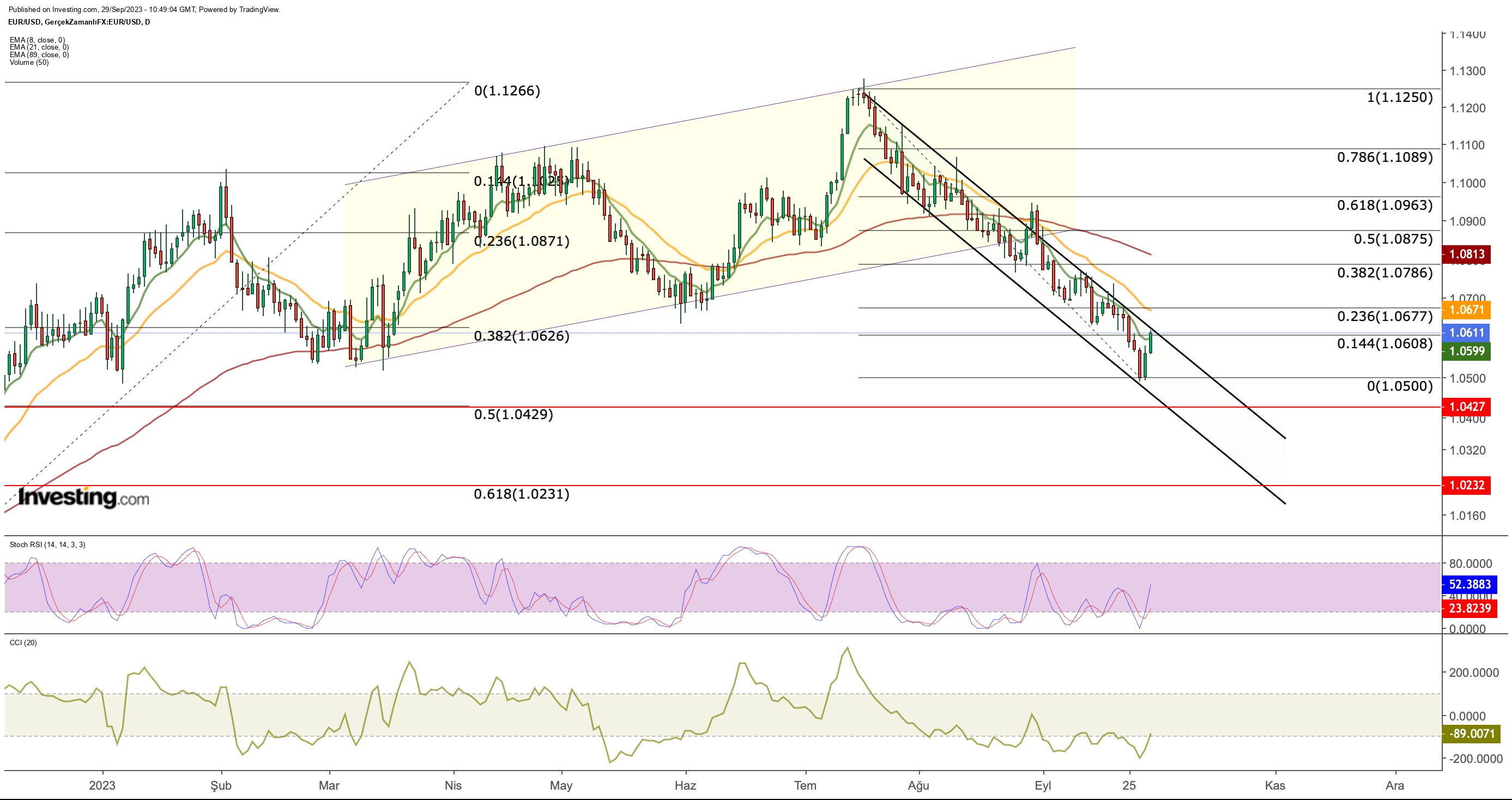

EUR/USD: Vista técnica

Mientras tanto, el par EUR/USD tocó un mínimo de 1.0488 esta semana, pero ha mostrado cierta recuperación recientemente. Factores como la preocupación por la recesión en la Eurozona y los datos de inflación de Alemania por debajo de las expectativas han influido en el

Sin embargo, el euro se ha recuperado y ha vuelto al rango de 1.06. Si el EUR/USD se mantiene por encima de 1.06, se espera que continúe la tendencia de recuperación, siendo un hito importante la consecución del nivel de 1.068.

Por otro lado, si el par no puede mantener el nivel de 1.06, la tendencia bajista podría persistir, pudiendo llegar a niveles en torno a 1.02 y 1.04 a corto plazo.

***

¡Encuentre toda la información que necesita en InvestingPro!

Desbloquea los datos claves del mercado con InvestingPro

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Como recordatorio, cualquier tipo de activos, se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversionista. El autor no posee las acciones mencionadas en el análisis.