- Se espera que el IPC de diciembre muestre una desaceleración de la inflación

- Comienza el período de resultados del cuarto trimestre de 2022 con los informes de los grandes bancos de Wall Street

- Los mercados siguen centrados en que "las malas noticias son buenas, las buenas son malas".

- Powell, Presidente de la FED, participará en una mesa redonda

- El equilibrio entre los beneficios empresariales y la inflación será el motor clave del mercado durante las próximas semanas

- Esta será mi última publicación en Investing.com

Aspectos básicos

Con el comienzo del año, el mercado se centra en los beneficios empresariales y la inflación como motores fundamentales del mercado. Aunque se espera que la inflación siga frenando en diciembre, ahora los precios suben más deprisa que en años anteriores. Esto supone un reto para los consumidores, los inversores y la Reserva Federal a la hora de hacer frente a una inflación ralentizada pero rápida. El jueves se publicará el Índice de Precios de Consumo (IPC) de diciembre, el cual se estudiará en profundidad en busca de señales que indiquen una disminución de la presión de los precios sobre los consumidores y las empresas.

Además de la atención prestada a la inflación, el período de resultados del cuarto trimestre de 2022 comienza esta semana con la presentación de los informes de muchos de los grandes bancos de Wall Street, como Wells Fargo (NYSE:WFC), Bank of America (NYSE:BAC), JPMorgan Chase (NYSE:JPM), BlackRock (NYSE:BLK) y UnitedHealth Group (NYSE:UNH). A los inversores les interesará ver cómo han afectado los tipos de interés más altos a los resultados de estos bancos, ya que la Reserva Federal ha dicho que no recortará los tipos en 2023. Sin embargo, los mercados están valorando actualmente la posibilidad de que se produzca una bajada de los mismos para el cuarto trimestre de este año, ya que podríamos estar a las puertas de una recesión. Aunque los márgenes netos de intereses y los ingresos pueden ser positivos para los bancos, la banca de inversión puede seguir siendo un reto debido a la falta de operaciones y salidas a bolsa.

La semana pasada, los mercados siguieron marchando bajo el lema "las malas noticias son buenas, las buenas son malas", que ha estado presente desde que la FED empezó a subir los tipos de interés en marzo del año pasado.

Esta semana, el presidente de la FED, Jerome Powell, participará en una mesa redonda y en Estados Unidos se publicarán los datos del IPC de diciembre. Tanto los inversores como la Reserva Federal lo seguirán de cerca para ver si las hipótesis de los mercados sobre una posible moderación de la FED son acertadas. Además, los datos de las nóminas no agrícolas publicados la semana pasada mostraron que Estados Unidos añadió 223.000 nuevos puestos de trabajo a su economía durante el mes de diciembre y que la tasa de desempleo se redujo al 3,5%. Sin embargo, los mercados prestaron más atención a la bajada de los ingresos medios por hora, pues se esperaba que la FED subiera los tipos de interés a un ritmo más lento. La combinación de un menor crecimiento salarial con la contracción del sector servicios podría permitir a la FED ralentizar el ritmo de las subidas de los tipos de interés en su próxima reunión del 1 de febrero.

En las próximas semanas será necesario vigilar el equilibrio entre los beneficios empresariales y la inflación de cara al futuro del mercado. Aunque una desaceleración de la inflación puede ser bienvenida, la posibilidad de una recesión y cómo afectaría a los beneficios empresariales sigue preocupando a los inversores.

Aspectos técnicos

Fuente: Investing.com

Puede que el índice S&P 500 haya acabado con la caída pronunciada, pero sigue dentro de su tendencia bajista. Los alcistas se han entusiasmado con cada repunte. Cada vez que el precio alcanzaba el techo del canal, yo señalaba que cada rebote anterior había terminado ahí. Y en todas las ocasiones he recibido críticas de los alcistas. Desde la última vez que lo dije, el índice de referencia ha caído durante cinco semanas consecutivas, la mayor racha de pérdidas desde la caída de siete semanas sufrida a mediados de mayo. La prueba definitiva a esta tendencia bajista será la media móvil a 200 semanas, que los bajistas no pudieron superar en junio, septiembre ni octubre.

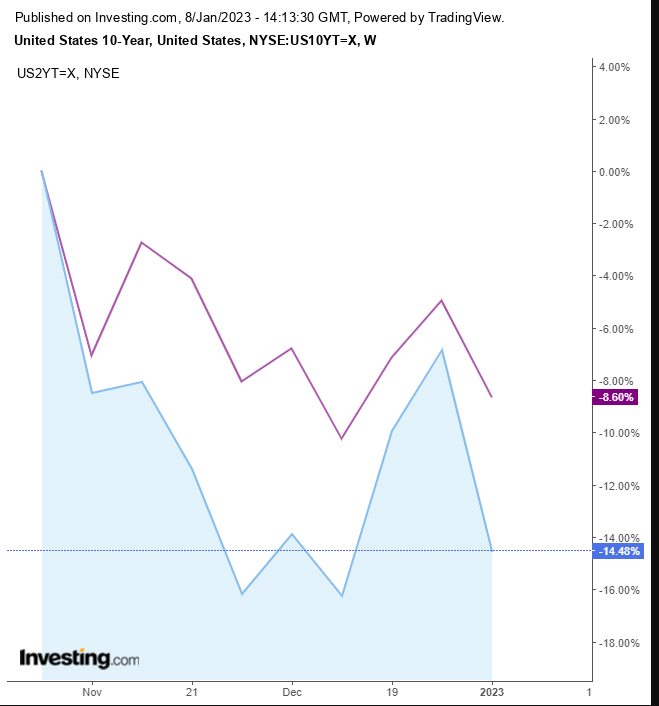

Los alcistas del mercado de bonos están aprovechando el reciente repunte de los bonos del tesoro a más corto plazo tras el informe de empleo de diciembre, que mostró una ralentización del crecimiento salarial y una contracción de la economía del sector servicios. Esto ha llevado a especular con que la Reserva Federal se está acercando al final de su actual ciclo de subida de los tipos de interés y podría empezar a relajar la política monetaria a finales de año. El rally ha reducido la diferencia entre los tipos a corto y a largo plazo, lo que se conoce como inversión de la curva de rendimientos, que suele considerarse una posible señal de recesión. Sin embargo, aún no está seguro que los recientes movimientos del mercado se vayan a mantener en el tiempo, dada la volatilidad del mercado y la incertidumbre de los pronósticos.

Además, entre los mercados financieros y los funcionarios de la FED hay un importante desacuerdo, ya que los últimos planean seguir subiendo los tipos hasta que la inflación se acerque al objetivo del 2% del banco central. Priya Misra, Directora de Estrategia Global de Tipos en TD Securities, explicó a Bloomberg que cree que el mercado se equivoca al anticipar que la FED volverá a los recortar los tipos y dijo que espera que la FED suba el tipo de referencia a alrededor del 5,5% y lo mantenga ahí durante todo el año. Esto podría hacer que el rendimiento a 10 años se sitúe incluso por debajo del índice de referencia a 2 años. Si los datos indican que la inflación es persistente y la economía se mantiene fuerte, los rendimientos del tesoro podrían crecer aún más a medida que la relajación de tipos que se espera no se lleve a cabo.

Fuente: Investing.com

Los inversores especializados en permutas financieras (swaps) predicen que la FED seguirá subiendo el tipo de interés de referencia hasta situarlo justo por debajo del 5% en junio, antes de bajarlo a alrededor del 4,5% a finales de año. Esta visión podría no ser así si el índice de precios al consumo de diciembre muestra que la inflación ha crecido más rápido de lo esperado o si los funcionarios de la FED, incluido el Presidente Powell, hacen apariciones públicas. Algunos analistas creen que si la economía puede soportar unos tipos más altos y no decae una vez que la FED termine de endurecerlos, los rendimientos a largo plazo volverán a la normalidad a medida que se disipen los temores de recesión.

Fuente: Investing.com

El dólar ha mostrado una actitud oscilante durante la sexta semana, hundiéndose en la media móvil a 50 semanas. En el gráfico diario, el billete verde registró una serie descendente de máximos y mínimos, pero sigue manteniendo una tendencia alcista en el gráfico semanal. El precio cayó por debajo de la primera línea alcista a finales de octubre, mientras que permanece por encima de la línea alcista desde el mínimo de mayo de 2021. Las medias móviles semanales siguen siendo alcistas, cada una por encima de una más larga, lo que demuestra que la cotización sigue siendo más sana ahora que antes. Sin embargo, en el gráfico diario, la media móvil a 50 días cruzó la semana pasada por debajo de la 200 media móvil diaria, provocando un cruce de la muerte. Aun así, el rango de precio mencionado anteriormente puede quitarle importancia a este temido evento técnico, ya que la señal es más potente cuando el precio está en movimiento. Una caída por debajo de la siguiente línea de tendencia alcista potenciará el impulso a la baja.

Fuente: Investing.com

El oro ha cerrado en sus niveles más altos desde el 10 de junio y la media móvil a 50 días se aproxima a una cruz dorada, en una imagen reflejo de la cruz de la muerte del dólar. El 12 de diciembre, me atreví a explicar por qué el oro podría alcanzar los 1.950 dólares. Ahora, metal amarillo sigue en camino de conseguirlo.

El Bitcoin languidece por debajo de los 17.000 dólares, y lleva fluctuando desde el 9 de noviembre. Hace un año, cuando el BTC estaba cerca de los 43.000 dólres y el consenso llamaba a llegar “a la luna”, predije que el líder de las criptodivisas caería hasta los 30 dólares y, de ser así, que continuaría incluso hasta los 0 dólares (no necesariamente los 0 dólares exactos, pero hacia ello). Todavía mantengo esa posición.

Los inversores en petróleo están evaluando las probabilidades de entrar en recesión, dependiendo en gran medida de la severidad de la postura de la Reserva Federal. Los alcistas esperan que la reapertura de la economía china aumente la demanda y que, por tanto, suba el precio.

Fuente: Investing.com

El 25 de julio escribí una segunda publicación sobre por qué el petróleo caería hacia los 56 dólares . En aquel momento, el precio se situaba por encima de los 95 dólares. Cuidado con el posible fondo con forma hombro-cabeza. Si el precio alcanza un nuevo mínimo, se prolongará la tendencia bajista.

¡Hasta luego!

Este es mi último artículo para Investing.com, con lo que mi total de artículos asciende a 2.383 en menos de seis años. Espero haber dado tanto como he recibido, es decir, en términos de experiencia. Ha habido algunos rifirrafes y discrepancias con los lectores, pero ha sido muy divertido, al menos para mí.

Finalmente, permitidme decir que el trading no es un plan para hacerse rico de forma rápida. Cada operación es exigente y ganarse la vida realizando operaciones de inversión es especialmente agotador. Requiere capital y ánimo, además de información y conocimiento. Hacer trading no es más que gestionar la suerte de uno mismo. Jugar con las estadísticas. Así que, por favor, no lo intentes a menos que estés dispuesto a intentarlo de verdad, a soportar lo malo y a llegar a las operaciones buenas. Tómalo como una experiencia educativa. ¡Feliz trading!

P.D. Me podéis encontrar en redes sociales.

***

¿Interesado en encontrar tu próxima gran idea? InvestingPro+ te da la oportunidad de analizar más de 135.000 acciones para encontrar las de crecimiento más rápido o las más infravaloradas del mundo, con la ayuda de datos, herramientas e información profesional.