-

Los valores que pagan dividendos de alta calidad proporcionan estabilidad de ingresos en tiempos de dificultades económicas

-

Las grandes empresas que tienen un largo historial de pago de dividendos pueden capear un entorno inflacionista mejor que otras clases de activos

-

Las empresas con fuertes flujos de caja que aumentan los dividendos de forma constante entre un 5% y un 10% cada año suelen ser adecuadas para una cartera a largo plazo.

El entorno económico actual ha hecho que ahorrar para la jubilación sea todo un reto. Cualquier ingreso extra que uno pueda ahorrar está siendo devorado por la mayor inflación y el aumento de los costos hipotecarios.

Sin embargo, aunque 2022 podría ser el peor año para las acciones desde 2008, los inversionistas a largo plazo deben aprovechar esta oportunidad para construir carteras sólidas con el potencial de obtener sólidos ingresos pasivos.

Un reto al que se enfrentan los principiantes es encontrar valores confiables que sigan pagando dividendos tanto en los buenos como en los malos tiempos. Una forma de hacerlo más fácil es diversificar y comprar acciones con betas bajas, es decir, acciones que son menos volátiles que el mercado de valores en general.

Estos valores seguirán cayendo durante una fuerte caída del mercado, pero sus movimientos serán menos dramáticos que los de las acciones de alto crecimiento. También se recuperarán rápidamente cuando se produzca una corrección del mercado. Entre estos valores se encuentran las empresas de electricidad y gas, los operadores de telecomunicaciones y las empresas alimentarias.

A continuación, le presentamos dos de estos valores de dividendos de este grupo para que se haga una idea de cómo construir su cartera de ingresos siguiendo estas líneas:

1. PepsiCo

Las empresas de alimentación no generan titulares diarios, pero algunas de ellas son las productoras de ingresos más confiables del mercado bursátil estadounidense. El gigante de los bocadillos y las bebidas PepsiCo (NASDAQ:PEP) ciertamente entra en esta categoría.

La última prueba de que las acciones de PEP son una buena opción para los inversionistas que buscan ingresos se produjo el mes pasado, cuando el gigante con sede en Purchase, Harrison, Nueva York, demostró en su informe de resultados que está sorteando con éxito el actual entorno inflacionista.

La empresa superó las estimaciones de beneficios para el tercer trimestre y elevó sus previsiones para el año, ayudada por las subidas de precios a pesar del menor volumen de compras de bocadillos.

El fabricante de las patatas fritas Frito-Lay, los refrescos Mountain Dew y los cereales Quaker Oats espera ahora un crecimiento de las ganancias por acción del 10%, frente al 8%. El crecimiento anual de los ingresos orgánicos debería alcanzar el 12%, frente al 10% previsto anteriormente.

Los buenos resultados de PepsiCo reflejan la profundidad de su cartera y su amplia distribución geográfica, con todas las divisiones registrando sólidas ganancias de ingresos, dijo el director general Ramón Laguarta en un comunicado.

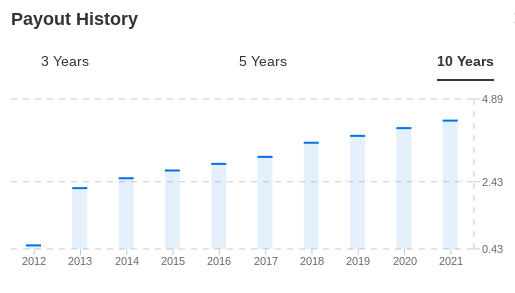

Fuente: InvestingPro

Pepsi también es un proveedor de dividendos confiable con una cartera de productos diversificada. Ha aumentado su pago durante 50 años consecutivos, lo que demuestra que el dividendo de la compañía es muy seguro, lo que la convierte en una opción cómoda si usted es un inversionista de ingresos con aversión al riesgo.

El valor paga actualmente un dividendo trimestral de 1.15 dólares por acción, lo que se traduce en un rendimiento anual del 2.6%. Dada esta impresionante trayectoria, la empresa no debería tener muchos problemas para seguir aumentando su dividendo durante muchos años.

2. BCE

El mayor operador de telecomunicaciones de Canadá, BCE (NYSE:BCE) es otro sólido valor para la jubilación que ofrece una rentabilidad cercana al 6%. Por lo general, un mayor rendimiento indica peligro, pero esta lógica no funciona para BCE.

El gigante con sede en Montreal es la mayor empresa de comunicaciones de Canadá, que proporciona servicios avanzados de comunicación de banda ancha a clientes residenciales, empresariales y gubernamentales en todo el país. Su debilidad a corto plazo, provocada por la subida de los tipos de interés, las presiones inflacionistas y el temor a una recesión, ofrece una oportunidad de compra para los inversionistas a largo plazo.

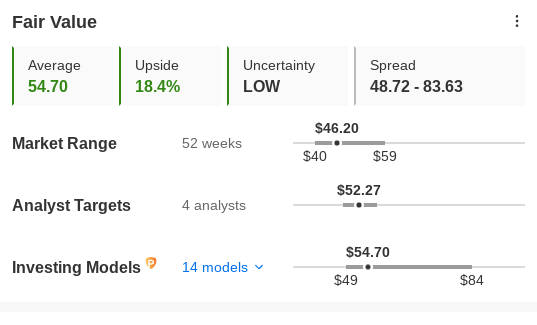

El modelo de InvestingPro, que valora las empresas en función de la solidez de su balance y otros indicadores financieros, también indica un potencial alcista para las acciones de BCE tras su caída del 11% este año.

Fuente: InvestingPro

En su último informe de resultados publicado este mes, BCE dijo a los inversionistas que añadió un número récord de clientes de telefonía móvil y usuarios de Internet y continuó invirtiendo en la construcción de sus redes inalámbricas 5G y de banda ancha de fibra óptica.

La empresa sumó más de 224,000 clientes de telefonía móvil durante el trimestre, lo que supone un aumento del 64% con respecto al año pasado, estableciendo el récord de usuarios trimestrales ganados por la empresa.

En una llamada con los inversionistas, el director general Mirko Bibic atribuyó este fuerte crecimiento al mayor tráfico de personas, ya que las tiendas minoristas volvieron a funcionar a pleno rendimiento tras la pandemia, así como a la fuerte demanda de los clientes empresariales y al aumento de la inmigración tras la desaceleración de la pandemia. Este tipo de crecimiento puede continuar, ya que Canadá busca más inmigrantes para alimentar su economía.

BCE es también uno de los principales pagadores de dividendos en el TSX; sus acciones estadounidenses proporcionan un pago trimestral de 0.69 dólares por acción. En febrero, la empresa anunció su decimocuarto aumento anual de dividendos consecutivo de al menos un 5%. Los inversionistas deberían esperar una subida similar a principios del próximo año.

Revelación: En el momento de redactar este artículo, el autor está largo en acciones de BCE. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.