Mercados en medio de una tormenta perfecta: ¿Cómo se comportará el oro? ¿Se repetirá la situación de agosto de 2011?

Casi ocho años después, el temor por una crisis económica global genera incertidumbre, lo que está llevando a inversionistas a la llamada “fiebre del oro”.

¿Para qué sirve el oro? Hoy en día es el oro es utilizado en la electrónica, en circuitos electrónicos para computadoras y celulares, artículos de joyería y como respaldo de nuestras inversiones en momentos de turbulencia en los mercados financieros.

El uso del oro como moneda de intercambio lleva más de seis mil años, debido a sus propiedades y color atractivo que no cambian con el tiempo, muy recientemente surgió la implementación del “papel moneda”, que tendría que ser equivalente al valor igual de oro que se poseía, la cantidad de billetes en circulación en un país tenía que estar respaldado por oro.

El fin del patrón oro, y sus consecuencias

El acuerdo de “Bretton Woods” en el final de la segunda guerra mundial, básicamente era un acuerdo que vinculaba las otras divisas al dólar estadounidense, con la condición que EE.UU. mantuviera el dólar a cambio fijo versus el precio del oro, la FED estaba encargada de cambiar los dólares por oro.

Hace 48 años, Estados Unidos decidió terminar de manera unilateral el acuerdo y eliminar la convertibilidad del dólar en oro dado que la divisa debería valer por el respaldo que ofrecía el gobierno estadounidense.

Como consecuencia, vemos desajustes en el sistema monetario internacional, que se transformó en un sistema de tipos de cambio flexibles, las divisas oscilaban según la oferta y la demanda, el mercado Forex.

Mayor libertad y margen de maniobra por los bancos centrales para imprimir dinero de acuerdo con sus necesidades de estimular la economía o no (estímulos monetarios), como consecuencia veo la fuerte subida de la inflación, por culpa del crecimiento desmedido del crédito

El fin del siglo trajo una tendencia alcista para el oro hasta sus máximos en 2011

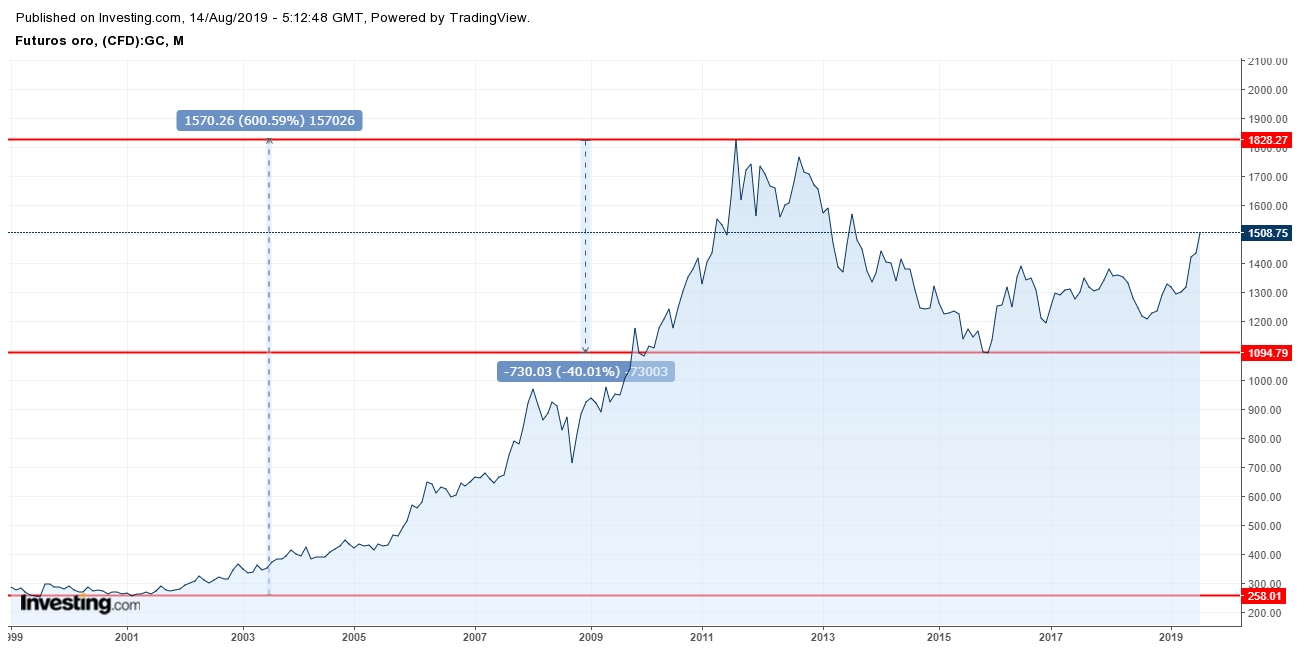

A finales de 1999 el oro inició una tendencia alcista de largo plazo hasta agosto de 2011 en los 1828.50 dólares por onza (valorización de 600%), el crecimiento del sector tecnológico que incrementó mucho la demanda de oro, la reaparición de una nueva clase media en China y India trajo mayor demanda a la industria de la joyería, y por fin la tendencia bajas tasas de interés también atrajo nuevos inversionistas al oro, sobre todo en los periodos de 2008-2011, la crisis financiera del Sub-Prime y más tarde la crisis financiera en los países del sur de Europa.

Las perspectivas de crecimiento económico en EE.UU., la disminución de su programa de estímulos monetarios por la FED y la subida de sus tasas de interés llevó al dólar de nuevo a una tendencia alcista contra las demás divisas y contra el oro.

Llevando el metal precioso a mínimos de 1087 dólares por onza (desvalorización de 40%). Desde que empezó la contienda comercial el oro volvió a ganar fulgor de nuevo, los inversionistas preocupados con la turbulencia causada por esta “guerra comercial” entre China y EE.UU., se refugian cada vez mas en posiciones de oro contra otros activos de mayor riesgo.

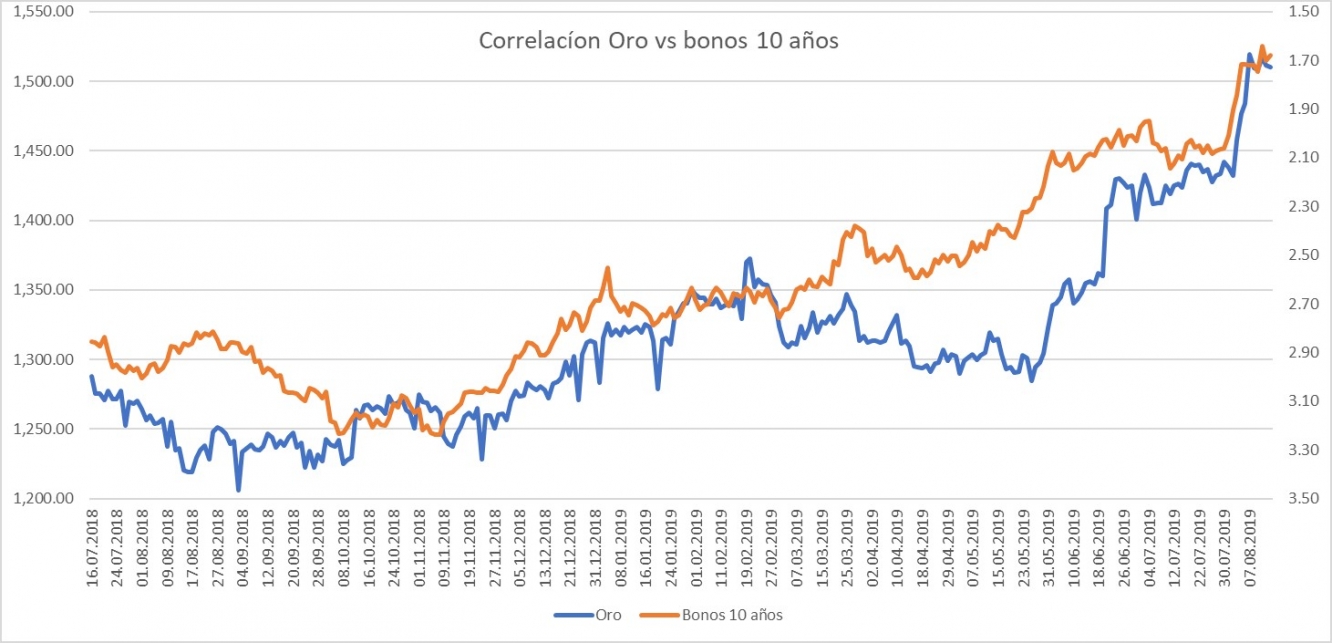

La desaceleración económica seguida de una política monetaria más suave(dovish), la perspectiva de nuevas bajas de interés por la FED, llevo a un desplome grande en el rendimiento de los bonos del tesoro de EE.UU., estos fueran los últimos factores que causaran la fuerte subida de los precios del Oro este año para máximos de 1545.95 dólares por onza, con una valoración al año de cerca de 22%.

El oro está cotizando a tan solo 21% del máximo de 2011

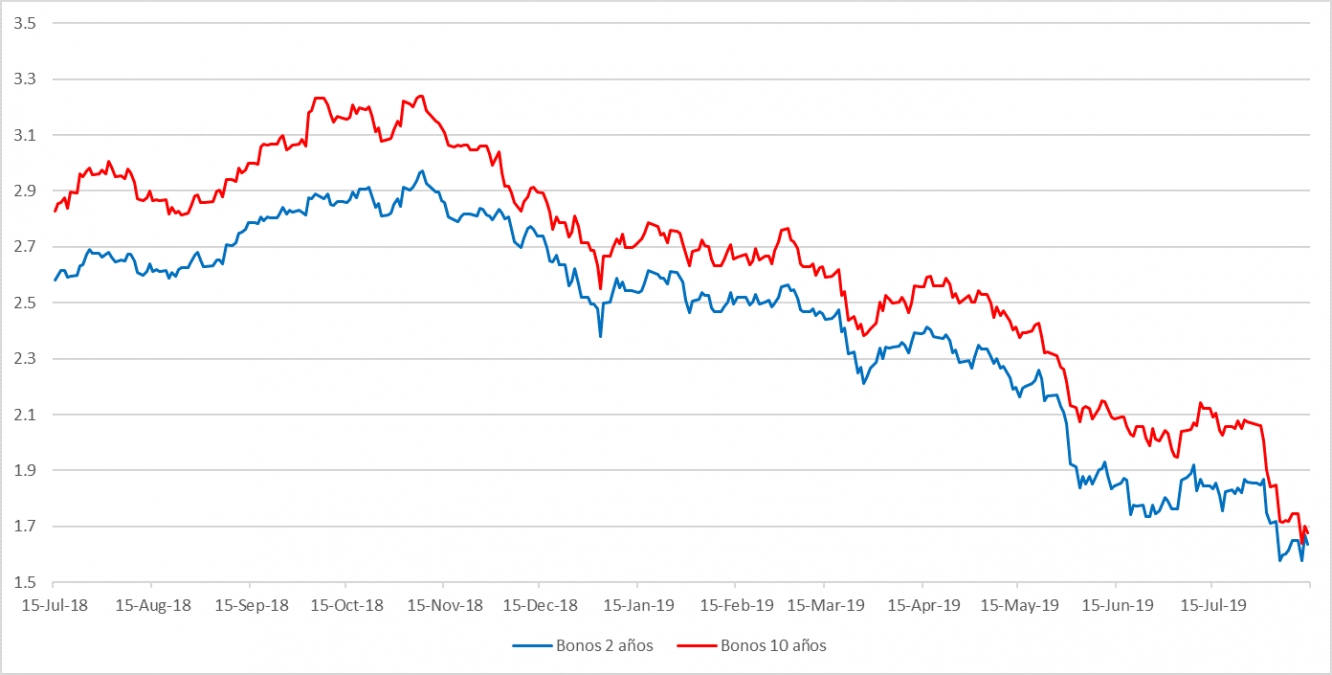

La subida del precio del oro empezó en noviembre de 2018 y coincide con el inicio de la caída del rendimiento del bono del tesoro a 10 años de EE.UU., en ese entonces cotizaba cerca de los 3%. Más que una subida del oro esta historia tiene mucho que ver con el desplome del rendimiento en los bonos del tesoro.

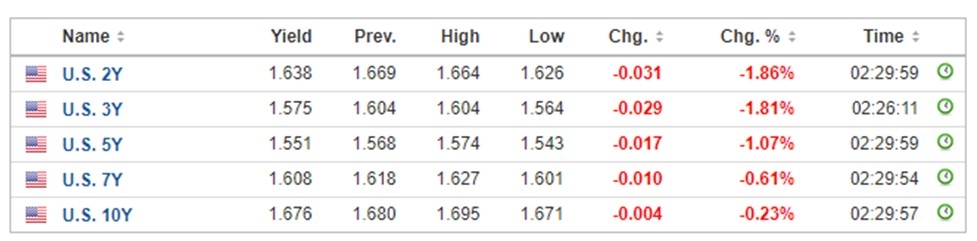

Ayer el rendimiento del bono del tesoro a 10 años amenazó con cruzar por debajo del rendimiento del bono del tesoro a 2 años, en una actitud clara por parte de los inversionistas en se refugiaren en el oro versus activos de mayor riesgo, por el temor de una contracción de la economía global.

La curva de rendimiento debe ser creciente(normalizada), del corto plazo hacia el largo plazo. Este martes la diferencia se redujo por momentos a tan solo 2 puntos básicos entre los bonos de 2 años versus 10 años, cuando esto pasa, por norma las alarmas se disparan en las mesas de trading, pues se considera que una curva plana y por consecuencia una curva de rendimiento invertida como ya se verifica entre el rendimiento de bonos del tesoro de 2 años versus 5 años.

Es considerado un indicador de recesión.

Este desplome en el rendimiento de los bonos del tesoro se aceleró, después de la divulgación de datos económicos más débiles en EE. UU. y en otras economías, presionando la Reserva Federal a reducir las tasas de interés en julio, por primera vez desde la crisis financiera de 2008.

El ex presidente de la Fed, Alan Greenspan afirmaba ayer "Hay un arbitraje internacional en el mercado de bonos que está ayudando a reducir los rendimientos del Tesoro a largo plazo".

La participación de los bancos centrales en la flexibilización monetaria sin precedentes en todo el mundo, lleva a que se negocien bonos del tesoro con rendimientos negativos, atrayendo los inversionistas para el oro. Especialmente en Europa y Japón, donde los bonos del tesoro rinden menos de cero.

Esta serie de eventos ha creado un entorno de inversión muy amigable para el oro. Para los inversionistas con posiciones largas de oro, estos picos de precios creados en los últimos días, podrán levar el oro a repetir correcciones fuertes como lo hizo en el pasado caso la situación se calme en los mercados, o por un bajar del tono agresivo en la guerra comercial China vs EE.UU.

De esta vez el factor bajo rendimiento de los bonos puede sostener el precio del oro en estés niveles y lo llevar por encima de los 1600 dólares en las próximas semanas.

El gráfico de la figura 4, me dice que de esta vez la historia puede ser diferente para los inversionistas del oro, la fuerte correlación entre el rendimiento a 10 años de los EE. UU. y el oro, en un rendimiento invertido, es otra forma de verificar en como disminuye el costo de mantener posiciones en oro no rentable* versus el bono del tesoro a 10 años de EE.UU.

*El oro tiene cero rendimientos

Por ahora el oro está en niveles "sobre comprado" y puede sufrir una corrección, caso el dólar se recupere o el rendimiento del bono del tesoro a 10 años suba. El primer nivel de soporte esta en los 1485 dólares por onza, es normal que algunos inversionistas aprovechen una corrección para realizar ganancias.

Los 1380 dólares por onza son el soporte después de la ruptura de julio. La resistencia esta en los 1587 dólares por onza. Es Muy importante que el oro pase por una fase de consolidación para después entonces lograr romper la resistencia de 1587.

La volatilidad a un mes en el oro es rica, quiere decir que la volatilidad implícita (16.14%) está por encima de la volatilidad realizada (12.40%), lo que indica un valor muy alto que puede llevar el oro a una corrección de corto plazo. La ponderación del 25 delta RR esta positiva en cerca de 3%, indica un mercado de opciones de compra (CALL) mas caro que las opciones de venta (PUT), mercado se protege de subidas del precio del oro.

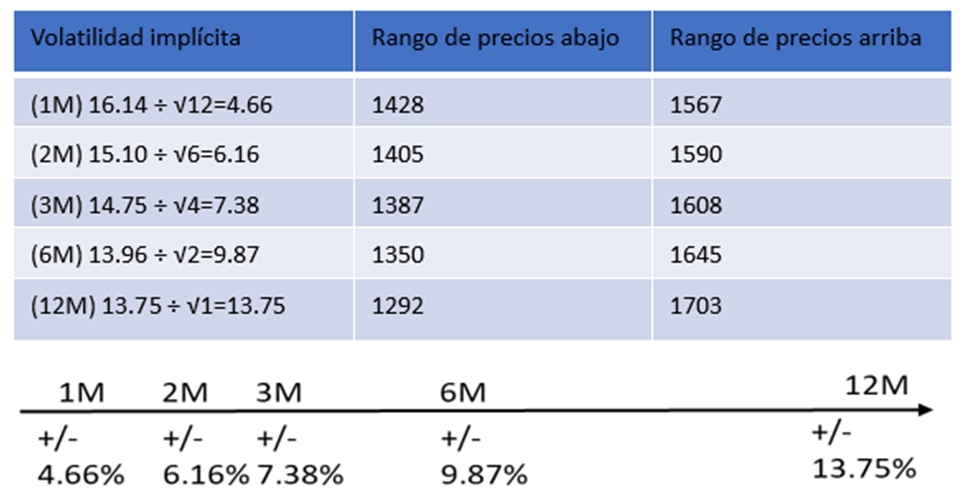

Proyección de la volatilidad implícita para el oro con una probabilidad del 68% de movimientos hacia arriba y abajo en el precio para periodos de un mes hasta 12 meses, como se verifica en la tabla por ahora muy difícilmente el oro llegara a los máximos de 2011, por encima de los 1800 dólares por onza, mientras no explote una gran crisis financiera.

Análisis de la volatilidad implícita, se ve que el valor baja con el vencimiento mas largo, lo que indica que esta volatilidad implícita pueda ser la causa de mucha bulla en los mercados por la contienda comercial y el desplome del rendimiento del bono del tesoro, y que el pánico de los inversionistas podrá ter provocado esta fuerte subida, por ahora la preocupación del mercado esta sobre el vencimiento a un mes y dos meses.

Para el corto plazo (un mes), la tabla nos indica que tenemos una probabilidad del 68%, de que el precio se mueva entre los 1428 de mínimo y 1567 de máximo.

Por Eduardo Ricou, Libertex 3 razones más para operar con Libertex: APRENDE MÁS