Este artículo fue escrito en exclusiva para Investing.com.

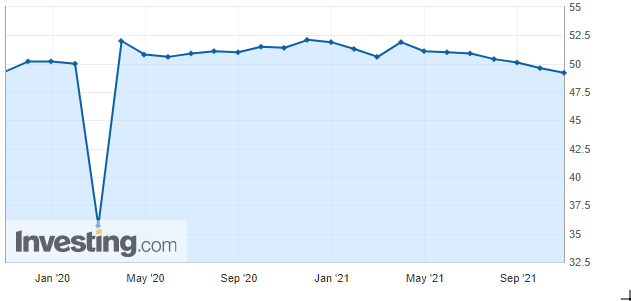

A veces, cuando los inversores están tan centrados en un acontecimiento, se pierden uno más importante que tienen delante. El sector manufacturero de China lleva dos meses contrayéndose, según el PMI manufacturero de China. Esta desaceleración parece haber pasado desapercibida para los mercados de valores estadounidenses.

El debilitamiento no sólo se nota en el PMI. Los futuros del mineral de hierro se han desplomado casi un 50% desde mediados de julio, mientras que el Índice Baltic Dry ha caído casi la misma cantidad en sólo cuatro semanas. Además, materias primas como la soja han descendido casi un 25%. Sea cual sea el motivo de este debilitamiento de China, el hecho es que algo está sucediendo fuera del mundo de la inflación y, al final, podría acabar teniendo más peso.

Ignorar los riesgos

Dado el desplome de algunos de estos precios de materias primas y de las tarifas del transporte, parece que el crecimiento de la segunda economía del mundo se está ralentizando. Un artículo del South China Morning Post señalaba recientemente la nueva presión a la baja a la que se enfrenta la economía. Esto es muy importante, ya que China es la segunda economía del mundo y cualquier ralentización del Gigante Asiático podría provocar un efecto dominó en todo el mundo.

Sin embargo, los mercados estadounidenses ni siquiera se han dado por aludidos. Desde mediados de octubre, el S&P 500 ha experimentado un enorme aumento de riesgo, registrando nuevos máximos históricos. En lugar de atender al debilitamiento de las tendencias de crecimiento, se ha centrado en el riesgo de aumento de las tasas de inflación y en la necesidad de que la Reserva Federal reduzca sus compras de activos.

Vigilancia de la inflación

Aunque la inflación ha sido un problema persistente en todo el mundo, la cuestión es si seguirá siendo persistente. Dado que la mayoría de los problemas provienen del lado de la oferta, cabría pensar que esos precios se ajustarán y estabilizarán con el tiempo a medida que la oferta vaya estando disponible.

Como resultado, los rendimientos en el extremo corto de la curva han aumentado fuertemente debido a estas presiones inflacionarias a corto plazo y los rendimientos en el extremo largo de la curva han oscilado lateralmente. Esto parece sugerir que al extremo más largo del mercado de bonos le preocupa más las perspectivas de crecimiento a largo plazo que los retos inflacionarios a corto plazo.

Esta ralentización del sector manufacturero chino podría ser incluso lo que la curva de rendimiento de Estados Unidos está empezando a reflejar y está relacionada con la ralentización del crecimiento mundial. Incluso Alemania vio descender sus ventas minoristas un 2,5% en septiembre, mientras que su PMI manufacturero fue más débil de lo esperado y más lento que el mes pasado.

¿Cuándo se dará cuenta?

Aunque los mercados estadounidenses parecen no prestar atención a nada de esto, una cosa está clara: los mercados asiáticos sí, y en lugares como Corea del Sur, el KOSPI ha caído alrededor de un 10% desde sus máximos, y el mercado de Taiwán ha bajado en torno a un 5% y muestra una tendencia a la baja desde mediados de julio. Además, el mercado de Australia ha mostrado una tendencia más bien lateral desde junio.

Las señales de alarma parecen ir en aumento y, cuanto más caen los precios de las materias primas cruciales, más significativas y evidentes se vuelven las señales. En última instancia, podría ser sólo cuestión de tiempo que los mercados estadounidenses despierten ante la advertencia de una ralentización del crecimiento mundial. Por ejemplo justo cuando la Reserva Federal comienza a reducir el gasto.

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversionistas no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Abra nuestras carteras verificadas y descubra oportunidades de gran potencial.

Sólo en 2024, la inteligencia artificial de ProPicks IA identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con carteras adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones de mediana capitalización, puede explorar diversas estrategias para mejorar sus rentabilidades.