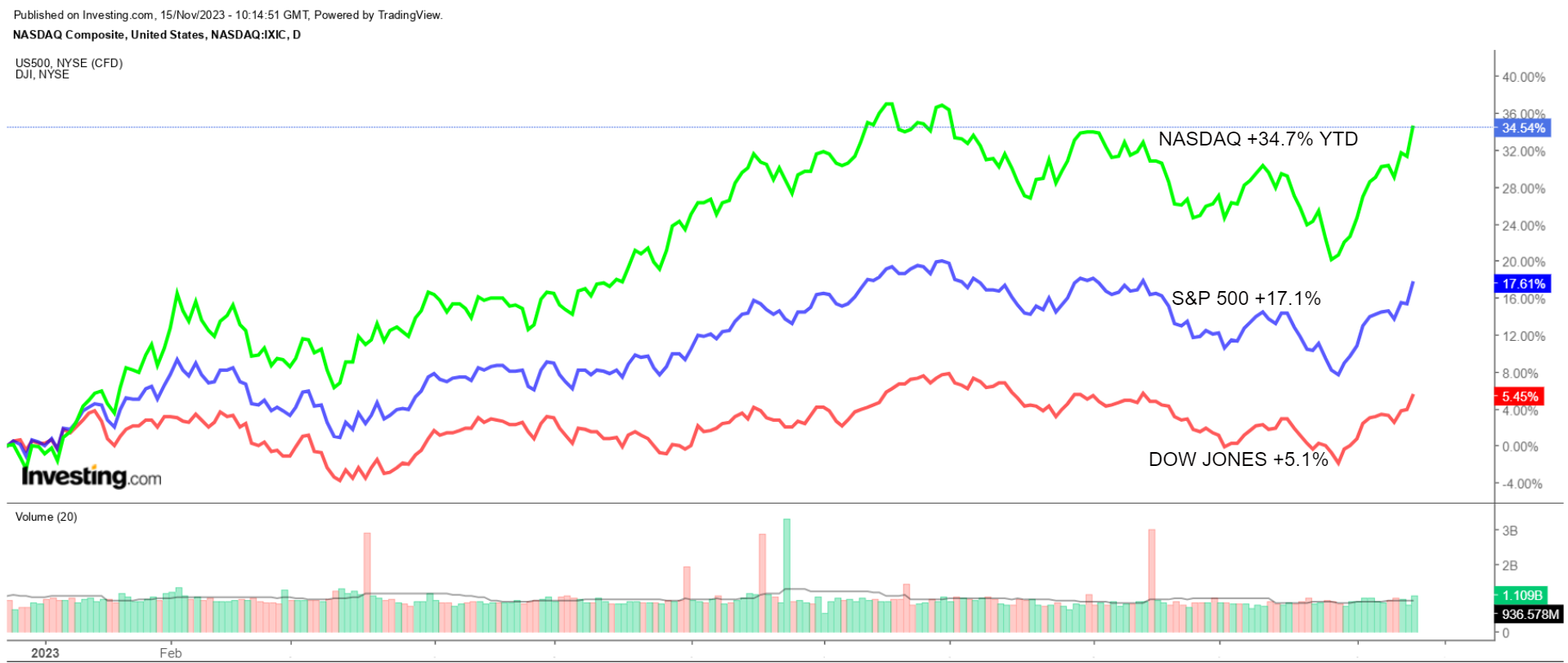

- Los valores tecnológicos de alto crecimiento vuelven a estar en demanda gracias a la relajación de los temores inflacionistas y a la desaparición de los temores a nuevas subidas de tipos de la Fed.

- El Nasdaq Composite seguirá liderando la subida del mercado a medida que se acerque el final de la era de subidas de tipos de la Fed.

- Por ello, a continuación le presentamos tres valores líderes en crecimiento que merece la pena comprar en el contexto actual.

- Libere el potencial de InvestingPro con hasta un 55% de descuento este Black Friday y que no se le vuelva a pasar un ganador del mercado.

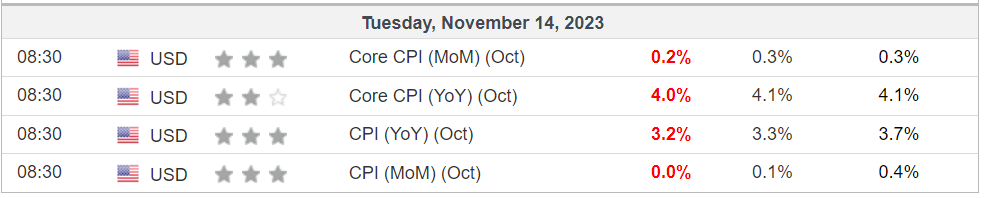

El mercado de valores estadounidense parece dispuesto a prolongar su rally hasta finales de año, después de que Wall Street acogiera con satisfacción los últimos datos de inflación, que respaldan la opinión de que la Reserva Federal podría haber terminado de subir los tipos de interés.

Fuente: Investing.com

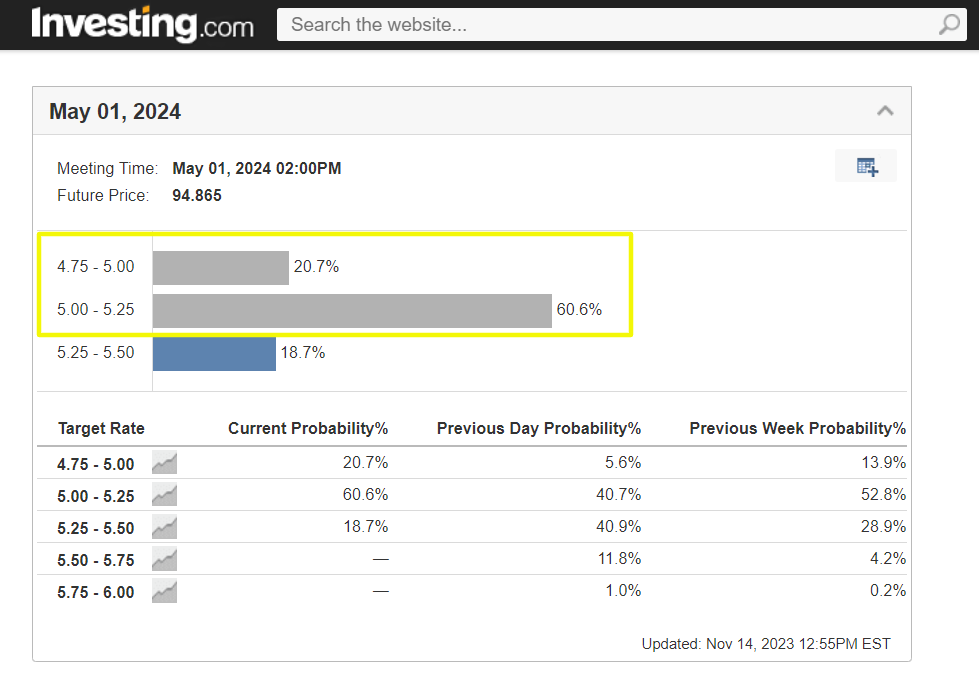

Las expectativas de que la Reserva Federal recorte los tipos el año que viene también aumentaron tras el débil informe del IPC. El miércoles, los futuros de los tipos de interés en Estados Unidos preveían un 80% de probabilidades de un recorte de tipos en mayo, frente al 45% del lunes, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

De los tres principales índices estadounidenses, el Nasdaq de tecnológicas ha sido el que mejor se ha comportado en lo que va de 2023, con una subida del 34,7% en lo que va de año. En el mismo periodo, la subida del índice S&P 500 ha sido del 17,1%, y la del índice Dow Jones de Industriales de referencia del 5,1%.

El actual repunte se ha visto impulsado por las acciones de las empresas tecnológicas de gran capitalización, como Nvidia (NASDAQ:NVDA) y Meta (NASDAQ:META) Platforms, que han registrado ganancias de tres dígitos hasta la fecha, mientras que Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) y Apple (NASDAQ:AAPL) también han subido con solidez en lo que va de año.

Teniendo esto en cuenta, recomiendo comprar acciones de DraftKings, CrowdStrike y Datadog ante el aumento de las probabilidades de que la Fed deje de subir los tipos de interés y pase a relajar la política monetaria en 2024.

1. DraftKings

- *Rendimiento anual: +225,1%

- *Capitalización de mercado: 17.200 millones de dólares

La disminución de los temores inflacionistas y el creciente optimismo de que la Fed haya terminado de subir los tipos de interés seguirán impulsando las acciones de DraftKings, que ha visto cómo su historia de crecimiento cobraba impulso últimamente gracias a la mejora de sus perspectivas fundamentales.

Las acciones de DraftKings cerraron la jornada del martes en nuevos máximos de 52 semanas de 37,03 dólares, con lo que la valoración del operador de apuestas deportivas con sede en Boston, Massachusetts, asciende a 17.200 millones de dólares.

Las acciones de la empresa de apuestas deportivas han subido un sorprendente 225% en lo que va de año, ante del entusiasmo por la mejora de las perspectivas de rentabilidad de la empresa, que se consolida como líder del competitivo sector de las apuestas online.

A pesar del reciente cambio de tendencia, DraftKings sigue cotizando un 50% por debajo de sus máximos históricos intradía de 74,38 dólares, registrados en marzo de 2021.

El especialista en apuestas online registró a principios de este mes unos ingresos y una facturación extraordinarios en su informe de resultados, impulsados principalmente por su eficaz captación de nuevos clientes.

DraftKings registró una pérdida neta de 0,61 dólares por acción, frente a la pérdida de 1,00 dólares por acción del mismo periodo del año anterior. Los ingresos del tercer trimestre aumentaron un 57% anual, hasta 790 millones de dólares, superando las previsiones de ventas de 699 millones de dólares.

La empresa de apuestas deportivas registró 2,3 millones de pagadores únicos mensuales en el tercer trimestre, lo que representa una subida interanual del 40%. Además, los ingresos medios por pagador único mensual aumentaron un 14%, hasta 114 dólares.

De cara al futuro, creo que DraftKings está bien posicionada para seguir subiendo a medida que continúa expandiéndose a nuevas jurisdicciones y atrayendo a más clientes a su plataforma. Actualmente, la compañía gestiona apuestas deportivas vía móvil en 22 estados y en vivo con iGaming en cinco estados.

2. CrowdStrike

- *Rendimiento anual: +97,5%

- * Capitalización de mercado: 49.600 millones de dólares.

CrowdStrike está bien posicionada para prolongar su poderoso repunte ante las crecientes apuestas de que la Fed ha llegado al final de su ciclo de ajuste monetario y gracias a que la economía sigue experimentando un cambio radical hacia la digitalización.

El especialista en seguridad de la información con sede en Austin, Texas, ha sido uno de los principales beneficiarios del aumento del gasto cibernético de empresas y gobiernos de todo el mundo en respuesta a las crecientes amenazas a la seguridad digital.

Las acciones alcanzaron el martes un nuevos máximos de 52 semanas en 209 dólares, su cota más alta desde abril de 2022, para después cerrar la jornada en 207,97 dólares. Con su valoración actual, la capitalización de mercado de CrowdStrike asciende a unos 50.000 millones de dólares.

Las acciones de CrowdStrike han subido un 97,5% en lo que va de año, lo que refleja los sólidos fundamentales de la empresa y sus perspectivas de crecimiento a largo plazo. A pesar del enorme repunte de este año, las acciones siguen aproximadamente a un 30% de los máximos históricos de 298,48 dólares registrados en noviembre de 2021.

Todo apunta a que CrowdStrike, popularmente considerada uno de los principales nombres del sector de la ciberseguridad basada en la nube, informará de un crecimiento explosivo de los beneficios y las ventas en sus resultados financieros del tercer trimestre el 29 de noviembre.

El consenso prevé un beneficio por acción de 0,74 dólares, lo que supone una mejora del 85% con respecto al beneficio por acción de 0,40 dólares del mismo periodo del año anterior. Se prevé que los ingresos aumenten un 34,8%, hasta 777,3 millones de dólares, gracias a la creciente demanda de su plataforma de ciberseguridad basada en la nube.

Según una encuesta de InvestingPro, las estimaciones de beneficios se han revisado al alza 38 veces en los últimos tres meses, frente a cero revisiones a la baja, a medida que Wall Street se muestra cada vez más optimista con respecto a la empresa de ciberseguridad.

Cabe señalar que CrowdStrike ha superado las expectativas de beneficios e ingresos de Wall Street todos los trimestres desde que saliera a bolsa en junio de 2019, lo que subraya la fortaleza de su negocio subyacente.

3. Datadog

- *Rendimiento interanual: +48,4%

- * Capitalización de mercado: 35.800 millones de dólares

La Fed probablemente comience a recortar los tipos de interés antes de lo esperado, y creo que Datadog es una de las mejores compañías para tener en una cartera en vista del entorno actual, ya que se beneficia de la fuerte demanda empresarial de sus herramientas de monitoreo y análisis de seguridad.

Datadog cerró la jornada del martes a 109,09 dólares, su precio de cierre más alto desde el 1 de agosto. En los niveles actuales, la capitalización de mercado de Datadog asciende a 35.800 millones de dólares.

Las acciones de la empresa con sede en Nueva York han experimentado una importante tendencia alcista durante la mayor parte del año, con una subida de alrededor del 49% en 2023. Incluso después de las fuertes ganancias registradas en lo que va de año, las acciones de Datadog todavía están un 45% por debajo de los máximos históricos de 199,68 dólares registrados en noviembre de 2021.

En una señal de lo bien que va su negocio últimamente, el proveedor de plataformas de monitoreo de seguridad en la nube reportó unas ganancias mejores de lo previsto en el tercer trimestre y una optimista orientación para todo el año.

Datadog declaró que el beneficio por acción ajustado ha aumentado un 95% con respecto al periodo anterior, hasta 0,45 dólares, por encima de los 0,34 dólares que esperaban los analistas. Los ingresos del trimestre ascendieron a 547,5 millones de dólares, un 25% más que en el mismo periodo del año anterior, y superaron las expectativas de 524,7 millones de dólares.

El fabricante de software de seguridad dijo que tenía 3.130 clientes y unos ingresos recurrentes anuales de 100.000 dólares o más a finales de septiembre, un 20% más que en el mismo periodo del año anterior.

Las perspectivas para el cuarto trimestre de Datadog dejan claro que no espera ninguna ralentización en los próximos meses, con una previsión de crecimiento interanual de los ingresos del 21% hasta alcanzar la cifra récord de 566 millones de dólares.

***

¿Comprar o vender? ¡Obtenga la respuesta con InvestingPro a mitad de precio este Black Friday!

Las claves para maximizar el potencial de beneficios son la información oportuna y las decisiones informadas. Este Black Friday, tome la decisión de inversión más inteligente del mercado y ahorre hasta un 55% en los planes de suscripción de InvestingPro.

Ya sea usted un trader experimentado o acabe de comenzar su viaje de inversión, esta oferta está diseñada para equiparlo con la sabiduría necesaria para un trading más inteligente y rentable.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de México. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras, seleccionadas por nuestra inteligencia artificial avanzada para México, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes de la Bolsa Mexicana, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +385% con un historial probado de 10 años de rendimiento. ¿Qué acción de México será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks