Por si la década de 2020 no fuera lo bastante extraña, el ejército de Estados Unidos ha derribado recientemente varios ovnis. Igual de extraña que la posibilidad de que haya extraterrestres, algunos analistas de inversión prevén un escenario económico de "no aterrizaje". Creen que la actividad económica absorberá fácilmente los fuertes vientos en contra y seguirá adelante.

Los últimos años han sido humillantes para los economistas, la Reserva Federal y los profesionales de la inversión. A finales de 2021, nadie esperaba que la Reserva Federal subiera las tasas más de un 4% en un año y que la inflación se acercara a niveles desconocidos hace 40 años. En retrospectiva, si nosotros o cualquier economista hubiéramos previsto el futuro, una predicción de recesión habría sido apropiada. Aún no se ha producido, pero eso no significa que no vaya a producirse. Por desgracia, la actual política monetaria prácticamente garantiza que el ciclo económico se desarrolle como siempre.

Aunque la economía pueda parecer impredecible, el futuro económico es predecible. El escenario de "no aterrizaje" asume que los ciclos económicos han dejado de existir. El ciclo económico está vivo y coleando. Pero cronometrar sus altibajos con cantidades sin precedentes de estímulo fiscal y monetario que siguen fluyendo por la economía y los mercados está resultando increíblemente difícil.

¿Qué es un escenario de "no aterrizaje"?

A diferencia de un aterrizaje suave, que prevé que las medidas de la Reserva Federal frenen el crecimiento económico, el escenario de "no aterrizaje" cree que la economía seguirá creciendo a la tasa de crecimiento tendencial o por encima de ella. Este optimismo supone que la política monetaria restrictiva de la Fed no hará tambalearse a la economía.

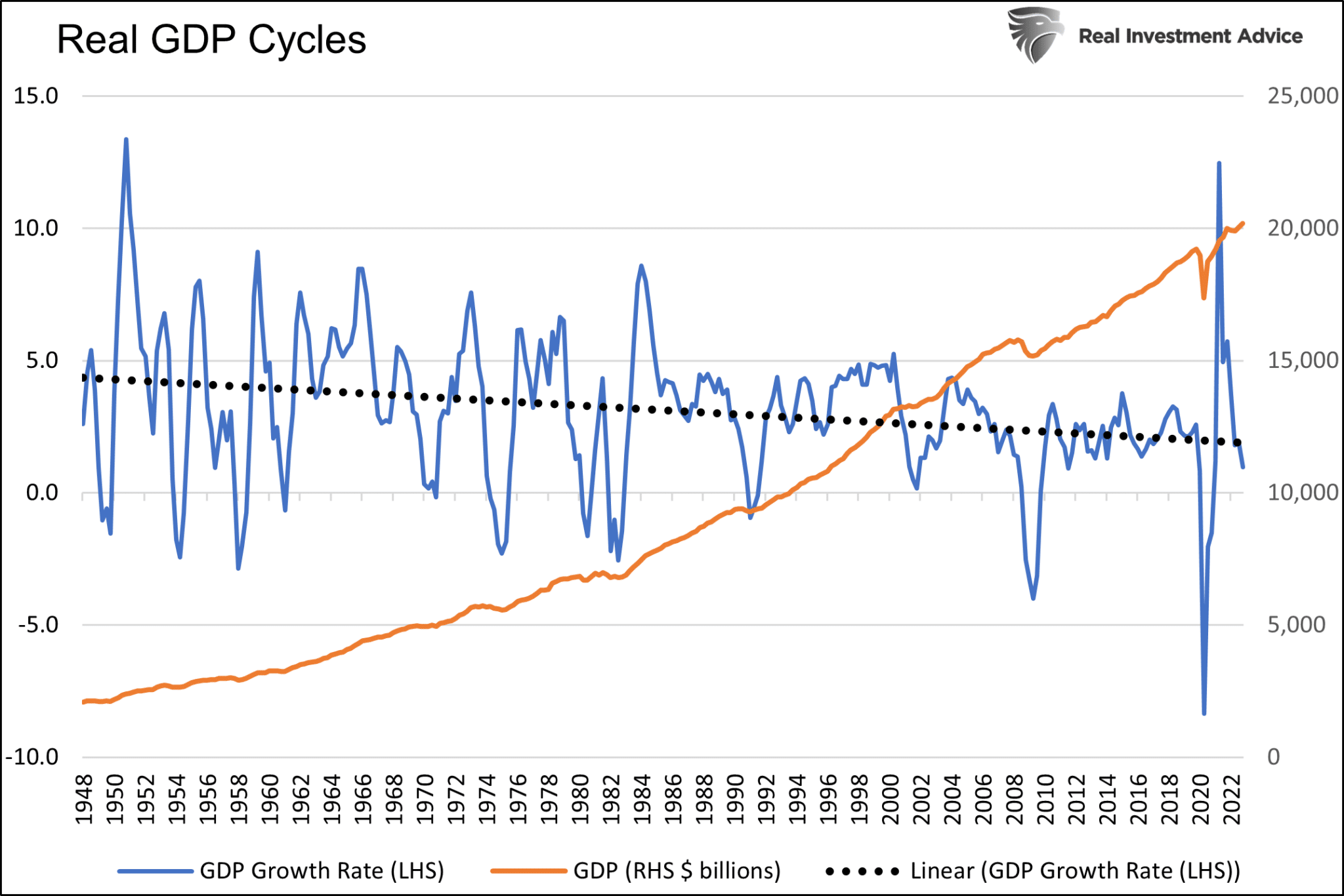

El PIB, tal y como se representa gráficamente a continuación, en términos de dólares (línea naranja), dibuja la imagen de una economía en constante crecimiento y esencialmente libre de ciclos. Sin embargo, si observamos las tasas de crecimiento anual (línea azul) y la tendencia (línea azul punteada), vemos que el PIB experimenta ciclos con regularidad, y que la tendencia de crecimiento disminuye constantemente. Pronosticar un "no aterrizaje" significa creer que la línea azul de la tasa de crecimiento del PIB se aplanará y se mantendrá lineal.

Esto ocurrió, hasta cierto punto, tras la crisis financiera (2010-2018), pero la Reserva Federal fijó las tasas de interés a cero y recurrió a múltiples rondas de flexibilización cuantitativa a la primera señal de problemas. Las condiciones monetarias durante ese periodo de "no aterrizaje" frente al periodo actual son polos opuestos.

¿Qué impulsa la economía?

La tasa de crecimiento tendencial de la economía se sitúa en torno al 2.0%, muy por debajo de las tasas de décadas anteriores. La Reserva Federal prevé una tasa de crecimiento a largo plazo (más allá de 2025) del 1.8%.

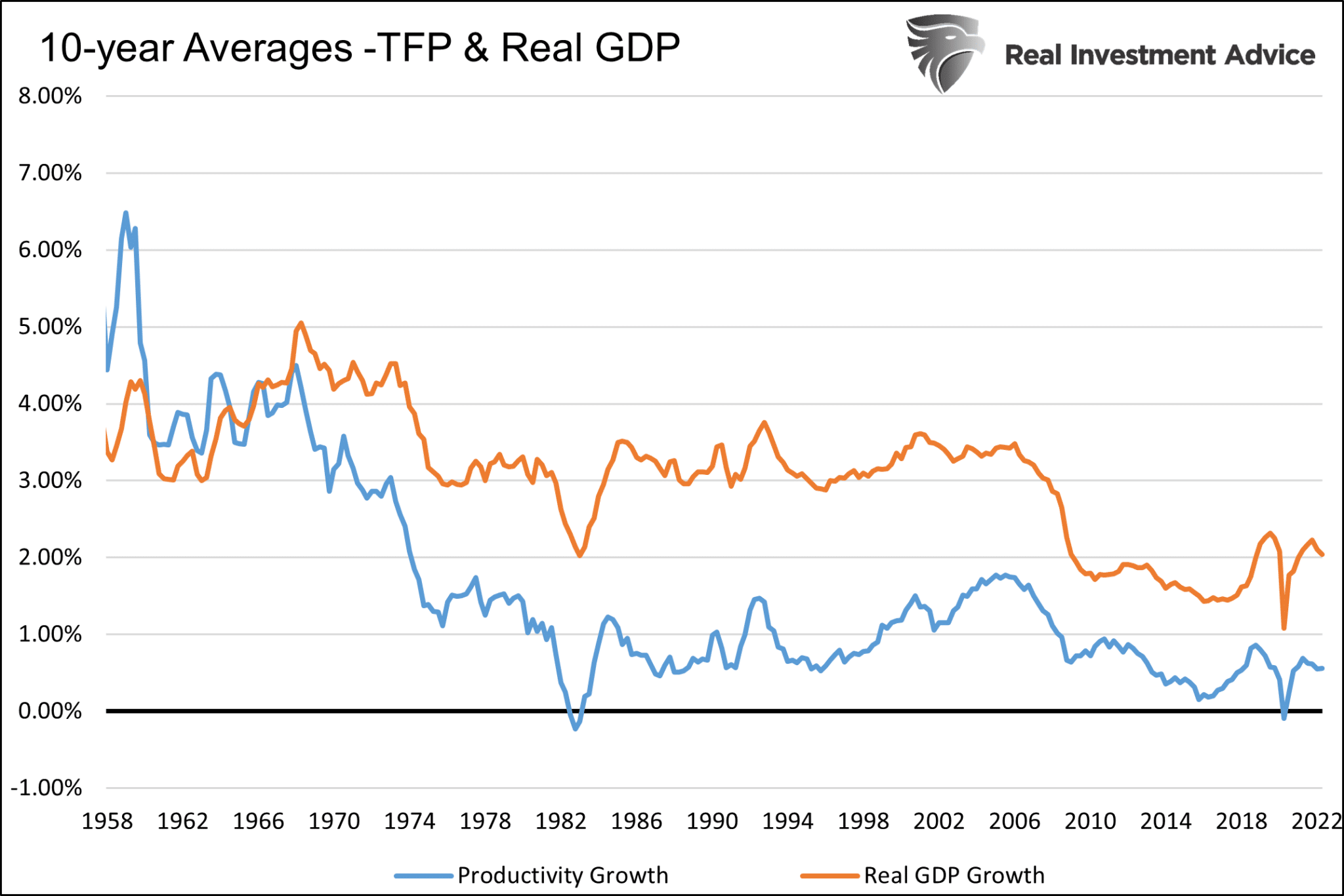

El crecimiento es y ha sido decreciente durante décadas. Los dos principales factores que sustentan la actividad económica, la productividad y la demografía, contribuyen cada año menos a la actividad económica.

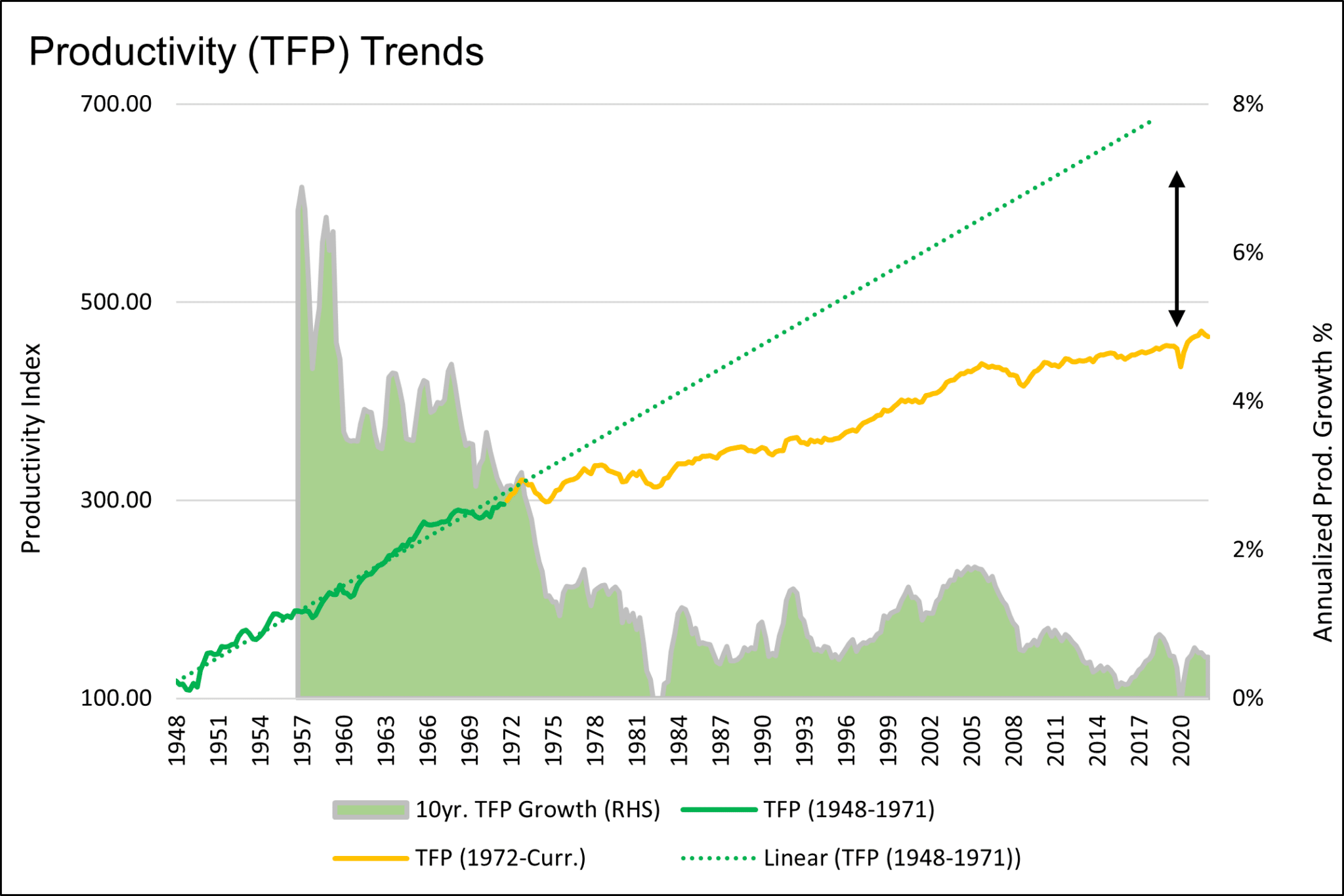

En otro artículo, explicamos la importancia del crecimiento de la productividad y cómo la agresiva política monetaria de la Reserva Federal en los últimos años ha ahogado el crecimiento de la productividad.

No es sorprendente que el crecimiento del PIB siguiera la senda descendente del crecimiento de la productividad. Como compartimos a continuación, es posible que el PIB creciera mucho más si se mantuvieran las tendencias de productividad anteriores a 1970.

El siguiente gráfico, también extraído del artículo, muestra cómo cambió la tendencia del crecimiento de la productividad hace unos 50 años.

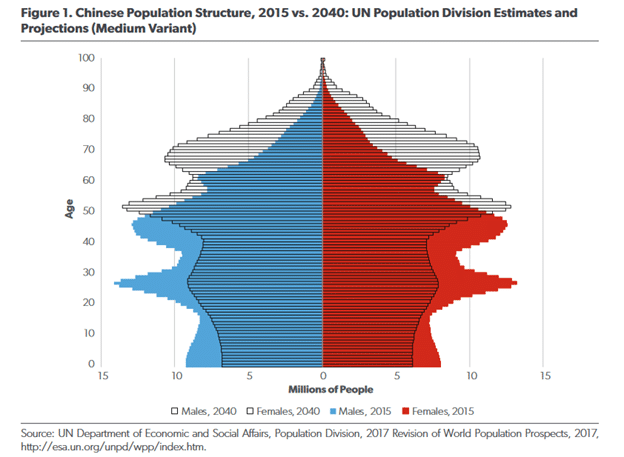

Además del descenso del crecimiento de la productividad, las tendencias demográficas en EE.UU. y otros países desarrollados son problemáticas. El crecimiento de la población en las principales economías del mundo es lento y, en algunos casos, está empezando a disminuir. Consideremos las siguientes tasas de crecimiento demográfico de las cinco principales economías:

- Estados Unidos +0.1%

- China +0.1%

- Japón -0.5%

- India +0.8%

- Alemania 0.0%

Igualmente alarmante es el aumento de la población anciana como porcentaje de toda la población. Por ejemplo, el siguiente gráfico de las Naciones Unidas muestra el drástico cambio en la población de China entre 2015 y las previsiones para 2040.

En EE.UU. se esperan cambios similares, aunque menos graves. La disminución del crecimiento de la población y la creciente dependencia económica de la generación del baby boom reducirán el PIB.

Salvo que se produzcan cambios de tendencia en la productividad o la demografía, cabe esperar que el crecimiento del PIB siga a la baja.

El jugo de la Fed contrarresta la productividad y la demografía

La Reserva Federal utiliza la política monetaria para impulsar la economía y contrarrestar el deterioro de los fundamentos económicos antes mencionado. La bajada de las tasas de interés y el consiguiente consumo impulsado por el endeudamiento hicieron crecer la economía por encima de su tasa de crecimiento natural. Sin embargo, tras esta estrategia se esconde una economía altamente apalancada que es excepcionalmente vulnerable a la subida de las tasas de interés.

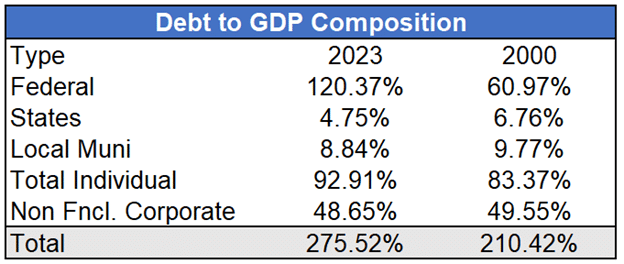

El cuadro siguiente muestra que la deuda como porcentaje del PIB ha aumentado del 210% al 275% en este siglo. En los últimos 22 años, el PIB creció en 16 billones de dólares, mientras que la deuda aumentó en 52 billones. ¿Es esto sostenible?

Cuanto más apalancada está una economía, más sensible es a las variaciones de las tasas de interés. La reducción de las tasas de interés facilita el servicio de la deuda y la devolución del capital. Sin embargo, unos tasasde interés más altos hacen que el servicio y el reembolso sean más costosos.

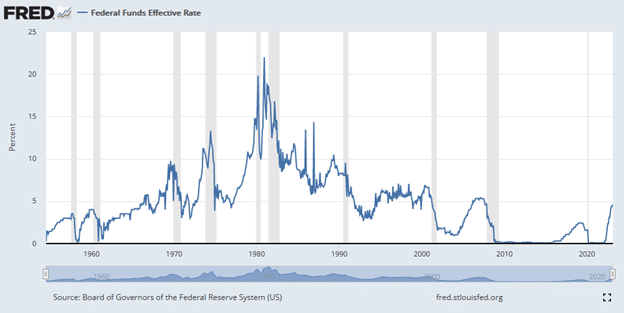

Podemos pensar en unas tasas de interés más altas como un impuesto sobre la economía. El jugo de la Reserva Federal de años pasados, es decir, las tasas de interés bajas, está siendo sustituido por las tasas de interés más altas de los últimos quince años.

Las tasas de interés altos están ahogando la creación de nueva deuda. Y lo que es más importante, pedir prestado para pagar una deuda antigua supone un choque financiero para el prestatario y un impuesto para la economía.

Escenario actual

Si la tasa de crecimiento prevista está por debajo del 2% y las tasas de interés más altas son y serán un pesado impuesto para la economía, ¿por qué la economía va viento en popa? La respuesta reside probablemente en el estímulo relacionado con la pandemia y en la psicología de los consumidores. Tanto el estímulo como los comportamientos irregulares de los consumidores apoyan el crecimiento adicional.

Aunque a los partidarios de "no aterrizar" les gusta pensar que el crecimiento económico relativamente alto es sostenible, tenemos noticias para ellos. No es probable que continúen los medios que sustentan un crecimiento económico tan fuerte.

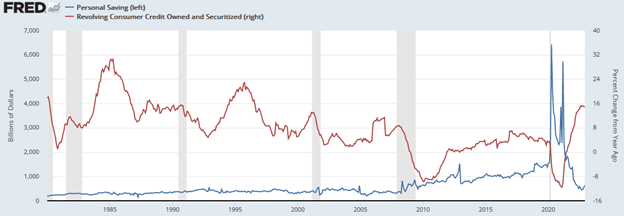

La línea azul de abajo muestra que el ahorro personal ha caído a su nivel más bajo en 12 años. El crecimiento de la deuda de las tarjetas de crédito ha aumentado hasta un máximo de más de 25 años. A menos que aumenten los salarios, muchos consumidores recortarán sus gastos a medida que se agoten sus ahorros y alcancen los límites de sus tarjetas de crédito. Además, el aumento de las tasas de interés de las tarjetas de crédito reducirá su capacidad de gasto.

Recordamos que el consumo personal representa casi el 70% de la actividad económica.

¿Es diferente esta vez?

Los partidarios del escenario de "no aterrizaje" parten de la base de que esta vez es diferente. Por lo tanto, por defecto, argumentan que los gráficos y viñetas a continuación son irrelevantes.

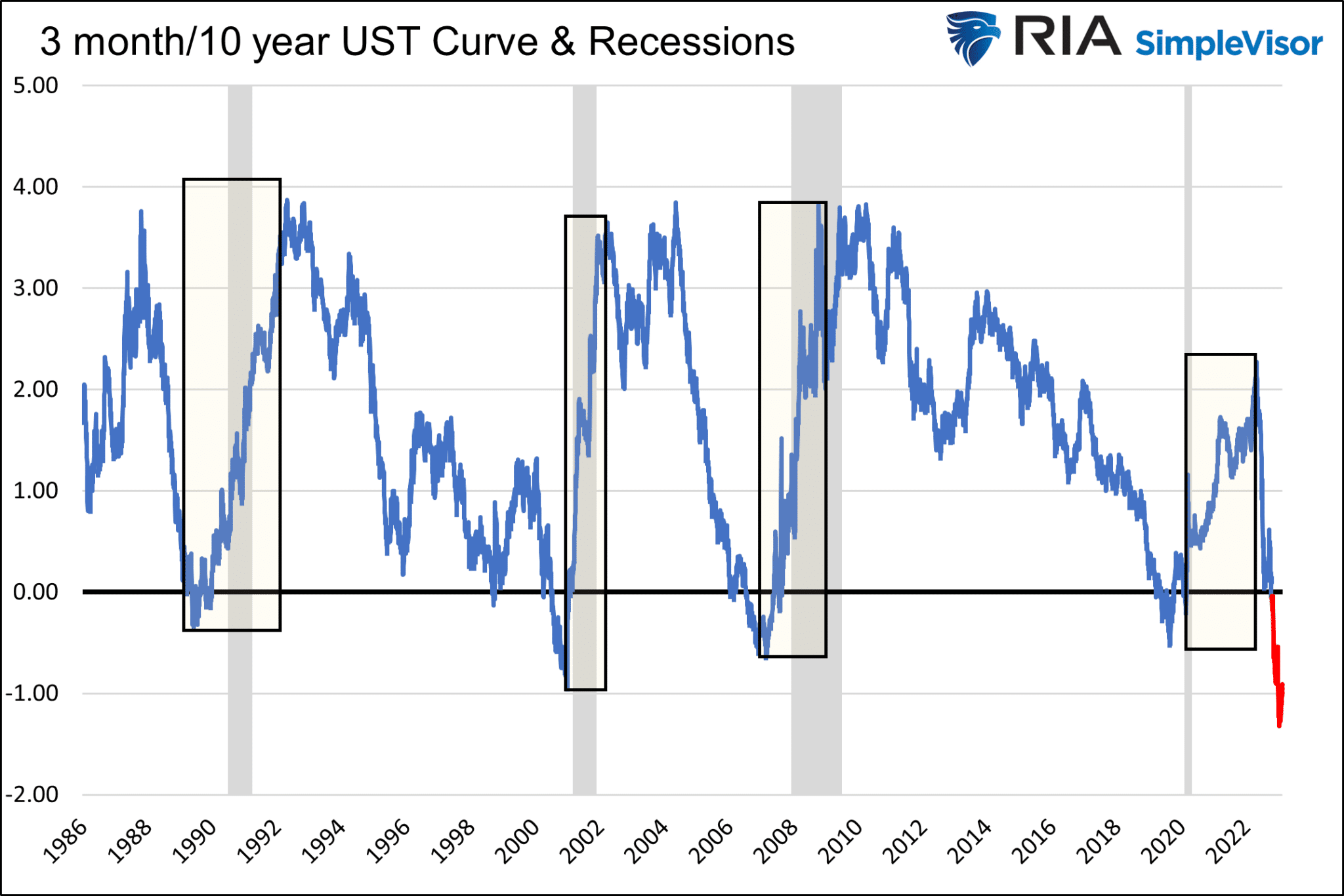

Una recesión ha ocurrido cada vez que la curva de rendimiento a 10 años/ 3 meses se invirtió y luego se reinvirtió.

- Las subidas de tasas de la Fed han precedido a cada una de las últimas diez recesiones.

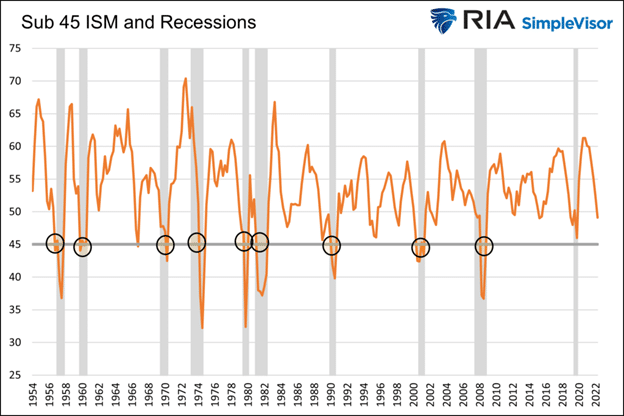

- Excepto una vez, en 1965, cada vez que el índice manufacturero ISM cayó por debajo de 45, se produjo una recesión.

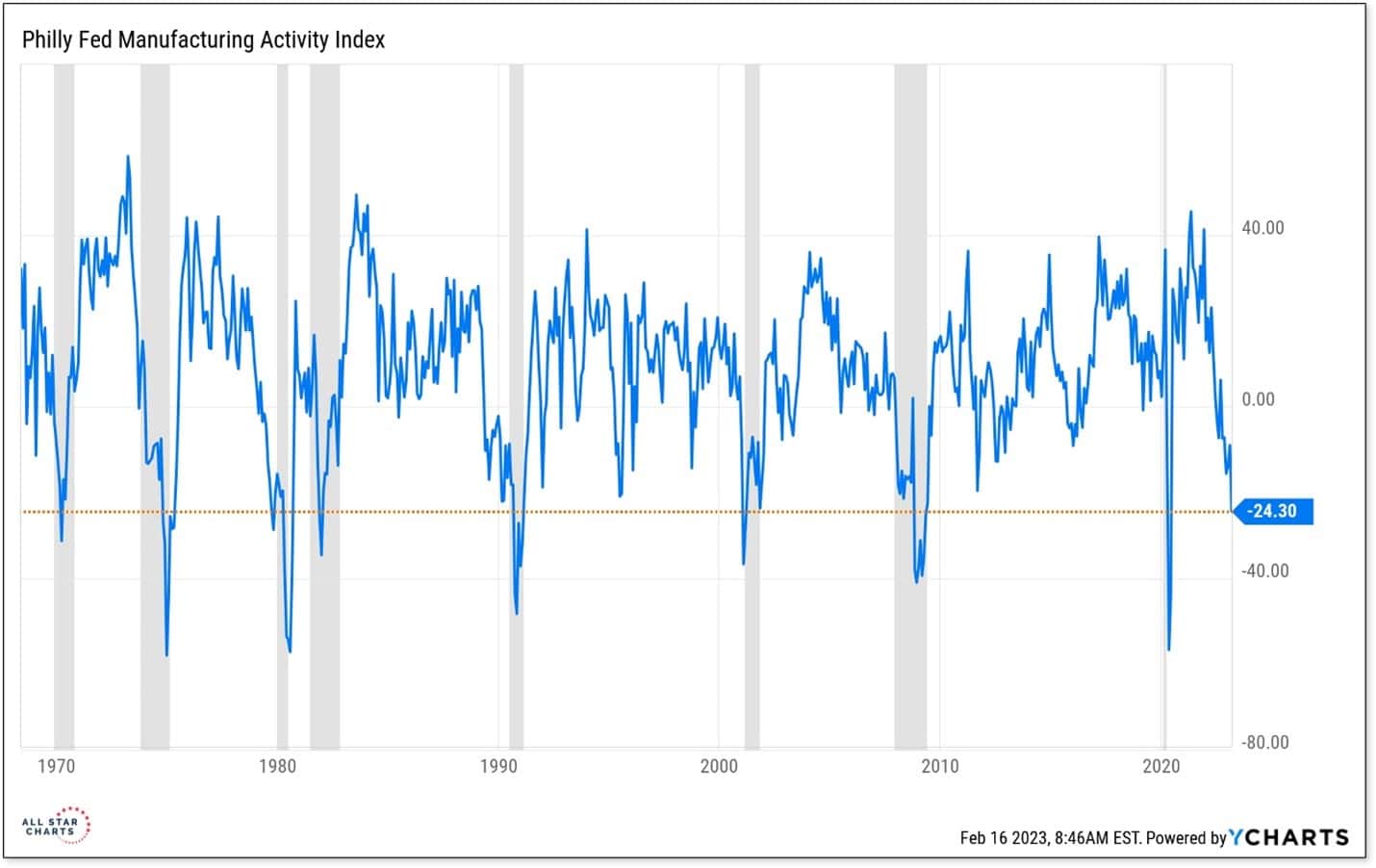

- Se produjo una recesión cada vez que el Índice de la Fed de Filadelfia estuvo en su nivel actual.

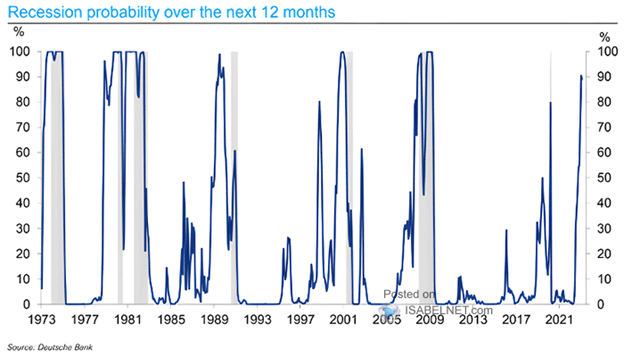

- Una lectura de más del 50% del indicador de probabilidad de recesión del Deutsche Bank (ETR:DBKGn) precedió a cada recesión.

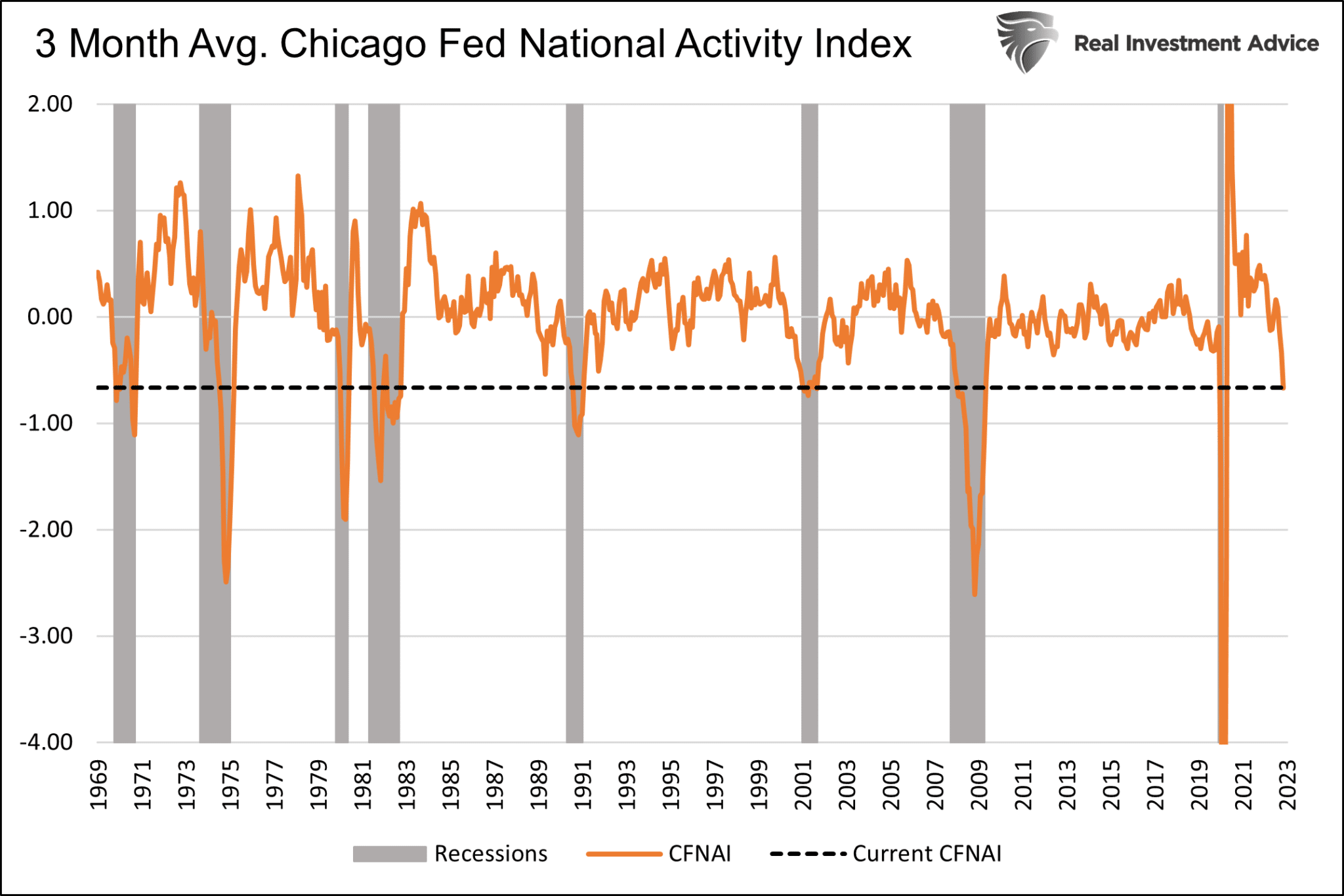

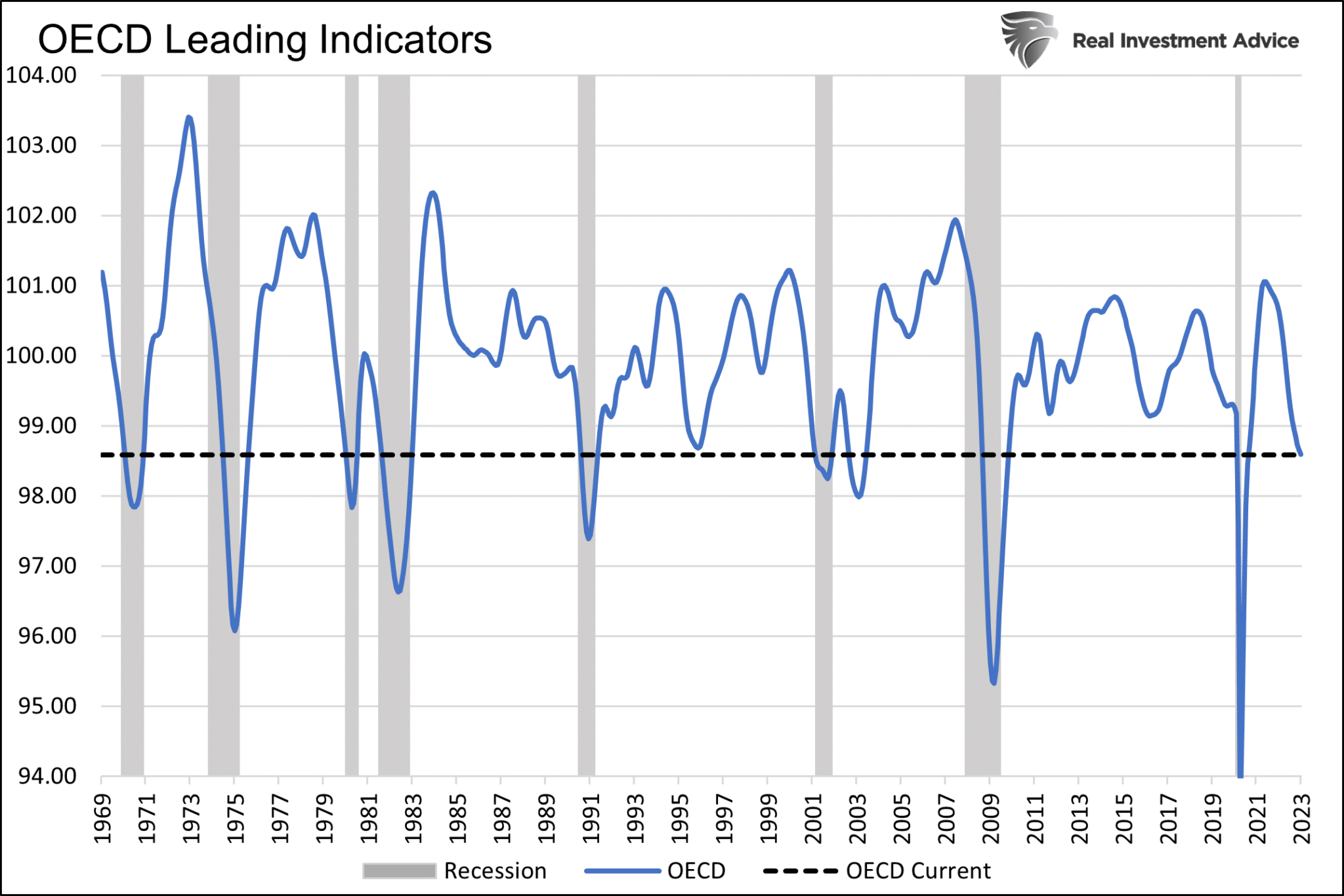

- El nivel actual del índice de actividad nacional de la Fed de Chicago (CFNAI), de 85 factores. (CFNAI) y los indicadores adelantados de la OCDE se corresponden con recesiones anteriores.

Resumen

Puede que los ovnis lleven a bordo extraterrestres ricos que quieren comprar muchas cosas e impulsar nuestra economía. Lo más probable es que los que pronostican un "no aterrizaje" tengan una falsa sensación de optimismo, ya que la economía ha demostrado hasta ahora su resistencia.

El tiempo no juega a favor de la hipótesis del "no aterrizaje". Cada día que pasa, el efecto de las subidas de tasas de interés de ayer pesará más en la economía. Como escribimos en este artículo, comprender la progresión del deterioro de la actividad económica y el lapso de tiempo que transcurre entre los cambios de política monetaria y todas sus consecuencias nos ayuda a apreciar que un escenario de "no aterrizaje" es una quimera.

Esperamos un aterrizaje suave, pero tememos que lo más probable sea un aterrizaje duro. Advertimos a quienes creen que la economía no se ve afectada por las tasas de interés. Es peligroso creer que esta vez es diferente.