-

Los inversionistas están preocupados por los futuros beneficios del S&P 500

-

Una valoración decente de la relación precio/valor hoy en día podría ser bastante cara si las estimaciones retroceden

-

Los datos muestran que las recesiones de beneficios pueden durar años, pero ¿son realmente tan malas las cosas?

La pregunta del millón en el mundo de la inversión ahora mismo es: "¿Qué beneficios tendrá el S&P 500 durante el próximo año?" La respuesta común, casi obligatoria, a cualquier artículo o tuit que sugiera que las acciones son una ganga decente ahora basada en múltiplos de precio-beneficio razonables es algo parecido a: "Pero no sabemos cuál será la parte del beneficio".

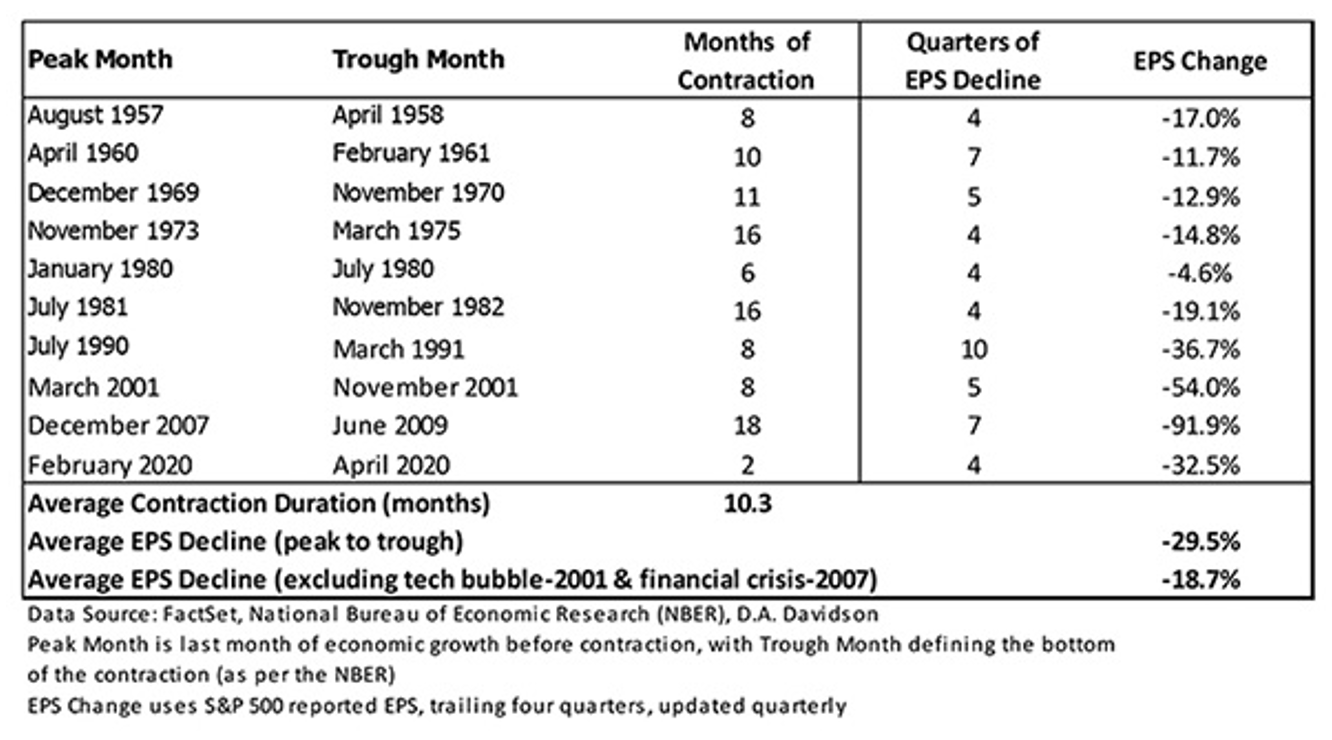

Y es un punto justo. Nunca sabemos cómo se verificarán los beneficios previstos para hoy. Pero podemos utilizar la historia para hacernos una idea general de cuánto podrían caer los beneficios por acción esta vez utilizando los resultados de anteriores recesiones económicas. Aunque no hay dos recesiones iguales, al menos tener una idea aproximada de lo que nos depara el futuro puede ser útil para responder a la pregunta que se hacen todos los participantes en el mercado.

Tendencias históricas

He investigado algunos datos para ver cómo fueron las anteriores recesiones de beneficios. Según un estudio de James Regan, de D.A. Davidson, el descenso medio de los beneficios GAAP de 12 meses en el mercado bursátil estadounidense desde 1957 es del 29.5%. Si se excluyen los descensos extremos de los beneficios que se produjeron durante la crisis de las “puntocom” y la crisis financiera de 2008, la cifra es más suave: sólo el 18.7%.

Recesiones de beneficios anteriores: Duración y magnitud

Fuente: D.A. Davidson

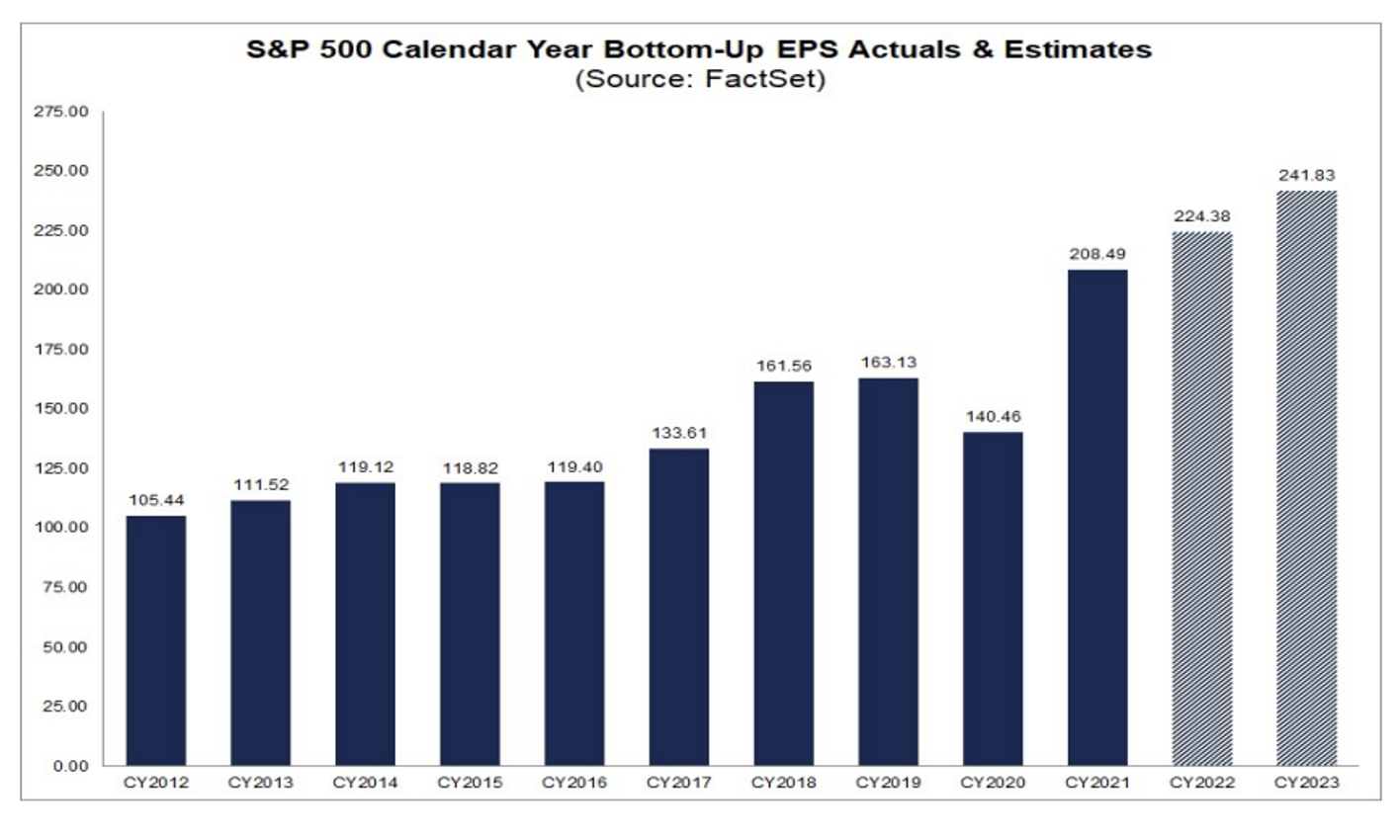

Beneficios del SPX: No tan fuertes como parecen

Ahora bien, es razonable suponer que la recesión de beneficios de 2022-23 (si es que la hay) debería ser más suave de lo normal. Después de todo, la pasada temporada de beneficios se desarrolló sin problemas a pesar de los grandes retos económicos y los problemas macroeconómicos, como la subida del dólar.

Y se espera que los beneficios del tercer trimestre sean positivos, aunque la previsión de crecimiento nominal interanual ha caído del 9.8% del 30 de junio a sólo el 2.9% del pasado viernes, según FactSet (NYSE:FDS). Si se excluye el enorme aumento de los beneficios anuales del sector energético, se espera que el crecimiento del BPA se sitúe en números rojos. También hay que tener en cuenta que los beneficios son una cifra nominal, por lo que, ajustados a la inflación, se espera que el BPA del S&P 500 sin energía baje un 11% interanual.

BPA del S&P 500 reales y estimados

Fuente: FactSet

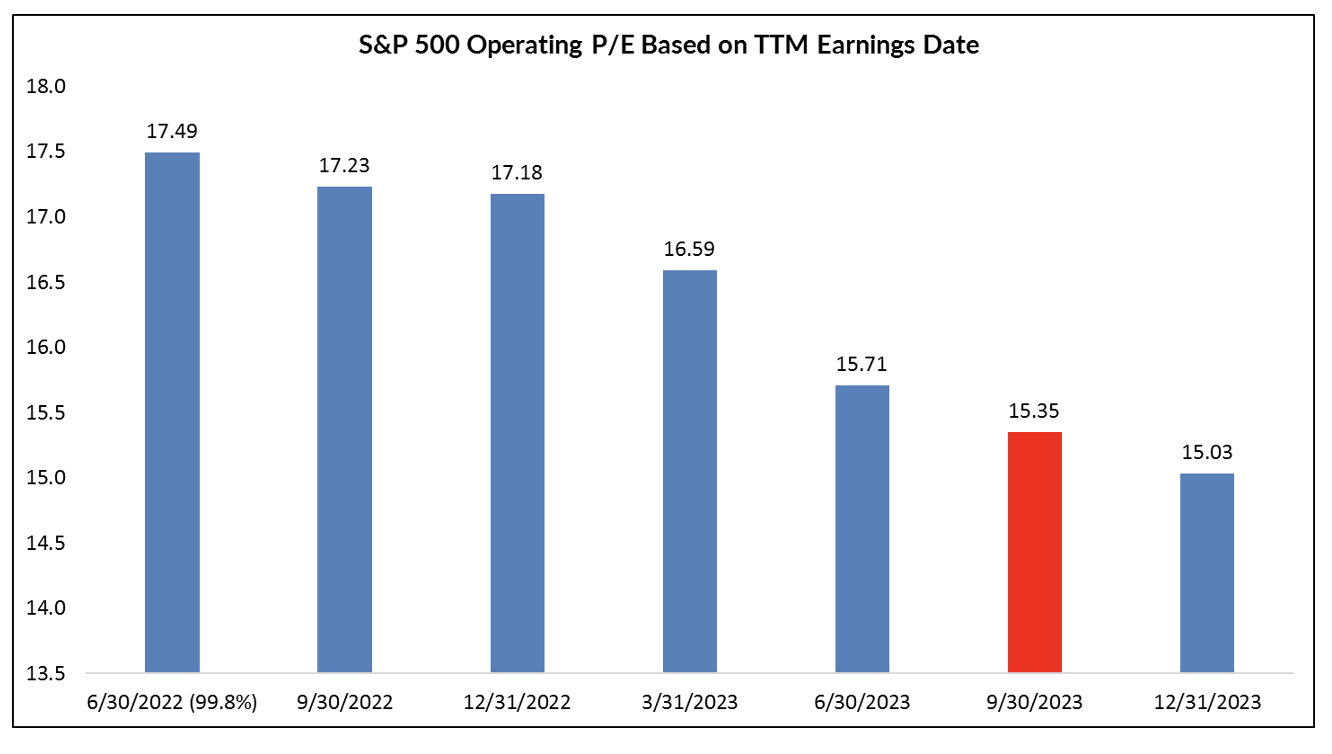

Ajustando la parte del beneficio

Cualquiera puede adivinar cuánto cambiará el BPA del SPX en los próximos cuatro trimestres, pero si suponemos que los beneficios por acción caen, digamos, un 10%, entonces la relación precio-beneficio actual de 15.4, según John Butters de FactSet, sería más bien de 16.9.

S&P 500: Un ratio precio-beneficio en descenso. Si nos fiamos de la parte del beneficio

Fuente: S&P Dow Jones

Un BPA para los próximos 12 meses cercano a 17 no parece barato, según la historia. Además, los mínimos de los mercados bajistas suelen presentar múltiplos de beneficios muy bajos, de unas 12.0 veces de media. Sin embargo, hay que tener en cuenta la composición actual de los sectores en comparación con la historia. Esto es algo que escribí el lunes. Los valores tecnológicos/medios de comunicación/telecomunicaciones orientados al crecimiento tienen una mayor cuota de mercado hoy que en el pasado.

Más valor, menor ratio precio-beneficio

Y podemos ver las diferencias de valoración entre el mercado de valores de gran capitalización estadounidense expuesto al crecimiento y los valores nacionales de pequeña y mediana capitalización más orientados al valor, así como en los mercados extranjeros. Estas áreas del mercado tienen ratios precio-beneficiofuturos no-GAAP que se sitúan entre los 13 y 15, lo que no es sorprendente.

Un largo camino hacia la recuperación

Por último, observe en el gráfico anterior cuánto duran las contracciones del BPA. Los bajistas pueden señalar un periodo típico de entre cuatro y siete trimestres de caída del crecimiento de los beneficios en el S&P 500. Es una idea aterradora, ya que recuperar una marca de beneficios alta podría llevar años.

Comienza la temporada de resultados

La próxima temporada de resultados será fundamental. En el tercer trimestre de 2022 se produjeron grandes cambios en las tasas tipos de interés, ya que el rendimiento de los bonos estadounidenses a 10 años osciló entre el 2.5% a principios de agosto y el 4% a finales de septiembre. Además, el Índice del dólar subió un 23% desde mayo del año pasado, lo que supone un importante viento en contra para las empresas estadounidenses con ingresos en el extranjero. Según Wall Street Horizon, Pepsi (NASDAQ:PEP) inicia extraoficialmente el periodo de presentación de informes el próximo martes por la noche. Los grandes bancos se encargarán de dar el pistoletazo de salida a lo largo de la semana.

Conclusión

Las recesiones de beneficios no son una broma. Históricamente han supuesto una media de entre el 20% y el 30% de retroceso en los beneficios, dependiendo de cómo se miren los datos. Pueden pasar años hasta que las empresas estadounidenses alcancen nuevos máximos de beneficios por acción. Teniendo esto en cuenta, la temporada de presentación de informes del tercer trimestre podría ser el trimestre clave para ver si estamos en el camino de la perdición de las ganancias o si las empresas pueden capear la tormenta económica.