-

La temporada de resultados del tercer trimestre arranca extraoficialmente el viernes 13 de octubre, cuando los grandes bancos presenten sus últimos resultados

-

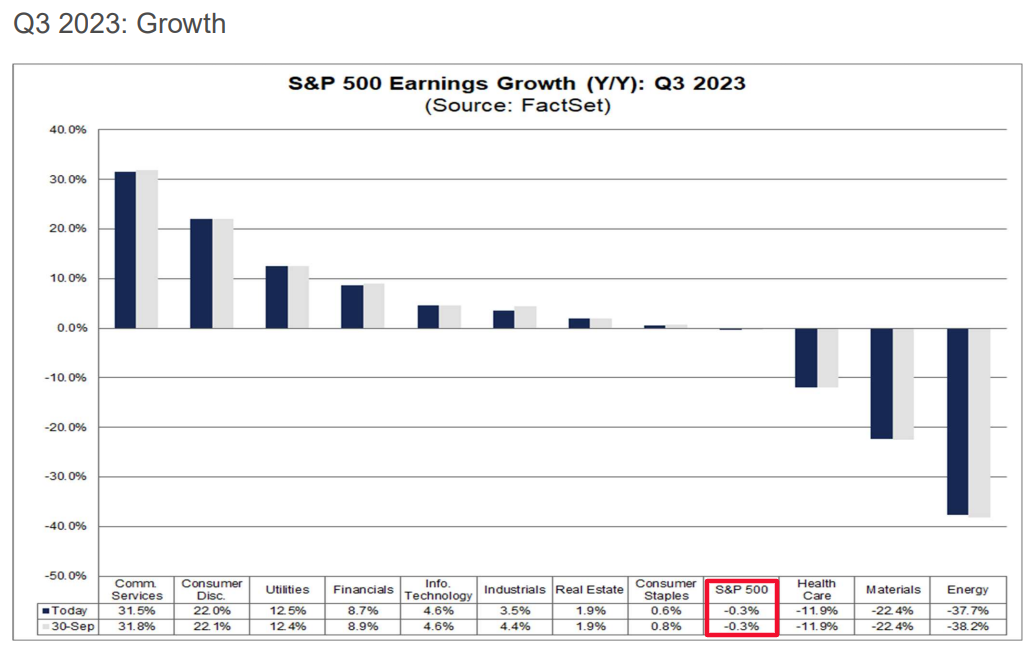

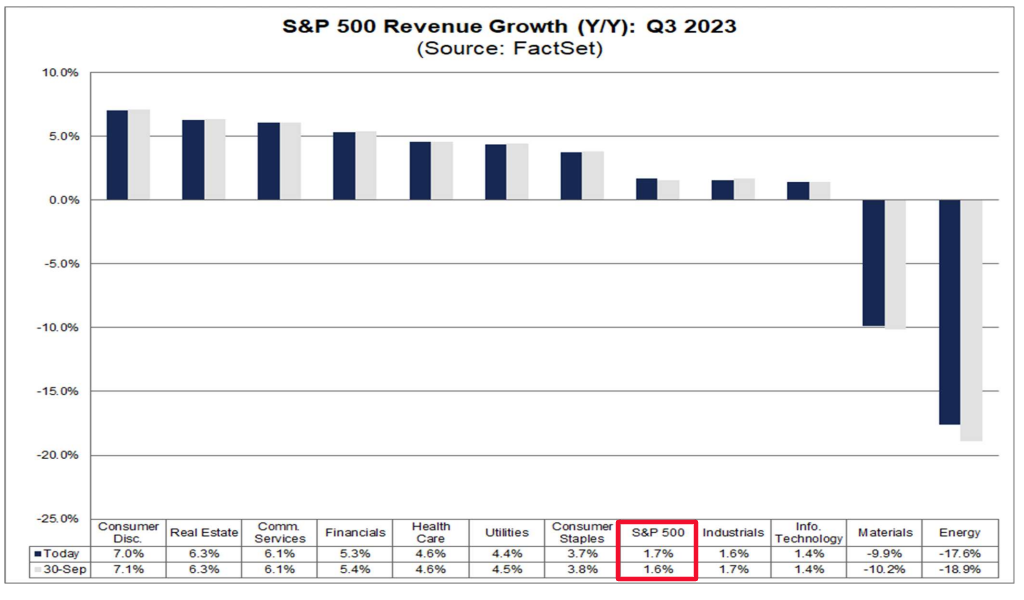

Los analistas esperan un descenso anual de los beneficios del 0.3% y un aumento del 1.7% en el crecimiento de los ingresos

-

He utilizado el buscador de valores de InvestingPro para encontrar valores de alta calidad preparados para ofrecer un sólido crecimiento de los beneficios y los ingresos en el contexto actual

-

¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima

Prepárese para más volatilidad; la próxima gran prueba para el mercado de valores está sobre nosotros.

La temporada de resultados del tercer trimestre de Wall Street comienza extraoficialmente el viernes 13 de octubre, cuando nombres notables como JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) y UnitedHealth (NYSE:UNH) presentan sus últimos resultados financieros.

La semana siguiente, empresas de alto perfil como Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Charles Schwab (NYSE: SCHW), American Express (NYSE:AXP), Procter & Gamble, Johnson & Johnson (NYSE:JNJ), AT&T (NYSE:T), American Airlines (NASDAQ:AAL) y United Airlines.

La temporada de resultados cobra impulso en la última semana del mes, cuando está previsto que las grandes empresas tecnológicas presenten sus resultados del tercer trimestre. Microsoft (NASDAQ:MSFT) y Alphabet (NASDAQ:GOOGL) están a punto de presentar sus resultados.

La temporada de resultados cobra impulso en la última semana del mes, cuando las empresas tecnológicas de gran capitalización tienen previsto presentar sus actualizaciones del tercer trimestre. Microsoft (NASDAQ:MSFT) y Alphabet (NASDAQ:GOOGL) tienen previsto presentar sus resultados el martes 24 de octubre, seguidos de Meta Platforms (NASDAQ:META) el miércoles 25 de octubre y Amazon (NASDAQ:AMZN) el jueves 26 de octubre. Apple (NASDAQ:AAPL) será el último valor 'FAAMG' en presentar resultados el jueves 2 de noviembre.

Los inversionistas se preparan para lo que podría ser otra temporada de resultados complicada, con el impacto negativo de varios factores macroeconómicos en contra.

Después de que los beneficios por acción del S&P 500 cayeran un 4.1% en el 2T 2023, se espera que los beneficios caigan un 0.3% en el 3T en comparación con el mismo periodo del año anterior, según las estimaciones de FactSet (NYSE:FDS).

Fuente: FactSet

Si el descenso real del trimestre es del 0.3%, se trataría del cuarto trimestre consecutivo de descenso interanual de los beneficios registrado por el índice. Sin embargo, sería el menor descenso durante esta racha de cuatro trimestres.

Se espera que el sector de servicios de comunicación, que incluye nombres como Alphabet (NASDAQ:GOOGL), matriz de Google, Meta Platforms (NASDAQ:META), propietaria de Facebook, Netflix (NASDAQ:NFLX) y Walt Disney (NYSE:DIS), registre la mayor subida de beneficios del tercer trimestre, un 31.5%.

Se espera que el sector de consumo discrecional se sitúe en segundo lugar, con un crecimiento anualizado de los beneficios del 22%. Este sector incluye empresas notables como Amazon (NASDAQ:AMZN), Walmart (NYSE:WMT), Home Depot (NYSE:HD), McDonald's (NYSE:MCD)s y Coca-Cola (NYSE:KO).

Para los resultados de los bancos, donde se prevé que las ganancias crezcan un 8.7%, FactSet dice esperar un débil crecimiento de los préstamos, especialmente los hipotecarios, y un aumento de las provisiones para insolvencias, compensado por "programas draconianos de control de costos", que podrían ayudar al sector a superar un listón bajo en ganancias.

Por otra parte, se espera que los beneficios de las empresas energéticas caigan un 37.7% en comparación con el año pasado, la peor caída de todos los sectores con diferencia. La caída interanual de los precios del petróleo está contribuyendo al descenso de los beneficios del sector. A pesar del reciente repunte, el precio medio del petróleo en el tercer trimestre de 2023 (82.22 dólares) seguía siendo un 10% inferior al precio medio en el tercer trimestre de 2022 (91.43 dólares).

Mientras tanto, las expectativas de ingresos son ligeramente más positivas, ya que se espera que el crecimiento de las ventas aumente un 1.7% con respecto al mismo trimestre del año anterior. Si esa es de hecho la realidad, FactSet señaló que marcaría el undécimo trimestre consecutivo de crecimiento de los ingresos para el índice.

Fuente: FactSet

Se prevé que nueve sectores registren un crecimiento interanual de los ingresos, encabezados por el sector de consumo discrecional, con un 7%. Por el contrario, se prevé que dos sectores registren un descenso interanual de los ingresos: Energía y Materiales.

Orientaciones

Más allá de las cifras, los inversionistas prestarán especial atención a los anuncios sobre las previsiones para el resto del año y principios de 2024, dada la incertidumbre de las perspectivas macroeconómicas, que últimamente han hecho aumentar los temores de recesión.

Otros temas clave que probablemente salgan a relucir serán la salud del consumidor estadounidense, los futuros planes de contratación, así como las persistentes preocupaciones sobre la cadena de suministro.

Otra preocupación clave para los inversionistas es el impacto de la subida del dólar estadounidense en los ingresos en el extranjero. Un billete verde fuerte puede perjudicar a las empresas estadounidenses que venden productos en el extranjero, al hacerlos menos asequibles.

Más de una cuarta parte de las empresas del S&P 500 obtienen la mayor parte de sus ingresos fuera de Estados Unidos, según FactSet.

Mientras tanto, en el sector tecnológico, es probable que la inteligencia artificial vuelva a ser un tema importante. Los inversionistas tratarán de ver si las empresas pueden convertir el optimismo sobre los avances de la IA en una mejora de los resultados.

¿Qué hacer ahora?

Los mercados se dirigen a la temporada de presentación de informes del tercer trimestre con una nota de inestabilidad en medio de la preocupación por la subida de las tasas de interés y la probabilidad de que la Reserva Federal pueda mantenerlos altos durante más tiempo.

El índice de referencia S&P 500 ha caído aproximadamente un 6% desde sus máximos de finales de julio, lo que reduce sus ganancias en lo que va de año al 12%. El retroceso ha eliminado la mayor parte de las ganancias del índice Dow Jones Industrial Average para 2023.

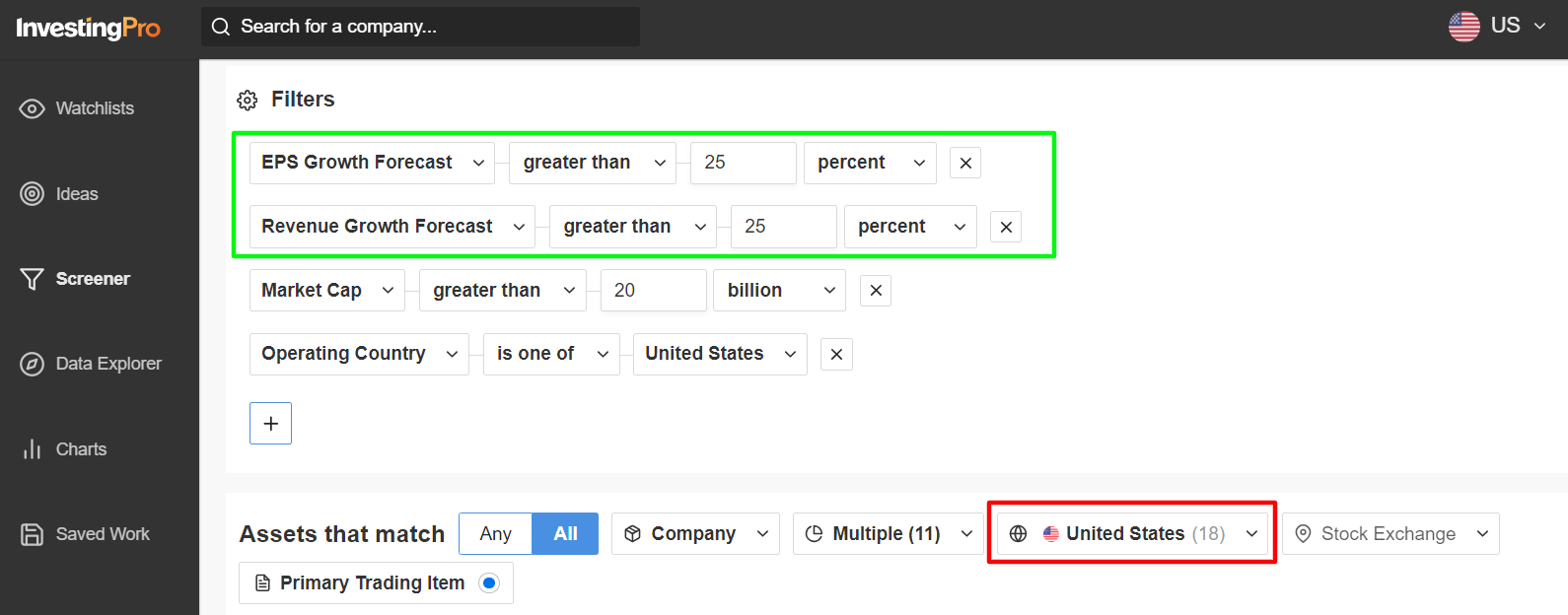

En el contexto actual, he utilizado el filtro de valores de InvestingPro para buscar empresas preparadas para ofrecer un crecimiento anualizado de al menos el 25% o más, tanto en beneficios como en ventas, en el arranque de la temporada de resultados del tercer trimestre.

Fuente: InvestingPro

El filtro de valores de InvestingPro es una potente herramienta que puede ayudar a los inversores a identificar valores de alta calidad con un fuerte potencial alcista. Con esta herramienta, los inversores pueden filtrar un amplio universo de valores en función de criterios y parámetros específicos.

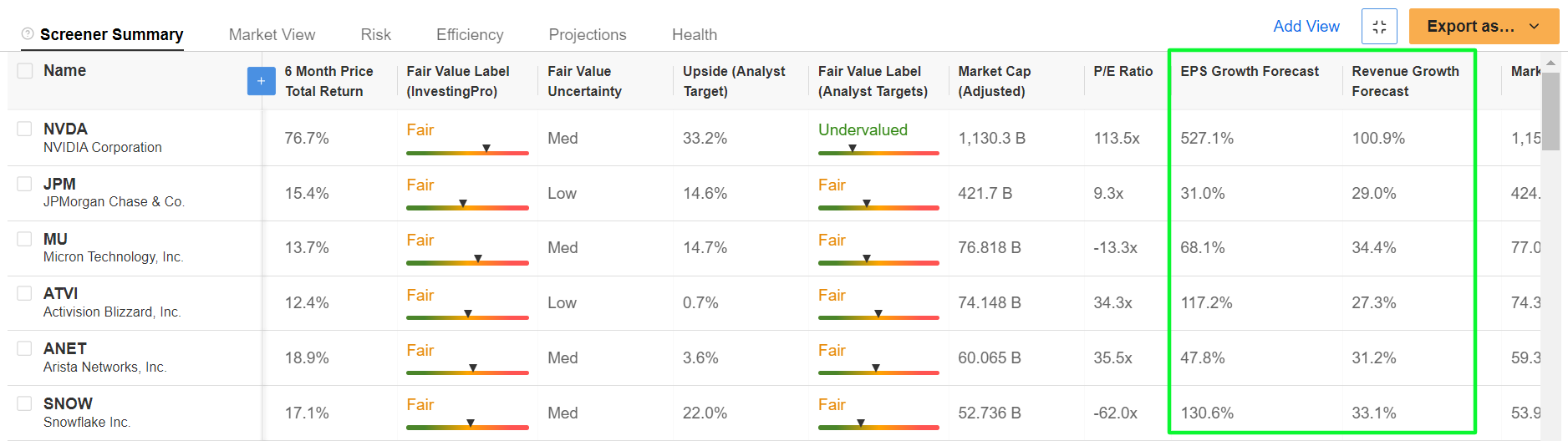

Algunos de los nombres destacados relacionados con la tecnología que figuran en la lista son Nvidia (NASDAQ:NVDA), Arista Networks (NYSE:ANET), Snowflake (NYSE: SNOW), CrowdStrike (NASDAQ:CRWD), MongoDB (NASDAQ:MDB), Zscaler (NASDAQ:ZS) y Cloudflare (NYSE:NET).

Mientras tanto, JPMorgan Chase (NYSE:JPM), Royal Caribbean (NYSE:RCL), Las Vegas Sands (NYSE:LVS) y DoorDash (NASDAQ:DASH) son algunos de los valores sensibles a los consumidores a tener en cuenta que también se prevé que ofrezcan un crecimiento optimista de los beneficios y los ingresos en el tercer trimestre.

Para ver la lista completa de los 18 valores que cumplían mis criterios, inicie su prueba gratuita de 7 días con InvestingPro y descubra información y datos imprescindibles.

Si ya está suscrito a InvestingPro, puede ver mis selecciones aquí.

Aquí está el enlace para aquellos que quieran suscribirse a InvestingPro y empezar a analizar acciones por sí mismos.

***

Con InvestingPro, puede acceder cómodamente a una vista de una sola página de información completa y exhaustiva sobre diferentes empresas, todo en un solo lugar, eliminando la necesidad de recopilar datos de múltiples fuentes y ahorrándole tiempo y esfuerzo.

¡Inscríbase ahora para una semana gratis!

Divulgación: En el momento de escribir estas líneas, estoy corto en S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) y ProShares Short Russell 2000 ETF (RWM).

Además, tengo una posición larga en el Energy Select Sector SPDR ETF (NYSE:XLE) y el Health Care Select Sector SPDR ETF (NYSE:XLV). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.