-

Walt Disney presentará sus resultados del tercer trimestre el miércoles tras el cierre del mercado

-

Las perspectivas a largo plazo parecen prometedoras

-

Técnicamente, el valor está probando un mínimo a largo plazo

Walt Disney (NYSE:DIS) publicará sus resultados del tercer trimestre fiscal mañana, 9 de agosto, tras el cierre del mercado. En mayo, el gigante con sede en Burbank, California, llamó la atención del mercado cuando reportó beneficios por acción por debajo de las expectativas. Aunque sus ingresos se ajustaron a las previsiones, el precio de las acciones se desplomó un poco, cayendo casi un 10%.

Ahora, las cosas se han asentado un poco, y aunque las expectativas se han ajustado desde el último informe trimestral, todavía tenemos curiosidad por ver si la casa de Mickey Mous. tiene alguna sorpresa en la manga esta vez. Según InvestingPro, el beneficio por acción (BPA) podría situarse en torno a 0.99 dólares para el trimestre, con unas previsiones de ingresos que rondan los 22,530 millones de dólares.

He aquí el giro: esos mismos analistas que anteriormente tenían expectativas más altas han rebajado ahora su BPA de 1.44 dólares y han reducido las estimaciones de ingresos de 22,970 millones de dólares.

Fuente: InvestingPro

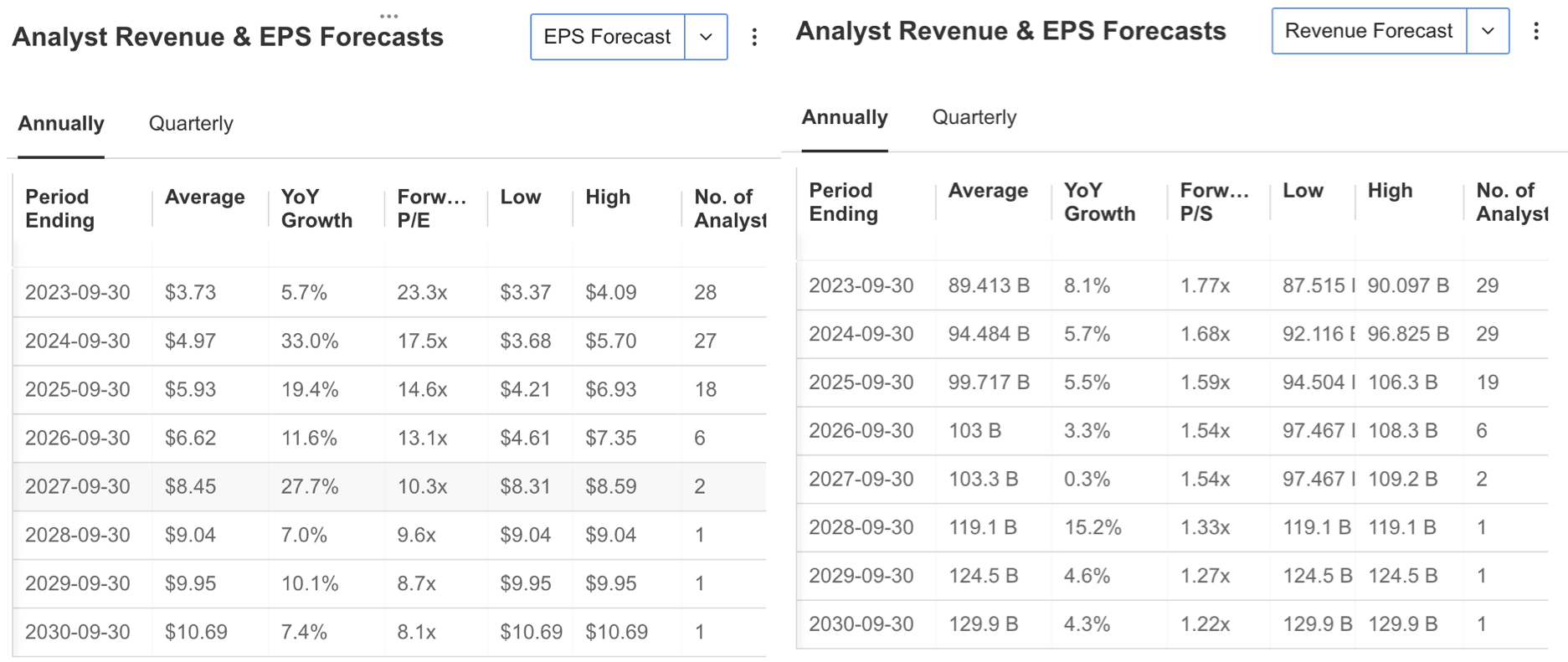

Las previsiones para el resto del año sugieren que Disney podría alcanzar un HBK medio de 3.73 y una relación precio/beneficios de 23.3X a finales de año. Las expectativas de ingresos a final de año se estiman en 89,410 millones de dólares, un 8% más. En las expectativas a más largo plazo, se espera que los ingresos de Disney alcancen los 100,000 millones de dólares en 2026. Las expectativas de beneficios por acción se sitúan en una media de 5 dólares, con un aumento del 33% a finales del próximo año.

Fuente: InvestingPro

Las proezas de Disney: Una inmersión profunda en los ratios financieros clave

Con una importante capitalización bursátil de casi 158,000 millones de dólares, Walt Disney se erige en piedra angular de la industria del entretenimiento, haciendo olas en dos sectores distintos. Más allá de sus famosos parques de atracciones y la venta de productos, la influencia de Disney se extiende al ámbito de los medios de comunicación, abarcando las plataformas digitales y la industria cinematográfica. Bajo la bandera de Disney Plus, sus esfuerzos en plataformas digitales en medios de comunicación son notables, mientras que su destreza cinematográfica se destaca a través de estudios de peso pesado como Walt Disney Pictures, Marvel Studios y Lucasfilm.

Esta estimada estatura en la industria suscita una considerable atención por parte de los inversionistas institucionales, y las grandes empresas han subrayado recientemente su confianza en Disney aumentando la exposición a las acciones de DIS en sus carteras. Lo que merece atención es el hecho de que los fondos de cobertura y los inversionistas institucionales muestran su confianza en Disney desde una perspectiva a largo plazo, controlando más del 60% de la propiedad de las acciones de DIS. Este factor podría animar a los inversionistas particulares a percibir la reciente tendencia bajista de las acciones de DIS como una prometedora oportunidad de compra.

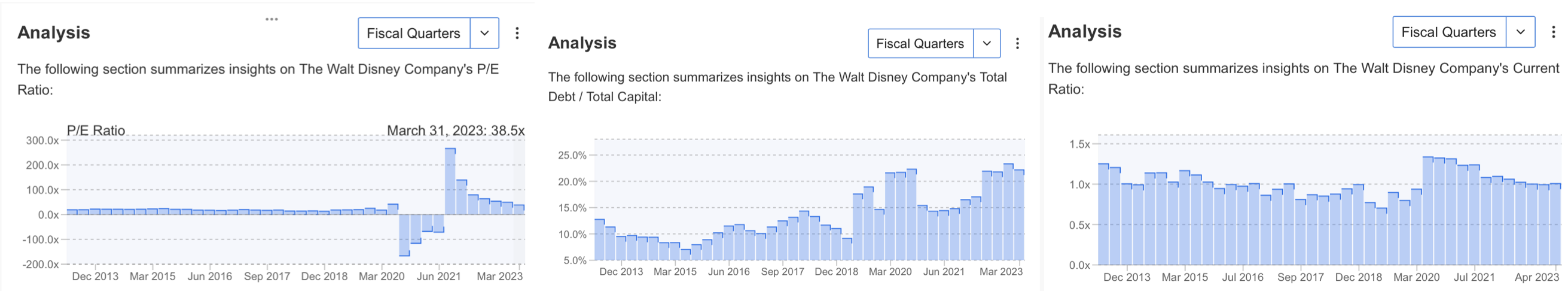

Ahora, profundicemos en algunos ratios fundamentales relativos a la empresa, de cara al inminente anuncio de resultados esta semana. En primer lugar, la relación precio/beneficios de 38.5 veces pone de relieve que, a pesar de un notable descenso en los dos últimos años, la acción sigue posicionada en un nivel premium. Con un ratio deuda/capital del 22%, la estabilidad financiera de Disney es evidente, reflejando las medias del sector e indicando un riesgo financiero relativamente bajo. Cabe destacar que el coeficiente de solvencia de Disney se sitúa en 1, lo que sugiere su capacidad para cumplir eficazmente sus obligaciones a corto plazo.

Fuente: InvestingPro

En consecuencia, la trayectoria ascendente constante de los beneficios por acción es favorable para la empresa, lo que aumenta su atractivo para los inversionistas que buscan compromisos a largo plazo. El atractivo añadido de los consistentes desembolsos de dividendos aumenta el atractivo de la acción, especialmente para aquellos con un horizonte de inversión a largo plazo. La evaluación exhaustiva de la empresa realizada por InvestingPro coincide con este sentimiento, identificando otro aspecto alentador: la empresa mantiene un bajo ratio precio/beneficio, a pesar del reciente aumento de los beneficios a corto plazo.

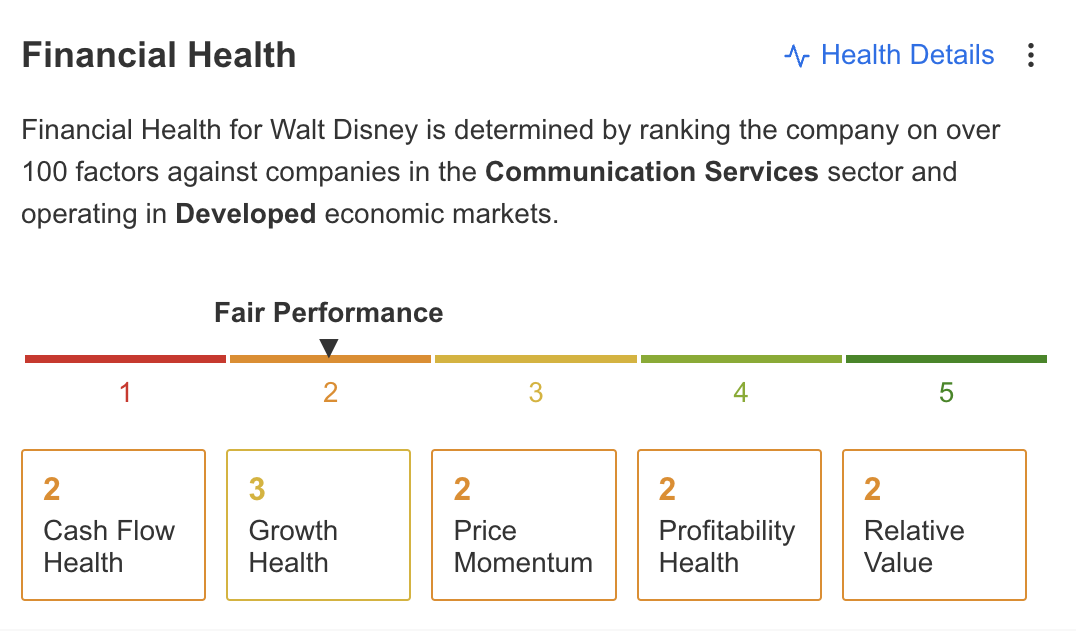

Analizando los datos actuales disponibles en la plataforma InvestingPro, la salud financiera de Disney está por debajo de la media de referencia. Aunque el crecimiento de la empresa se sitúa en niveles medios, aspectos como la rentabilidad, el flujo de caja, el valor relativo y el impulso de los precios requieren atención y mejora. En consecuencia, las perspectivas validan las revisiones a la baja de las expectativas a corto plazo de los analistas para la empresa.

Fuente: InvestingPro

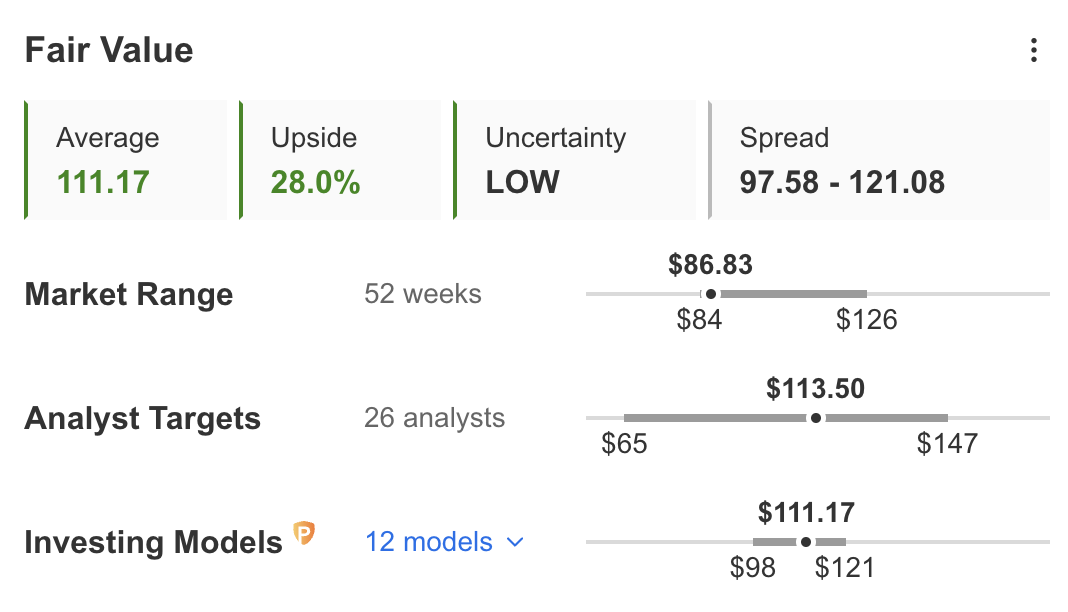

Sin embargo, las perspectivas para el precio de sus acciones parecen prometedoras. De hecho, según los cálculos de InvestingPro basados en 12 modelos financieros, el valor razonable de la acción es hoy de 111 dólares. Los analistas tienen expectativas similares, con sus objetivos rondando los 113 dólares.

Curiosamente, estas estimaciones indican que las acciones de DIS cotizan actualmente con un descuento de alrededor del 28% en comparación con su precio actual. Esto sugiere que la acción podría estar infravalorada sobre la base de estas evaluaciones.

Fuente: InvestingPro

Otro criterio llamativo sobre las acciones de DIS es que su beta se sitúa en 1.28. Este ratio significa que la acción reacciona más alto que la tendencia general del mercado. En consecuencia, puede esperarse que la acción de DIS, que tiene una beta superior a 1 de las posibles fluctuaciones de precios, se mueva de manera más volátil.

Fuente: InvestingPro

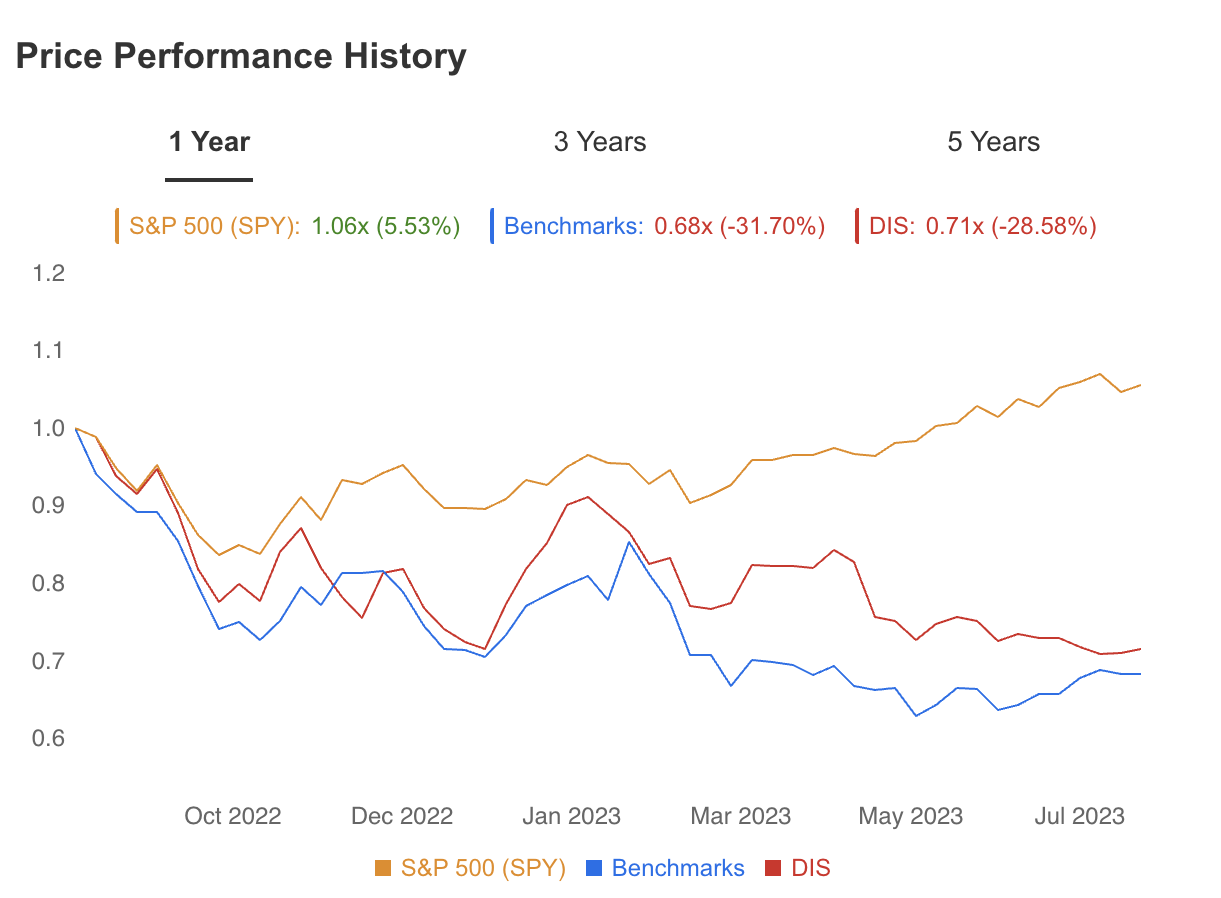

Examinando la evolución del precio de la acción en el último año, observamos un descenso que está ligeramente por encima de la media del sector pero por debajo del S&P 500 para este periodo de tiempo. Un análisis más detallado de la evolución de la cotización de DIS revela que, si bien la tendencia negativa ha sido válida a lo largo de 2023, el ritmo del impulso bajista se está suavizando, mostrando un ligero desplazamiento lateral.

Disney: Vista técnica

En los últimos dos años, las acciones de DIS han experimentado una tendencia bajista constante. A pesar de mostrar algunos signos de recuperación en el último año, como indica el gráfico semanal, el cambio de tendencia aún no se ha materializado del todo. Sin embargo, las perspectivas actuales sugieren que la acción ha alcanzado un punto en el que históricamente ha encontrado interés de compra, formando un fondo potencial.

Las acciones de DIS están probando actualmente su soporte a largo plazo en 85 dólares. Curiosamente, esta zona ha desencadenado anteriormente una rápida tendencia alcista tras su última prueba al cierre de 2022. Sin embargo, vale la pena señalar que estos movimientos alcistas fueron en respuesta a fuertes caídas. En cualquier caso, la situación actual podría verse como una oportunidad para que los inversionistas consideren una reentrada.

En este contexto, DIS necesita lograr un cierre semanal por encima de los 95 dólares para liberarse de su tendencia bajista. Una vez alcanzado este hito, el objetivo inicial podría situarse en torno a los 113 dólares. Más adelante, los objetivos a medio y largo plazo más allá de ese nivel se sitúan en 128, 141 y 155 dólares.

En el gráfico semanal, el estocástico RSI se sitúa en la zona de sobreventa. Si se sitúa en la zona de sobreventa, podría indicar un movimiento alcista más allá de los 95 dólares.

Conclusión

En resumen, si bien las perspectivas financieras conservadoras de Disney pueden acarrear obstáculos a corto plazo, las perspectivas a largo plazo parecen prometedoras, sobre todo con el interés sostenido de los inversionistas institucionales.

Sin embargo, es crucial destacar que, aunque las expectativas para el trimestre actual se han revisado a la baja, el próximo anuncio de los resultados financieros el 9 de agosto podría desencadenar una tendencia alcista en el precio de las acciones.

***¡Encuentre toda la información que necesita en InvestingPro!

Revisa antes que nadie las cifras clave de Disney. ¡Haz clic aquí!

Descargo de responsabilidad: El autor no posee ninguna de estas acciones. Este contenido, elaborado con fines puramente educativos, no puede considerarse asesoramiento en materia de inversión.