Investing.com - "En la película de 2008 El curioso caso de Benjamin Button, el personaje interpretado por Brad Pitt envejece a la inversa, pasando de anciano a niño. Curiosamente, creo que a la economía estadounidense le está pasando algo parecido". Así de rotundo se muestra Jared Franz, economista en Capital Group, sobre la “extraña” evolución de la economía estadounidense que podría haberse saltado la fase de recesión.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

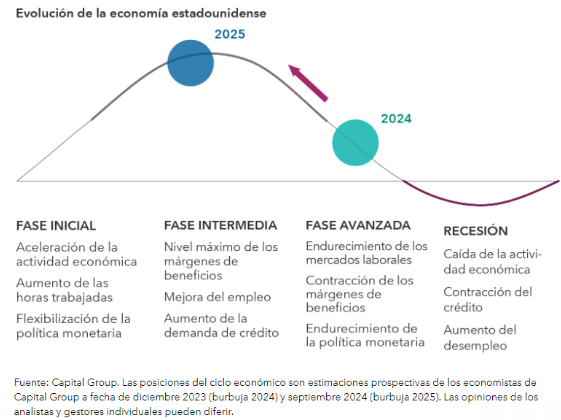

"En lugar de seguir el ciclo económico típico de cuatro fases (fase inicial, intermedia, final y recesión) que veníamos observando desde el final de la Segunda Guerra Mundial, la economía parece estar pasando de una fase final del ciclo, caracterizada por el endurecimiento de la política monetaria y el aumento de las presiones de costes, a una intermedia, en la que los beneficios empresariales tienden a situarse en su nivel máximo, la demanda de crédito aumenta y la política monetaria suele ser neutral", explica Franz.

"La fase siguiente debería ser la de recesión, pero, en mi opinión, hemos logrado evitar esa parte del ciclo económico y hemos retrocedido en el tiempo hacia una situación más favorable", añade este experto.

¿Cómo ha ocurrido? Según Franz, "es un misterio, igual que en la película. Pero creo que la economía Benjamin Button ha sido el resultado de las disfunciones que se registraron en el mercado laboral estadounidense tras la pandemia, que apuntaban a unas condiciones propias de la fase final del ciclo. Sin embargo, otros indicadores económicos, más fiables en mi opinión, señalan que nos encontramos en una fase intermedia".

"Si es cierto que nos encontramos en la fase intermedia del ciclo económico estadounidense, podríamos estar dirigiéndonos hacia un periodo de expansión que podría prolongarse durante varios años y que no nos llevaría a una recesión hasta 2028. En el pasado, este tipo de entorno económico ha generado una rentabilidad de los mercados de renta variable en torno al 14% anual y ha ofrecido unas condiciones favorables a la renta fija", apunta el economista de Capital Group.

Desempleo estadounidense

"Es probable que la pandemia haya alterado el mercado laboral estadounidense, tanto desde el punto de vista estructural como cíclico. Por ejemplo, la tasa de actividad registró una caída sin precedentes cuando la actividad económica mundial quedó prácticamente paralizada, para volver a aumentar de forma notable hasta superar los niveles previos a la pandemia entre los trabajadores situados en el rango de edad de máximo rendimiento (entre 25 y 54 años)", explica Franz.

"En otras palabras, los mecanismos que se venían utilizando para analizar el mercado laboral y el desempleo ya no son tan útiles a la hora de evaluar las condiciones económicas más generales, ya que presentan una menor correlación con la dinámica clásica del ciclo económico. Si no reconocemos estos cambios, es posible que evaluemos el ciclo de manera demasiado optimista o, por el contrario, de manera excesivamente pesimista", añade.

Consecuencias para los mercados

"Mi visión macroeconómica es lo que impulsa mis perspectivas sobre el mercado de renta variable. Tal y como he comentado, la fase intermedia del ciclo ha tendido a generar una rentabilidad de la renta variable en torno al 14% en términos anualizados. Normalmente, las compañías de pequeña capitalización han superado a las de gran capitalización, el valor al crecimiento y los sectores que han registrado mejores resultados han sido el de los materiales y el inmobiliario. Estos datos se basan en la evaluación realizada por Capital Group de la rentabilidad de los mercados entre diciembre de 1973 y agosto de 2024", resalta Franz.

"Como siempre, es importante recordar que los resultados obtenidos en el pasado no son indicativos de resultados futuros. Pero si la economía estadounidense continúa creciendo a buen ritmo (entre el 2,5% y el 3,0% según mis previsiones) podría ofrecer una coyuntura favorable a los precios de la renta variable", destaca este experto.

"En periodos prolongados, cuando la economía estadounidense crece por encima de su tasa de crecimiento potencial del 2,0%, este tipo de entornos ha propiciado una rentabilidad de los mercados de renta variable superior a la media", concluye.

-

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.