Por Laura Sánchez

Investing.com - El índice dólar cotiza estos días con elevada volatilidad. Si Estados Unidos entrara en recesión antes que el resto del mundo, el billete verde se enfrentaría a un periodo de debilidad, según la teoría de la sonrisa del dólar. Schroders (LON:SDR) debate si la teoría sigue siendo válida.

"Las 'buenas noticias' sobre la economía pueden tomarse como 'malas noticias' para los mercados financieros en un entorno como el de 2022, en el que la inflación dirigía los mercados y se ponía en marcha la normalización de la política monetaria", explica Caroline Houdril, Portfolio Manager y Joven Lee, estratega de multiactivos de Schroders.

Según Houdril y lee, en un entorno así, tanto la renta variable como la renta fija pueden perder dinero al mismo tiempo, lo que significa que hay menos sitios donde los inversores puedan refugiarse. El dólar estadounidense puede entonces desempeñar un papel único, como lo hizo el año pasado, beneficiándose del aumento de los tipos de interés y de las preocupaciones sobre el crecimiento.

"De cara a 2023, puede que sea el crecimiento, y no la inflación, lo que quite el sueño a los inversores. Teniendo en cuenta este cambio, pensamos que merecía la pena poner al ganador destacado del año pasado en el punto de mira y revisar el papel del dólar estadounidense en las carteras", señala estos expertos.

¿Qué es “la sonrisa del dólar”?

Schroders destaca que lo ocurrido con el dólar estadounidense el año pasado refleja un fenómeno conocido como la "sonrisa del dólar".

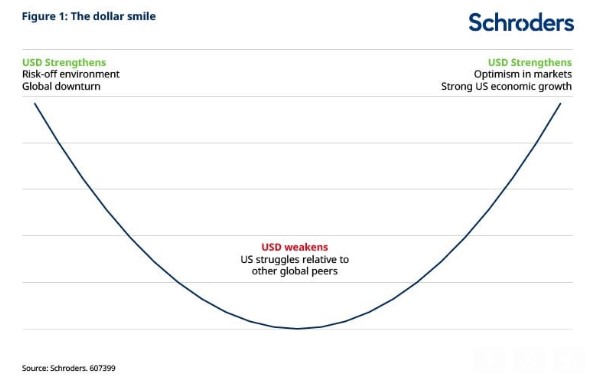

La sonrisa del dólar fue identificada hace 20 años por Stephen Li Jen y se refiere a cuando el dólar estadounidense supera a otras divisas en dos escenarios extremadamente diferentes:

- Cuando la economía estadounidense es fuerte y hay optimismo en los mercados.

- Cuando la economía global va mal y el apetito por el riesgo es bajo (un entorno de "aversión al riesgo").

La teoría sostiene que, cuando la economía estadounidense es fuerte y disfruta de un robusto crecimiento del PIB, los inversores invertirán fuertemente en activos de EE.UU., impulsando así aún más el valor del dólar. A la inversa, en entornos de reducción de riesgo, los inversores acudirán en masa a activos percibidos como refugio, como el dólar, y la enorme demanda hará subir de nuevo su valor.

En medio de las dos situaciones extremas, el dólar se hundirá si los mercados de renta variable de EE.UU. tienen dificultades para obtener buenos resultados en relación con otras bolsas mundiales, ya que los flujos del dólar se reorientarán hacia activos de mayor riesgo pero con mejores resultados. Esta es la situación actual.

¿Cuánto cuesta un dólar?

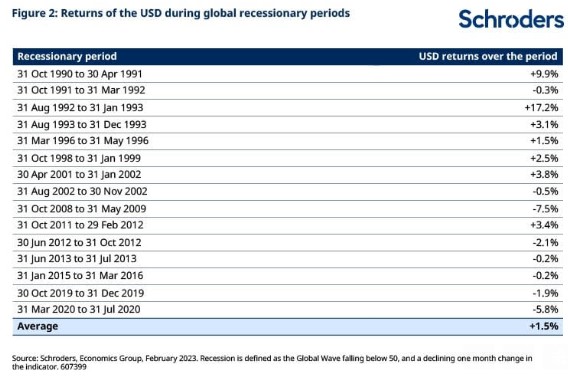

"De cara al futuro, nos encontramos potencialmente en una situación poco frecuente en la que EE.UU. puede entrar en recesión antes que otros países. Históricamente, una recesión en este país siempre va seguida de una recesión en el resto del mundo. En las recesiones mundiales, ¿cómo suele comportarse el dólar estadounidense? A continuación, calculamos la rentabilidad del índice del dólar estadounidense (índice DXY) durante los periodos de recesión mundial, según determina nuestro modelo Global Wave", explican los expertos de Schroders.

El modelo Global Wave está conformado por siete componentes con la misma ponderación, normalizados con una puntuación z. Los siete componentes son: confianza industrial, confianza del consumidor, utilización de la capacidad, desempleo, precios de producción, diferenciales de crédito y ratio de revisión de beneficios. El modelo Global Wave abarca más de 30 países ponderados en función del PIB, y el indicador final Global Wave se convierte en un índice que oscila en torno a un umbral de 50.

¿Qué hay de los periodos en los que Estados Unidos está en recesión, pero otras economías aún no han recuperado el terreno perdido? Aquí analizamos la rentabilidad media del índice del dólar cuando EE.UU. está en recesión, pero el resto del mundo no, y cuando tanto EE.UU. como el resto del mundo están en recesión.

Aquí Schroders identifica dos cosas:

- Cuando EE.UU. entra en recesión antes que sus homólogos mundiales, los inversores optan por invertir en activos con mayores perspectivas de rentabilidad y el dólar sufre.

- Cuando tanto EE.UU. como el resto del mundo están en recesión, el dólar experimenta un cambio de tendencia. Una de las explicaciones es que, en un entorno de reducción del riesgo, los inversores acuden en masa al dólar por considerarlo un activo refugio y la demanda hace subir su valor.

¿Qué papel desempeñó el dólar estadounidense en las carteras y cómo podemos considerarlo en el futuro?

En 2022, tanto los mercados de renta variable como los de renta fija cayeron. En una cartera 60/40, los beneficios de la diversificación vía renta fija fueron escasos o nulos, debido a la normalización de la política monetaria a través de las subidas de tipos de los bancos centrales.

En todo el universo de inversión, sólo un pequeño puñado de clases de activo ofrecieron retornos positivos a lo largo del año, y el dólar estadounidense fue uno de ellos. Los inversores utilizaron el dólar como refugio. En las cestas de divisas, el dólar se impuso prácticamente a todos las demás monedas y los inversores se vieron en apuros para encontrar alternativas.

"Nuestro monitor de coberturas, que permite a los inversores valorar la eficacia de una cobertura frente al coste de mantenerla, corrobora este panorama. Los pares de divisas con el dólar estadounidense (en los que un inversor está largo en USD y corto en otra divisa) obtienen actualmente mejores resultados en el monitor de coberturas que los activos que tradicionalmente se consideraban de cobertura, como los bonos del Estado y el oro", señalan en Schroders.

"Creemos que la teoría de la sonrisa del dólar sigue siendo válida en este nuevo entorno. Como nuestros economistas prevén que la economía estadounidense entrará en recesión antes que el resto del mundo a finales de año, el dólar puede mantenerse hasta que llegue el momento en que las economías mundiales sigan la estela de EE.UU. En situaciones en las que una recesión en EE.UU. precede al resto del mundo, creemos que otros factores como la evolución de los tipos, el estatus de activo refugio y -lo que es más importante- la liquidez son mejores indicadores en los que centrarse", apuntan en la gestora.

"Cuando finalmente el resto del mundo siga a EE.UU. en una recesión, ¿qué rentabilidad podríamos esperar del dólar estadounidense? Analizamos los retornos medios del índice del dólar estadounidense en una recesión mundial y descubrimos que el fortalecimiento más constante del dólar se producía durante escenarios en los que la economía estadounidense superaba a las demás: EE.UU. superaba al resto del mundo con más frecuencia", añaden.

Conclusión

"Todo es relativo. Las perspectivas de crecimiento de Estados Unidos en relación con el resto del mundo son cruciales para la rentabilidad superior del dólar estadounidense. En estos momentos, nuestros modelos económicos apuntan a una ralentización mundial y se espera que el mercado estadounidense obtenga peores resultados que sus homólogos. En consecuencia, creemos que deberíamos centrarnos en factores como la política monetaria y las condiciones de liquidez a la hora de analizar los beneficios potenciales de invertir en el dólar estadounidense", concluyen en Schroders.