Los mercados financieros mundiales están siendo azotados esta semana. Las acciones de Wall Street están sufriendo una de las peores ventas masivas del año, ya que la preocupación por la propagación de la variante Ómicron del coronavirus ha desestabilizado los ánimos. No es de extrañar que Ómicron parezca ser mucho más transmisible que las variantes anteriores, según los primeros estudios.

Aunque todavía es difícil determinar el impacto económico de la cepa del virus que se propaga rápidamente, es probable que los tres nombres que figuran a continuación se encuentren entre los beneficiarios de la actual ola de Covid.

1. Pfizer (NYSE:PFE)

- Rendimiento en lo que va de año: +60.1%

- Capitalización bursátil: 330,900 millones de dólares

Pfizer se ha convertido en uno de los grandes ganadores de la carrera por la vacuna Covid-19. Pfizer, una de las empresas más destacadas del pujante sector farmacéutico este año, ha cosechado los beneficios de la campaña de vacunación mundial sin precedentes contra la pandemia.

De hecho, la vacuna contra el Covid de Pfizer, desarrollada junto con el fabricante alemán de medicamentos BioNTech, se ha convertido rápidamente en uno de los productos más vendidos en la historia del gigante farmacéutico estadounidense.

La empresa neoyorquina elevó su pronóstico de ventas para todo el año 2021 de su vacuna Covid-19 en un 7.5%, hasta los 36,000 millones de dólares, cuando presentó el 2 de noviembre las ganancias e ingresos del tercer trimestre. También elevó sus perspectivas para 2022, a medida que firma acuerdos con más países para las dosis de refuerzo y obtiene la plena aprobación para administrar la vacuna a los niños.

Pfizer advirtió la semana pasada que la pandemia duraría hasta 2024, y declaró que espera iniciar en enero un ensayo clínico de una versión actualizada de su vacuna adaptada para combatir la variante Ómicron. La empresa anunció sus planes de desarrollar un régimen de vacunas de tres dosis para niños de 2 a 16 años.

Además, el fabricante de fármacos también ha desarrollado una píldora antiviral Covid-19, aún no lanzada, que según PFE tiene una eficacia cercana al 90% en la prevención de hospitalizaciones y muertes en pacientes de alto riesgo. La píldora está a la espera de la autorización de la FDA.

Las acciones de PFE empezaron el año a 36.81 dólares, y terminaron la sesión del martes a 58.95 dólares, no muy lejos del máximo histórico de 61.71 dólares alcanzado el 20 de diciembre. A los niveles actuales, la empresa farmacéutica -que ha superado a otros nombres notables del sector, como Johnson & Johnson (NYSE:JNJ), AstraZeneca (LON:AZN), Merck y Eli Lilly (NYSE:LLY) - tiene una capitalización de mercado de 330,900 millones de dólares.

En lo que va de año, las acciones de Pfizer han ganado aproximadamente un 60%, superando fácilmente los rendimientos comparables tanto del Dow Jones Industrial Average como del S&P 500.

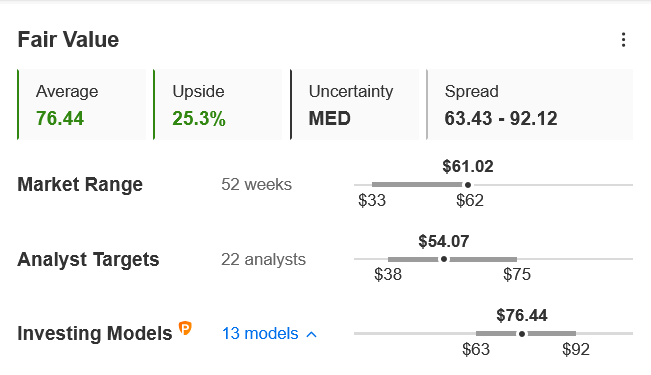

Esperamos que Pfizer, que se ha convertido en uno de los principales fabricantes de vacunas, siga superando su rendimiento en medio del actual brote de la variante Ómicron. Aunque los analistas son un poco más conservadores, los modelos cuantitativos de InvestingPro apuntan a una subida del 25% desde los niveles actuales hasta los 76.44 dólares por acción.

Gráfico: InvestingPro

2. Thermo Fisher Scientific

- Rentabilidad en lo que va de año: +38.5%

- Capitalización bursátil: 254,300 millones de dólares

Thermo Fisher Scientific, uno de los mayores productores del mundo de kits de pruebas de diagnóstico, hardware y suministros de laboratorio, ha sido una de las empresas más rentables del sector sanitario este año gracias a la fuerte demanda de sus productos para pruebas de coronavirus. También suministra materias primas para las vacunas y terapias contra el Covid-19.

La empresa con sede en Waltham (Massachusetts), que recibió la autorización de uso de emergencia de la FDA para su prueba de SARS-CoV-2 en marzo de 2020, ganó 2,050 millones de dólares en el tercer trimestre por las ventas de sus productos y servicios relacionados con el coronavirus. Teniendo en cuenta el actual aumento de los casos de la variante Ómicron en todo el mundo, es probable que Thermo Fisher vea un aumento de la demanda mundial de sus kits de pruebas de cara a finales de año y principios de 2022.

El 27 de octubre, Thermo Fisher presentó un informe optimista sobre sus beneficios e ingresos y aumentó sus pronósticos para todo el año en 1,200 millones de dólares, hasta los 37,100 millones, un 15% más que el año anterior. Prevé que los ingresos por respuesta al Covid-19 aumenten de 6,700 a 7,700 millones de dólares.

En una señal que augura un buen futuro, el fabricante de instrumentos científicos también elevó sus pronósticos de ingresos para 2022 en 200 millones de dólares, hasta los 40,500 millones, lo que pone de manifiesto el buen comportamiento del negocio de Thermo Fisher en el actual entorno de mercado.

Las acciones del fabricante de equipos médicos han superado al S&P 500 por un amplio margen en 2021, subiendo casi un 40% a falta de una semana para que termine el año. TMO, que comenzó el año a 465.78 dólares y se disparó hasta alcanzar un máximo histórico de 666.65 dólares el 26 de noviembre, cerró el martes a 645.34 dólares, lo que supone para la empresa sanitaria una valoración de 254,300 millones de dólares.

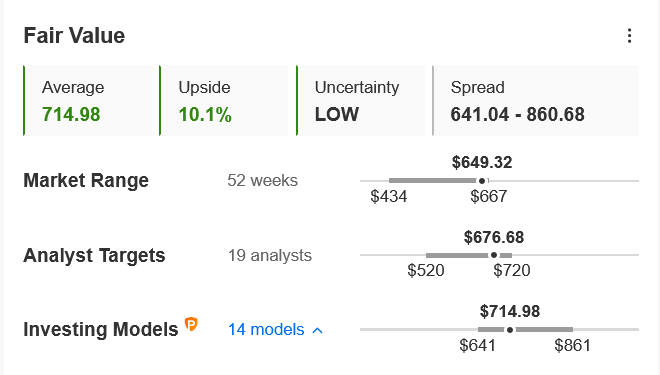

Con las preocupaciones que rodean a la variante de Ómicron, que siguen dominando el sentimiento, Thermo Fisher debería seguir disfrutando de un repunte de sus ya estelares resultados financieros de cara al nuevo año. De hecho, los modelos cuantitativos de precios de InvestingPro apuntan a una subida del 10% desde los niveles actuales hasta los 714.98 dólares por acción.

Gráfico: InvestingPro

3. Datadog

- Rendimiento en el año hasta la fecha: +80.3%

- Capitalización de mercado: 55,400 millones de dólares

Datadog, que ofrece una plataforma de supervisión y análisis de la seguridad para los desarrolladores de software y los departamentos de tecnología de la información (TI), ha disfrutado de una notable carrera este año. Las acciones de la empresa de software como servicio con sede en Nueva York, que cuenta con nombres como FedEx (NYSE:FDX), AT&T (NYSE:T) y Airbnb como clientes, se han disparado un 80% en lo que va de año, ya que se beneficia de la creciente demanda de sus soluciones de observabilidad en la nube en el segmento empresarial.

DDOG comenzó a cotizar a 98.44 dólares el 1 de enero y alcanzó un máximo histórico de 199.68 dólares el 17 de noviembre. El martes alcanzó los 177.49 dólares, con lo que el fabricante de software empresarial de altos vuelos alcanzó una valoración de más de 55.000 millones de dólares.

Datadog parece dispuesta a seguir ganando en las próximas semanas, ya que el actual entorno de trabajo a distancia resultante de la crisis sanitaria del coronavirus alimenta la demanda de sus servicios de software de ciberseguridad basados en la nube.

No es de extrañar que la empresa de SaaS haya obtenido unos resultados financieros que han superado los pronósticos de beneficios e ingresos de Wall Street en cada uno de los trimestres de este año, ya que la pandemia de Covid ha obligado a las empresas a acelerar las tendencias de digitalización y la migración a la nube.

En su periodo más reciente, Datadog anunció un crecimiento interanual de los beneficios del 160%, hasta los 0.13 dólares por acción, el 4 de noviembre, mientras que los ingresos se dispararon un 75%, hasta alcanzar la cifra récord de 270.5 millones de dólares, lo que refleja el aumento de la demanda de sus herramientas de seguridad basadas en la nube.

De hecho, Datadog dijo que tenía 1,610 clientes con ingresos anuales recurrentes de 100,000 dólares o más a 30 de septiembre, un 60% más que los 1,015 del periodo anterior.

De cara al futuro, las orientaciones de Datadog para el trimestre actual, que finaliza en enero, dejan claro que el fabricante de software no espera ninguna desaceleración en los próximos meses. La empresa declaró que esperaba que su pronóstico de ingresos creciera aproximadamente un 64% con respecto al año anterior, hasta alcanzar otro máximo histórico de 291 millones de dólares.