El mercado energético, al menos en la historia reciente, rara vez ha ido mejor. Las acciones de energía se han disparado, con el último impulso proveniente de la subida de los precios del petróleo, que recientemente han registrado a máximos de casi tres años, elevándose hasta el área de los 75 dólares por barril a medida que la creciente demanda —como resultado de la reactivación postpandemia y a la temporada de conducción de verano en Estados Unidos ahora en pleno apogeo— se enfrenta a una limitación de la producción y a una disminución de las reservas.

De hecho, el actual repunte de la materia prima ha provocado nuevas apuestas sobre que los precios del petróleo crudo podrían alcanzar una vez más la marca psicológica clave de 100 dólares por barril, un nivel no visto desde antes de la crisis del petróleo de finales de 2014.

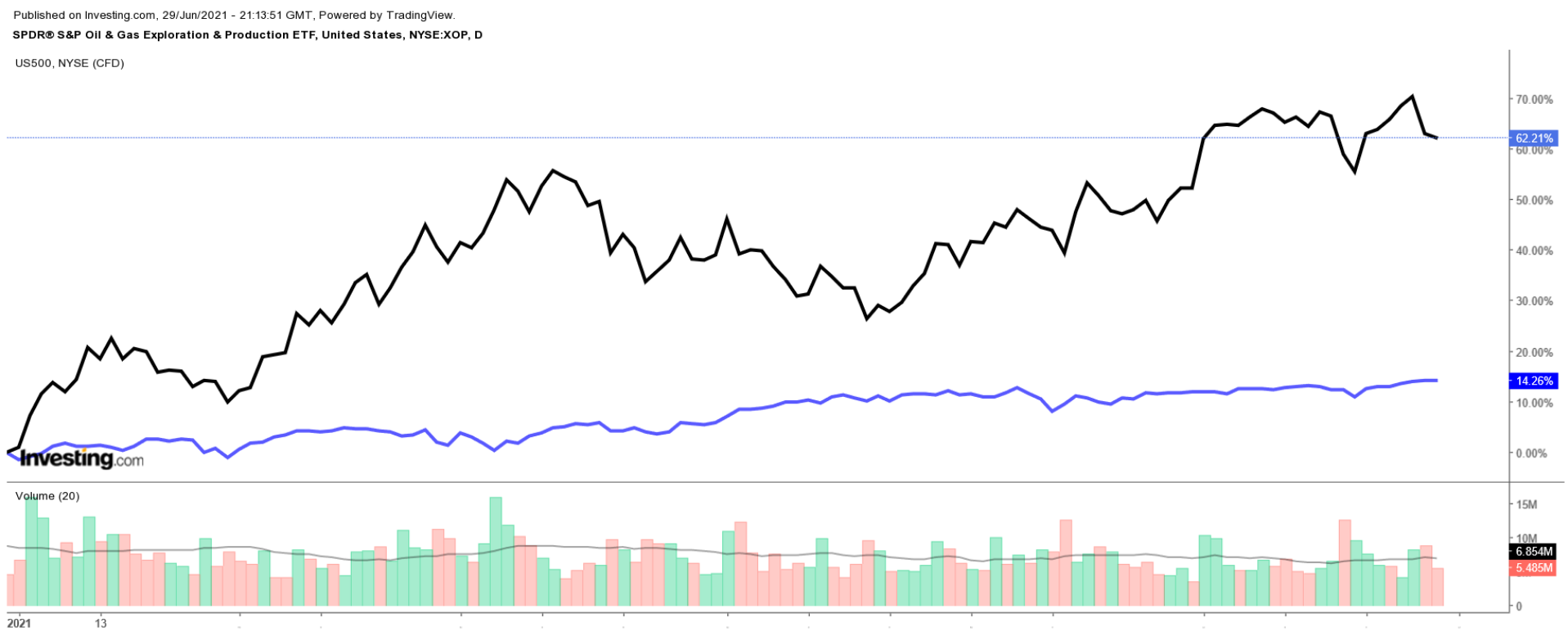

No en vano, uno de los principales ETF del sector energético (NYSE:XLE), el SPDR S&P Oil &Gas Exploration & Production Fund (NYSE:XOP), ha repuntado alrededor de un 62% en lo que va de año hasta alcanzar su mejor nivel desde septiembre de 2019. Compárese eso con el S&P 500 que ha subido solo un 14,2% en el mismo período de tiempo.

Dado el actual entorno energético alcista, con los precios del crudo camino de nuevos máximos, aquí tenemos tres acciones de petróleo bien posicionadas para ampliar su subida en las próximas semanas y meses.

1. EOG Resources

Rendimiento en lo que va de año: +65,1%

Capitalización de mercado: 48.100 millones de dólares

EOG Resources es una de las mayores compañías independientes de petróleo y gas natural de Estados Unidos. Sus principales operaciones comerciales incluyen la exploración, el desarrollo, la producción y la comercialización de petróleo crudo, gas natural y líquidos de gas natural.

Las acciones de la empresa energética con sede en Houston, Texas —que posee una superficie excepcional en la formación de esquisto Eagle Ford en el sur de Texas y la cuenca de Delaware de la Cuenca Pérmica, han subido este año, repuntando alrededor de un 65% en lo que va de 2021.

Las acciones de EOG cerraron la jornada del martes en 82,30 dólares, no muy apartado de su reciente pico de 18 meses de 87,99 dólares registrado el 7 de junio. En los niveles actuales, la capitalización de mercado asciende a 48.100 millones de dólares, lo que lo convierte en el cuarto mayor productor de petróleo de Estados Unidos, detrás de ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) y ConocoPhillips (NYSE:COP).

EOG, que reportó unos resultados financieros mixtos en el primer trimestre a principios de mayo, aunque anunció un dividendo especial de 1 dólar, publicará su próximo informe de resultados el 5 de agosto.

Las expectativas apuntan a un BPA de 1,40 dólares en el segundo trimestre, mejorando considerablemente frente a las pérdidas de 0,23 dólares por acción del mismo período del año anterior. Se prevé que los ingresos se disparen hasta 3.890 millones de dólares, un aumento del 253% de las ventas con respecto a los 1.100 millones de dólares del mismo trimestre del año anterior, recogiendo los beneficios de la subida de precios del petróleo.

Más allá de las cifras generales, los inversores estarán pendientes del informe de EOG sobre sus objetivos de producción para el año que viene y sus planes para devolver más efectivo a los accionistas.

2. Occidental Petroleum (NYSE:OXY)

Rendimiento en lo que va de año: +80,8%

Capitalización de mercado: 29.200 millones de dólares

Occidental Petroleum es uno de los mayores productores de petróleo y gas natural de la Cuenca Pérmica, lo que lo convierte en un actor importante en el sector energético de Estados Unidos. La región, que se extiende por el oeste de Texas y el sureste de Nuevo México, representa aproximadamente el 30% de la producción nacional total de petróleo.

Las acciones de Occidental Petroleum, que registraron máximos prepandemia en 33,01 dólares el 25 de junio, cerraron en 31.30 dólares el martes, ascendiendo su valoración a 29.2000 millones de dólares.

Occidental Petroleum —que reportó unos resultados financieros del primer trimestre mejores de lo esperado el 10 de mayo— publicará su informe de ganancias y ventas tras el cierre del mercado estadounidense el 9 de agosto.

Las expectativas apuntan a una pérdida de 0,15 dólares por acción en el segundo trimestre, lo que supone una considerable reducción frente a las pérdidas de 1,76 dólares del mismo período del año anterior. Mientras tanto, todo apunta a que los ingresos aumentarán casi un 87% interanual hasta 5.470 millones de dólares, impulsados por los fuertes precios del petróleo y el aumento de la demanda mundial de energía.

Los inversores también estarán ansiosos por saber si la empresa energía, que se endeudó mucho para financiar la adquisición de su rival Anadarko Petroleum por 38.000 millones de dólares en 2019, tomará más medidas para reducir su alta carga de deuda y devolver más efectivo a los accionistas en forma de pagos de dividendos y recompras de acciones.

3. Continental Resources (NYSE:CLR)

Rendimiento en lo que va de año: +127,5%

Capitalización de mercado: 13.600 millones de dólares

Continental (DE:CONG) Resources es una de las principales compañías independientes de petróleo y gas natural del país. Casi todas sus reservas se encuentran en el yacimiento Bakken Shale de Dakota del Norte y Montana, donde la compañía es actualmente el mayor productor de esquisto de la región. También tiene activos clave de perforación en los yacimientos de esquisto STACK y SCOOP de Oklahoma.

Las acciones de Continental Resources, que registraron su cota más alta desde septiembre de 2019 en 39,73 dólares a finales de la semana pasada, cerraron en 37,03 dólares ayer. En los niveles actuales, la capitalización de mercado de la compañía de exploración y producción de petróleo asciende a 13.600 millones de dólares.

Las expectativas apuntan a un beneficio por acción de 0,43 dólares para su segundo trimestre, frente a la pérdida de 0,71 dólares por acción en el mismo período del año anterior. Todo apunta a un aumento de los ingresos de un 500% frente al mismo trimestre del año anterior hasta 1.060 millones de dólares, gracias en gran parte al drástico repunte de los precios del crudo.

Además, los accionistas prestarán mucha atención a las mejoras en el balance de la compañía, ya que continúa reduciendo la deuda.

Las perspectivas de producción para todo el año de Continental, así como su orientación en cuanto al flujo de caja libre, también estarán en el punto de mira. El productor de petróleo de esquisto había pronosticado previamente un flujo de caja de 3.100 millones de dólares de las operaciones, un 30% más de lo que indicaron sus previsiones anteriores, lo que le proporciona un flujo de efectivo para pagar la deuda, aumentar su dividendo que actualmente asciende a 1.20% y recomprar acciones.

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de México. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras, seleccionadas por nuestra inteligencia artificial avanzada para México, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes de la Bolsa Mexicana, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +385% con un historial probado de 10 años de rendimiento. ¿Qué acción de México será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks