Los datos del informe SpendingPulse de Mastercard señalan que las compras del Black Friday aumentaron un 2.5% interanual, lo que supone un fuerte descenso respecto al aumento del 12% interanual registrado en 2022. Si pensamos en esto, ajustado por inflación, eso sugeriría un descenso de las compras del Black Friday en términos reales, independientemente de la medida de inflación que se utilice.

Aunque no tenemos datos de inflación para noviembre, se espera que el informe de los gastos personales de consumo (PCE) de octubre, que se publicará este jueves, aumente un 3.1% interanual y un 0,1% intermensual en octubre, por debajo del 3.4% interanual y el 0.4% intermensual. Se espera que el IPC subyacente aumente un 0.2% intermensual y un 3.5% interanual, frente al 0.3% intermensual y el 3.7% interanual de septiembre.

La otra métrica que será muy importante será la del PCE subyacente, que subió un 4.3% interanual y un 0.4% intermensual en septiembre.

El mercado ha ido perdiendo el interés por la inflación, pero no así Jay Powell, que se espera que hable el viernes en una charla junto a la chimenea También es probable que sea el último portavoz de la Fed hasta la reunión de diciembre del FOMC, ya que comienza el periodo de bloqueo.

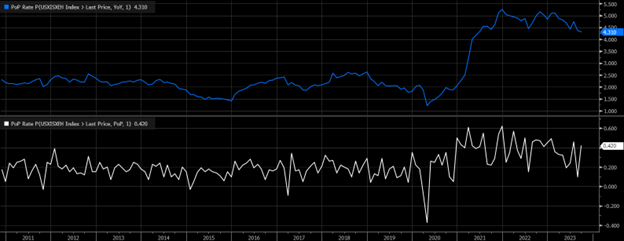

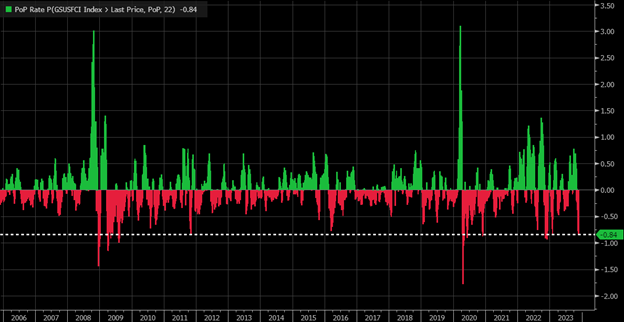

Parece muy probable que recuerde a los mercados que la inflación sigue siendo una gran preocupación de la Fed y que no tendrá ningún problema en hacer más y endurecer aún más la política monetaria si es necesario. Esto podría ser especialmente cierto ahora que las condiciones financieras no sólo se han relajado desde la reunión de noviembre del FOMC, sino que también han recuperado todo lo ganado desde la reunión de septiembre del FOMC, según el índice de condiciones financieras de Goldman Sachs (NYSE:GS), medido por el Índice de Condiciones Financieras de Goldman Sachs.

Las condiciones financieras se han relajado drásticamente en los últimos 22 días, lo que es igual a lo que esperaríamos ver durante periodos de recorte de tipos, como en 2008 y 2020.

Lamentablemente, desde el comienzo de 2022, no es la primera vez que las condiciones financieras se han relajado como si se iniciara un ciclo de recorte de tasas, ya que ocurrió algo similar en agosto de 2022, noviembre de 2022, enero de 2023 y ahora.

En todos estos periodos se han producido grandes subidas del mercado de renta variable, seguidas de periodos de endurecimiento de las condiciones financieras, y un mercado de renta variable que devolvió la mayor parte, si no la totalidad, de las grandes ganancias, como en septiembre de 2022, diciembre de 2022 y febrero de 2023. Esto sugiere fuertemente que el rally de noviembre de 2023 también se devuelve.

Porque lo que está muy claro es que cuando las condiciones financieras se relajan de forma persistente, se traducen en tasas de inflación más altas unos nueve meses después, y cuando se endurecen, se traducen en tasas de inflación más bajas, ya que los efectos de las condiciones financieras repercuten en tendencias macroeconómicas más amplias.

El gráfico siguiente muestra la tasa de variación interanual del IPC retrasada nueve meses y las condiciones financieras de la SG invertidas. Muestra claramente que la relajación sin precedentes de las condiciones financieras en 2020 y 2021 provocó un fuerte aumento de la inflación en 2021 y 2022, y el rápido endurecimiento de esas mismas condiciones ha provocado un descenso de la inflación en 2023. Así pues, la Reserva Federal tendrá que tener cuidado para controlar en qué medida se relajan las condiciones a partir de aquí.

Lo que puede ser la mejor medida de las condiciones financieras en tiempo real es el CDX High Yield Spread Index, que está muy correlacionado con el GS Financial Conditions Index. Teniendo en cuenta la situación del CDX High Yield Spread Index, si las condiciones financieras no se endurecen pronto, podrían desplomarse hasta niveles demasiado acomodaticios para la economía y aumentar el riesgo de un resurgimiento real de la inflación.

¿Por qué nos preocupan el índice CDX High Yield y las condiciones financieras? Porque el mercado de renta variable opera esencialmente con diferenciales de crédito de alto rendimiento, y mientras los diferenciales se estrechen, las acciones pueden subir, y si los diferenciales de crédito comienzan a ampliarse, las acciones caerán, ya que el S&P 500 y el Nasdaq 100 rendimiento de los beneficios cotizan justo al mismo tiempo que estos diferenciales de crédito.

Mientras tanto, el VIX oscila con los cambios en el diferencial de crédito de alto rendimiento.

Por lo tanto, si usted es Powell, y ve lo mucho que se han relajado las condiciones financieras y lo que podría significar para su lucha contra la inflación en el futuro, tiene que pensar que él no quiere ver las condiciones financieras colapsar y volver a caer a niveles que son estimulantes para la economía, y más importante estimulantes para la inflación.

Además de eso, sabemos basándonos en datos de Goldman Sachs, y como se señaló en el artículo de este fin de semana (Ver: El S&P 500 podría volver a los 4.100 antes de lo que piensas) y en el vídeo de YouTube, que los flujos sistemáticos han terminado y podrían cambiar muy fácilmente de compradores a vendedores de acciones, mientras que el nivel gamma cero en el S&P 500 sigue subiendo.

Esto significa que el repunte de las acciones desde el mínimo de octubre no sólo está en terreno inestable, sino que los cimientos del repunte están construidos como un castillo de naipes, porque todo el repunte no se construyó sobre una mejora de las perspectivas fundamentales, sino debido a los flujos y al posicionamiento, como los repuntes de agosto de 2022, noviembre de 2022, enero de 2023 y, sí, incluso julio de 2023.

Esos períodos fueron seguidos por septiembre de 2022, diciembre de 2022, febrero de 2023 y agosto/septiembre/octubre de 2023, que vieron, en la mayoría de los casos, el rally completamente borrado, o casi completamente borrado, y aunque esta vez puede ser completamente diferente, mis pensamientos son que no lo será.