Las acciones cerraron la jornada el día planas a la espera del informe de empleo, que parece venir precedido de muchas idas y venidas sobre si el mercado laboral se está desmoronando o no. Tengo la sensación de que no va a ser así. Al fin y al cabo, es año de elecciones, ¿no? Ese razonamiento se utiliza mucho estos días para explicar por qué el mercado de valores no va a bajar, por lo que parece lógico que un presidente en funciones no quiera que aumente la tasa de desempleo.

- ¿Temes no tener una estrategia ganadora? Esto ya no debe ser más una preocupación al utilizar las herramientas de InvestingPro, ¡Pruébalo ahora mismo! Haz clic en este enlace y llévatelo por un año con un descuento exclusivo.

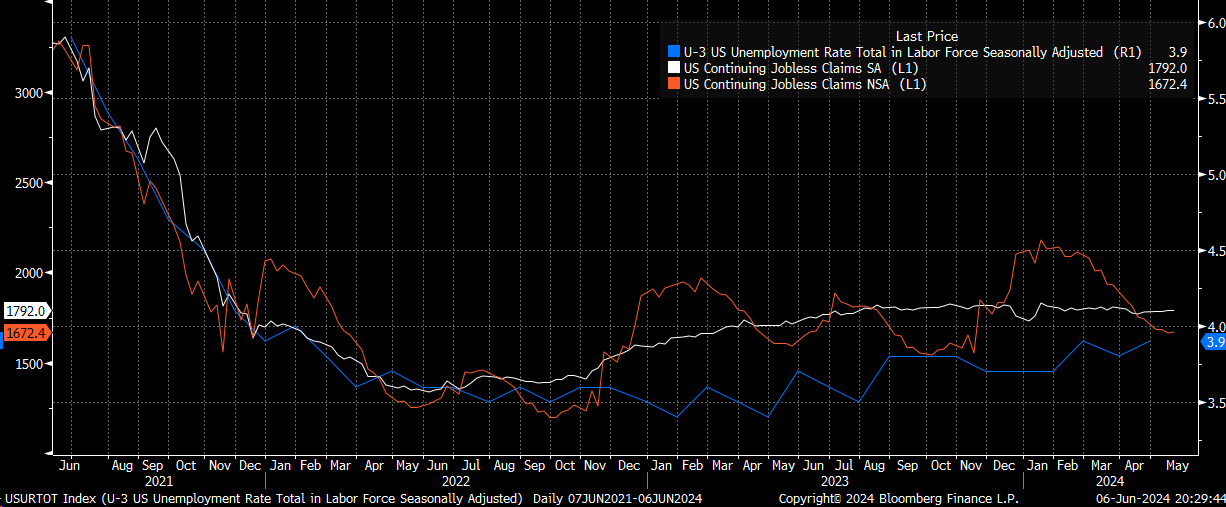

En cualquier caso, dejando a un lado el sarcasmo, no hay muchos indicios que sugieran que la tasa de desempleo vaya a aumentar repentinamente; ni siquiera prevemos un aumento de solicitudes iniciales de subsidio por desempleo o solicitudes recurrentes de subsidio por desempleo. Incluso teniendo en cuenta la base desestacionalizada, últimamente han bajado.

Las estimaciones apuntan a un 3,9%, lo que coincidiría con el mes pasado. ¿Podríamos llegar al 4,0%? Supongo que bastaría con que unos cientos de miles de personas se incorporasen a la población activa. Las encuestas han mostrado cierta reducción de la contratación, pero han hablado de presiones salariales que impulsan los costes de los insumos.

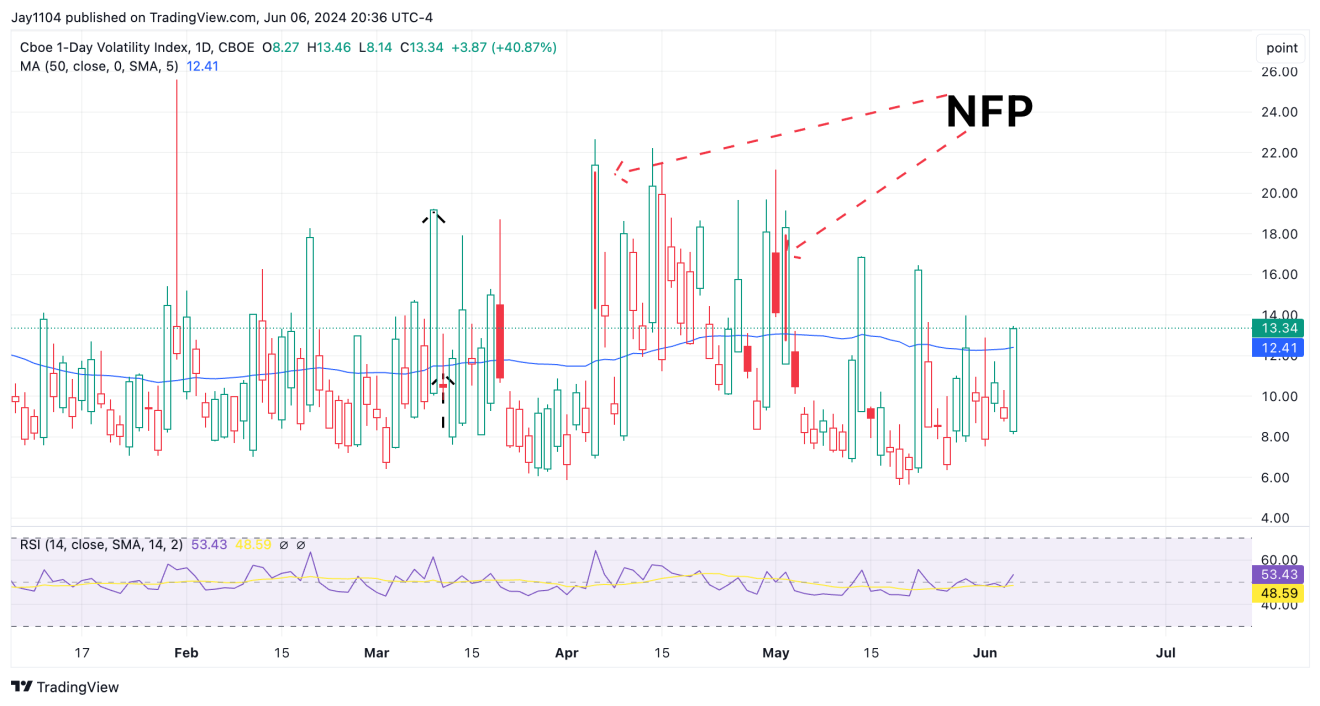

Mientras tanto, todo apunta a que el informe de empleo no agrícola indicará un aumento de 180.000, y la cifra susurrada por Bloomberg es de 165.000. Así pues, las expectativas para hoy parecen bastante bajas. Las bajas expectativas podrían ser la razón por la que ayer no vimos subir mucho el VIX a un día y sólo llegó a 13,3. Los días 4 de abril y 2 de mayo, anteriores al informe, el VIX a un día cerró en 21,4 y 18,33, respectivamente, por lo que el cierre de 13,3 es bajo, y si hay un aplastamiento del VIX, probablemente será pequeño y de breve.

Hemos observado la subida del par USD/MXN en los últimos días y, hasta ahora, el indicador de riesgo NO se ha traducido en cambios en el mercado de valores. Esto es frustrante en muchos sentidos porque ha funcionado bien durante algún tiempo, y ahora que hay volatilidad, no está funcionando. Pero como todo, puede que funcione con retraso, y además nada funciona todo el tiempo, pero ha sido fiable en el pasado durante mucho tiempo, y por lo tanto ahora es el único momento en el que nos gustaría que lo hiciera y por supuesto, hasta ahora no ha funcionado.

Ciertamente podríamos ver venir una caída del mercado. Parece haber una bandera bajista en el Dow —que no incluye a Nvidia (NASDAQ:NVDA).

Curiosamente, el índice HGX se ha mostrado débil últimamente a pesar de la caída de los tipos de interés. No es lo que yo esperaría ver. Aun así, o bien significa que los tipos apuntan al alza o que está ocurriendo algo más porque, normalmente, los tipos y el HGX solo bajan juntos cuando la economía se ralentiza.

El S&P 500 también parece haber formado una cuña ascendente, acercándose al punto en el que cabría esperar que rompiera a la baja, como hacen la mayoría de las cuñas ascendentes. También es la extensión de 1,618 del repunte inicial desde los mínimos de marzo de 2023 hasta los máximos de julio de 2023 y los mínimos de octubre de 2023. Por lo tanto, éste sería un buen punto en un triángulo diagonal final.

El NASDAQ 100 también se está acercando a su extensión del 100% del mismo marco temporal. También muestra ese patrón de cuña ascendente.

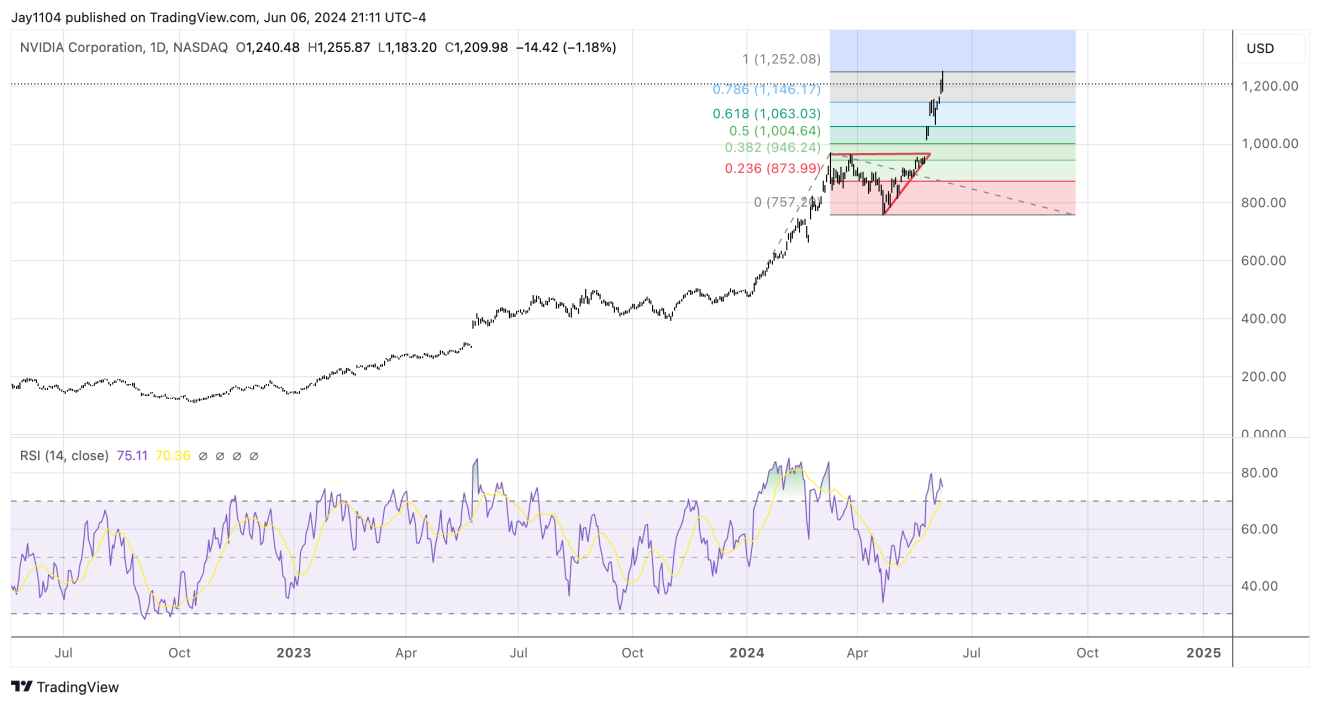

También marca una extensión del 100% del repunte de Nvidia desde la ruptura de enero de 2024 hasta los máximos de marzo y los mínimos de abril.

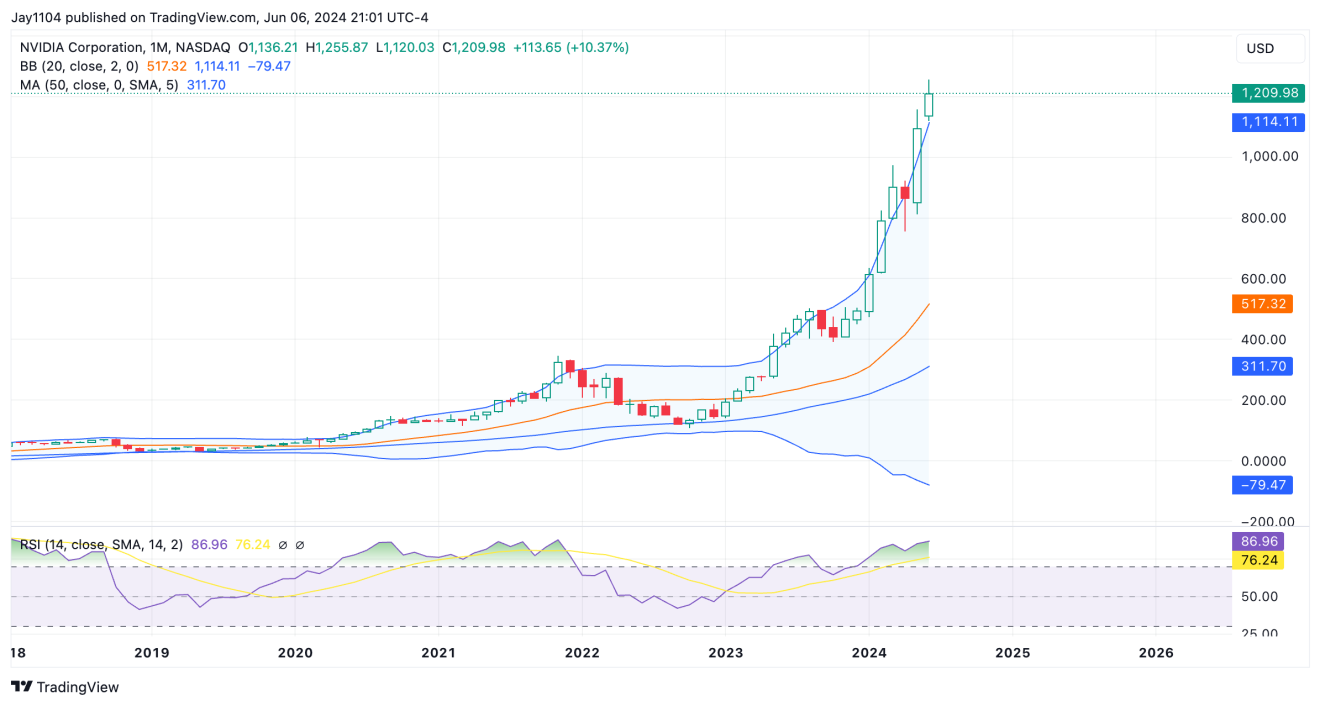

Mientras tanto, Nvidia está cotizando fuera de su banda superior de Bollinger en un gráfico mensual y tiene un RSI de 87. No puedo decir que recuerde la última vez que vi algo sobrecomprado en un gráfico mensual. Desde luego, no sería de extrañar que volviera a bajar dentro de esa banda superior de Bollinger antes de finalizar el mes, pero para que eso ocurra, el valor sólo tiene que cotizar por debajo de 1,114. Eso no es mucho, teniendo en cuenta lo grandes que han sido los movimientos estas últimas semanas.

----

En un ambiente de nerviosismo, los inversionistas tienen la posibilidad de proteger su cartera con acciones sólidas capaces de resistir las debacles e incluso encontrar inversiones que les generarán oportunidades a largo plazo.

Los suscriptores de InvestingPro pueden utilizar herramientas como las listas de seguimiento que les permite identificar las acciones que tienen una mayor oportunidad de ganancias a partir del Valor de Mercado asignado exclusivamente por los algoritmos de InvestingPro. Además, pueden observar el precio objetivo medio de los analistas y encontrar grandes oportunidades de inversión a precio de ganga.

Con el cupón MEJORPRO tendrás un descuento espectacular al inscribirte en nuestros planes de 1 y 2 años. ¡Obtenlo ahora mismo haciendo clic en este enlace!.

También puedes elegir una de las siguientes opciones para aplicar automáticamente tu promoción: