Semana en rojo en las principales Bolsas mundiales con el Ibex cayendo un -0,82%, el Dax -2,33%, el Ftse -0,56%, el Eurostoxx -2,40%, el Cac -2,34%, el Mib -3,46%, el Nikkei -2,10%, el CSI +1,64%, el S&P500 -3,70%, el Dow Jones -2,47%, el Nasdaq – 5,22%.

Los mejores valores del Ibex en la semana fueron Acciona (BME:ANA) Energía +5,92%, PharmaMar (BME:PHMR) +4,77%, Naturgy (BME:NTGY) +3,50%, Indra (BME:IDR) +3,42%, Telefónica (BME:TEF) +2,94%. Los peores fueron Fluidra (BME:FLUI) -13,90%, Meliá (BME:MEL) -12,54%, Acerinox (BME:ACX) -9,93%, ACs -9,29%, Colonial (BME:COL) -7,52%.

El ranking en lo que llevamos de 2022 va de la siguiente manera:

- Ftse británico -2,92%

- Ibex español -6,17%

- CSI chino -9,59%

- Nikkei japonés -9,92%

- Dow Jones -15,49%

- MKT suizo -16,35%

- Cac francés -17,08%

- Dax alemán -19,39%

- Eurostoxx -19,78%

- S&P500 -20,97%

- Mib italiano - 21,91%

- Nasdaq -29,69%

Sentimiento de los inversores (AAII)

* El sentimiento alcista (expectativas de que las acciones suban en los próximos seis meses) descendió 1,2 puntos porcentuales, hasta el 18,2%. Se trata de un mínimo de dos meses y sigue por debajo de su media histórica del 38% por 31ª semana consecutiva.

* El sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses) aumentó un punto porcentual hasta el 59,3%. Se trata de un máximo de ocho semanas y sigue por encima de su media histórica del 30,5% por trigésima vez de las últimas 31 semanas.

Guarismos para la historia

Las acciones cayeron durante los cinco días, y el S&P 500 borró parte de su subida de la semana anterior. Con un la caída de la semana, el índice acaba de sufrir su undécima caída en 13 semanas y su PER se sitúa por encima de donde estaba al final de los 11 ciclos bajistas anteriores. Dicho de otro modo, si las acciones rebotan a partir de aquí, este fondo o suelo del mercado bajista habrá sido el más caro de la historia.

El S&P 500 cae más de un -15% en el segundo trimestre y más de un -20% en el primer semestre de 2022. Se trata de la novena caída trimestral de más del -15% y la octava caída de más del -20% en dos trimestres desde la Segunda Guerra Mundial.

Así las cosas, el S&P500 ha tenido el peor comienzo de año desde 1962. ¿Qué ocurrirá en la segunda mitad? Si atendemos a lo que nos dice la historia, pocas pistas, la verdad.

Tras los primeros 124 días de Bolsa, de 1928 a 2022 tenemos los siguientes peores comienzos de año y lo que hizo el mercado la segunda mitad del ejercicio:

- Año 1932: -44,5% +53,4%

- Año 1962: -26,5% +20%

- Año 1940: -20,9% +7,4%

- Año 2022: -20,6% ¿¿??

- Año 1970: -20,2% +25,3%

- Año 1939: -17,9% +15,5%

Si cogemos los 14 peores comienzos, tenemos que en 9 de ellos el S&P500 subió en la segunda mitad de año y en 5 de ellos también cayó y con fuerza (hablamos de -31,5%, -30,3%, -20,6%, -11,1% y -6,8%).

En la última semana hemos asistido también a salida de dinero de los fondos de acciones mundiales, concretamente 5.800 millones de dólares, aunque bien es cierto que en el caso de acciones de Estados Unidos hubo entrada de dinero (500 millones de dólares).

Blanco y negro

Hasta ahora ha sido un gran año para los valores del sector del petróleo y el gas, ya que 16 de los 20 principales ganadores del S&P 500 pertenecen a este sector.

Veamos los ganadores del S&P500 en 2022:

- Occidental Petroleum (NYSE:OXY) +104,7%

- Hess (NYSE:HES) +48,7%

- Valero Energy +47,8%

- Exxon Mobil (NYSE:XOM) +47,1%

- Coterra Energy +46,6%

Y los perdedores son:

- Netflix (NASDAQ:NFLX) -70,4%

- Etsy -65,8%

- Align Technology (NASDAQ:ALGN) -63,2%

- PayPal (NASDAQ:PYPL) -62,1%

- Bath & Body Works -61,8%

A destacar que la acción con peor rendimiento del S&P 500 este año, Netflix (-70,4%), sigue siendo la de mejor rendimiento en los últimos 15 años, con una ganancia de +6271%. Las acciones con mejor rendimiento en los últimos 5 años son Enphase Energy +241,55%), 10 años Tesla (NASDAQ:TSLA) +113,95%, 15 años y 20 años Monster Beverage (NASDAQ:MNST) +132903%.

La fuerza del dólar

La primera mitad del año fue pésima para la mayoría de los activos financieros, pero no para el dólar estadounidense.

Los inversores se han refugiado en el dólar lo que ha impulsado su subida a máximos de varias décadas. Las agresivas subidas de tipos de la Reserva Federal también están impulsando al billete verde.

El índice del dólar que mide esta divisa frente a una cesta de 16 divisas, ha aumentado un +8,7% en esta primera mitad del año. Esto lo sitúa en su mejor primer semestre desde 2010, cuando ganó un+8,8%.

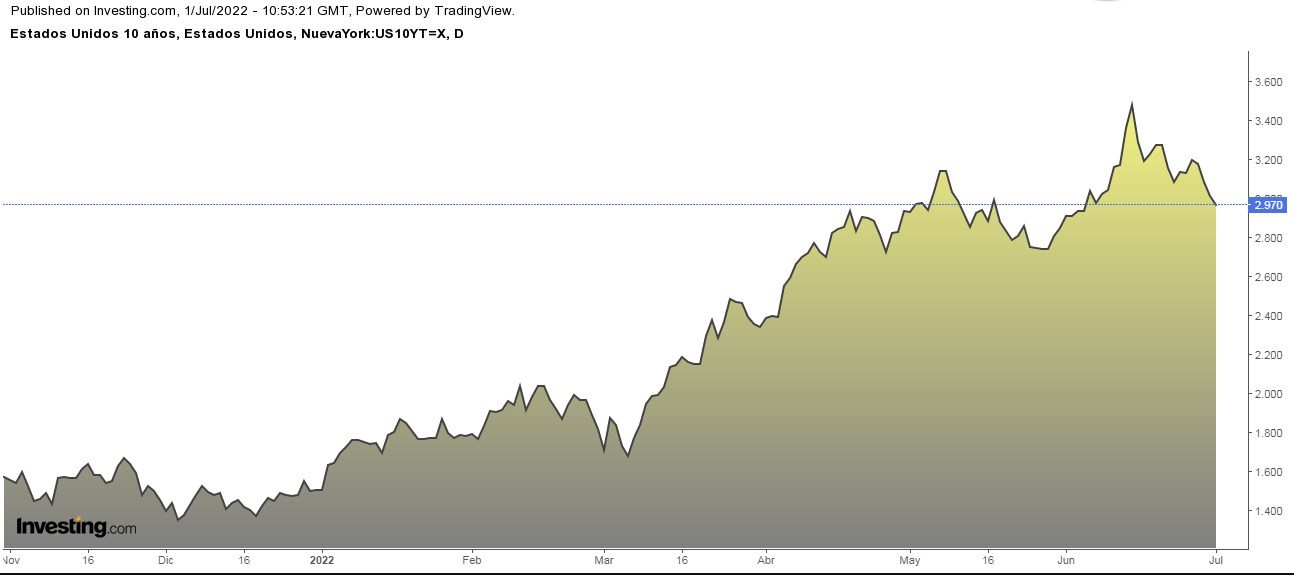

Los bonos tampoco se libran

Los rendimientos del bono USA a 10 años sufrieron su mayor caída semanal en siete semanas y bajaron del 3%. El movimiento se extendió a otros mercados, con los rendimientos del bono de Australia a 3 años cayendo hasta 21 puntos básicos.

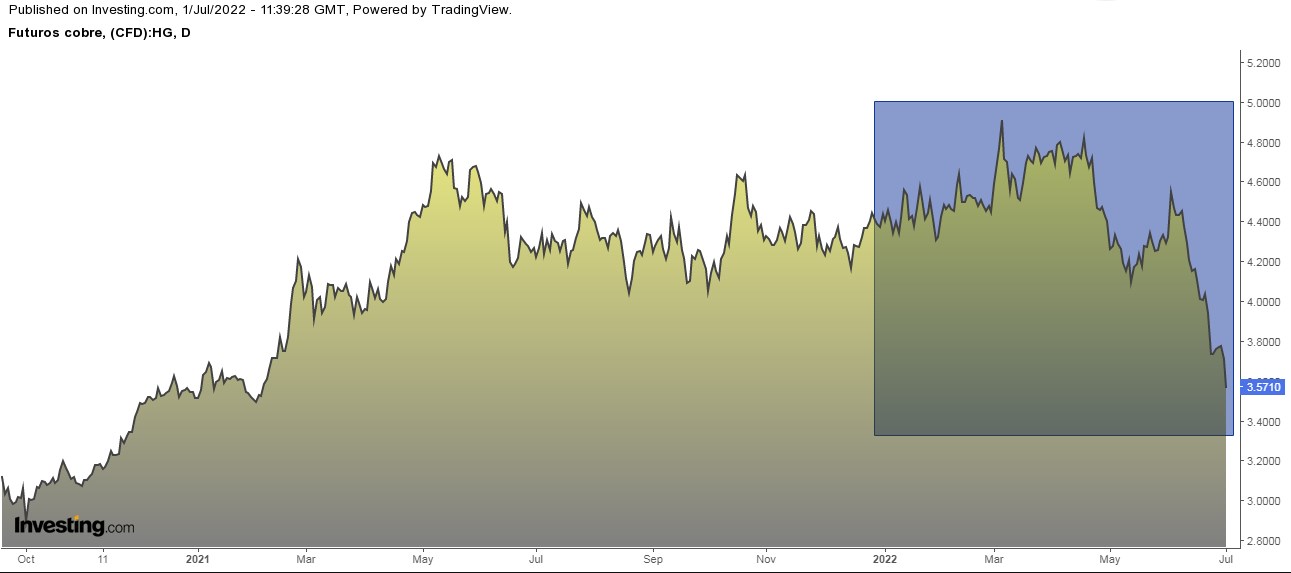

El cobre como barómetro

El cobre alcanzando su nivel más bajo desde principios de 2021, a medida que el creciente temor a una desaceleración económica mundial impulsa una caída en los mercados de metales industriales. Y es que recordemos que el cobre es considerado como un barómetro de la economía mundial. De hecho, en Wall Street, al cobre le llaman Dr. Copper.

Este activo cotiza en el mercado de futuros del NYMEX y a través de éste se puede operar en el COMEX y el London Metal Exchange (LME).

Su símbolo es el HG y equivale a 25.000 libras de cobre, siendo un contrato que se negocia de manera electrónica durante toda la semana sin cierre, de lunes a viernes, salvo los fines de semana. El valor del tick es de 12.50 dólares.

Los problemas de las criptomonedas

El colapso de los mercados de criptodivisas se agravó durante la semana, ya que los principales actores han tenido que hacer frente a liquidaciones, congelaciones de reembolsos, paradas de operaciones y, al menos en un caso, un rescate.

El viernes, el corredor de criptomonedas Voyager Digital anunció la suspensión de las operaciones, los depósitos y las retiradas. Se desplomó hasta un 43% tras la noticia del viernes, convirtiéndose en uno de los valores de criptomonedas con peor rendimiento.

Mientras tanto, los mercados de criptomonedas se desplomaron, sumándose a un declive que ha borrado unos 2 billones de dólares de valor de mercado.

Gran parte de los recientes problemas de liquidez de la industria provienen de los problemas de Three Arrows, que sufrió grandes pérdidas después de hacer grandes apuestas alcistas en todo, desde Bitcoin hasta Luna. Fundada en 2012,Three Arrows se ha convertido en el emblema de los excesos del sector durante la carrera alcista del año pasado, cuando acumuló un apalancamiento que resultó destructivo cuando el mercado se dio la vuelta.

Para colmo, un portavoz de Blockchain.com dijo que está cooperando con las investigaciones en curso sobre las actividades de Three Arrows, que ha sido amonestada por el banco central de Singapur por información falsa.

Mientras, el cofundador de Multicoin Capital dijo que es necesario contar con una normativa adecuada y transparencia para proteger a los clientes minoristas.