Las bolsas cerraron planas ayer, tras unos datos de ventas minoristas ligeramente mejores de lo esperado y un IPP más débil. En general, el rendimientos de los bonos y el dólar subieron, lo que contribuyó a que el S&P 500 sólo ganara 16 puntos básicos.

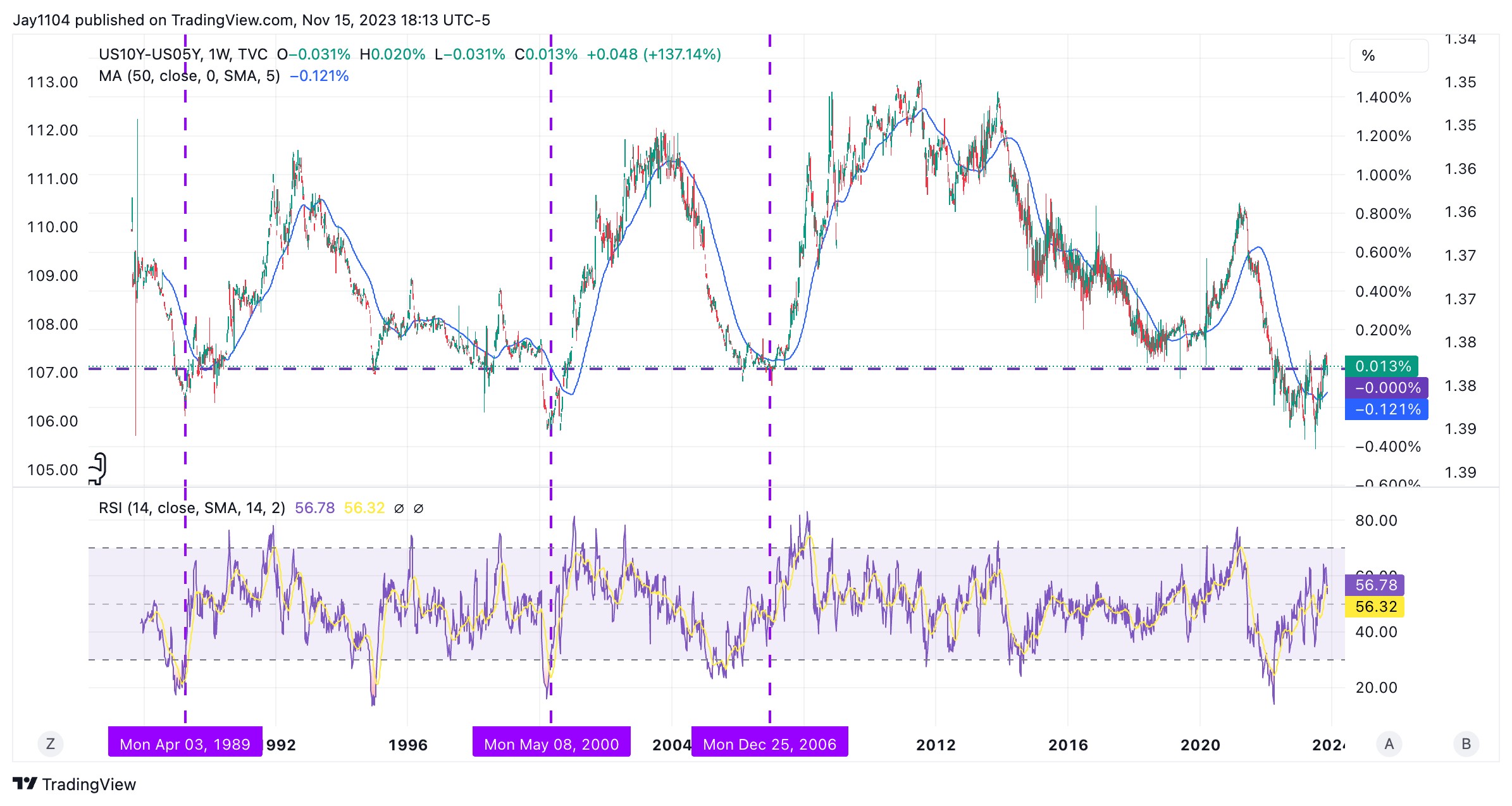

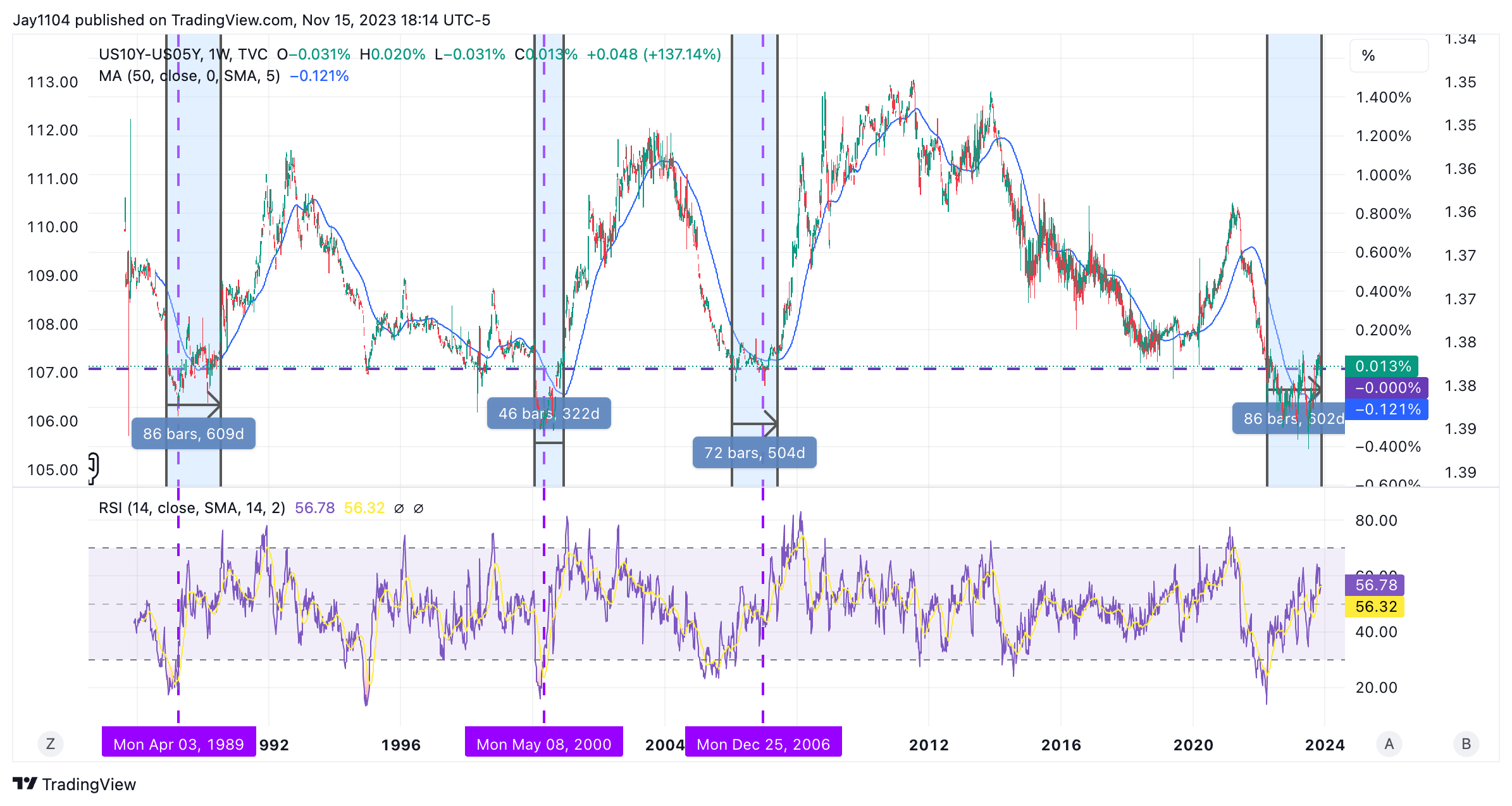

Además, seguimos observando una normalización de la curva de rendimiento, ya que el rendimiento de los bonos a 10 años aumentó más que el de los bonos a 5 años y ha vuelto a territorio positivo. No es la primera vez que esto ocurre, pero parece que se está produciendo el proceso de normalización de la curva de rendimiento.

Creo que este proceso continuará, ya que la inversión de los bonos a 2/10 años ya ha durado más que la del año 2000 y está a un mes más o menos de superar la inversión anterior a 2008 y a 100 días de la inversión de 1990.

Por lo tanto, los días en que la curva de rendimiento permanecerá invertida parecen limitados en este momento si nos basamos en los estándares históricos.

Incluso la inversión 10-5 está quedando anticuada y ya ha superado con creces las inversiones de 2000 y 2008. La inversión de 1990 parece haber durado unos días más que la inversión actual.

Lo único que podría desencadenar un repunte en este punto serían los datos de empleo y una subida de la tasa de desempleo.

Hoy conoceremos el dato de solicitudes iniciales de subsidio por desempleo, y deberemos prestar mucha atención a cómo responde la curva de rendimiento a los datos, no sólo al rumbo de los tipos.

Obviamente, si los datos son más elevados de lo esperado, la curva se inclinará aún más.

El S&P 500 se topa con la resistencia de Fibonacci

El S&P 500 alcanzó ayer unos sólidos niveles de Fibonacci, en el 78,6% del retroceso de julio a octubre. También alcanzó la extensión del 61,8% de la onda A. La estructura de julio a octubre es claramente de cinco ondas, y la estructura desde los mínimos de octubre es de tres ondas.

Si el rally se detiene aquí, esto marcará el final de la onda 2, y estaremos entrando en la onda 3, lo que significaría que superaríamos fácilmente los mínimos del S&P 500 de octubre en 4.100. Por supuesto, todo esto podría quedar invalidado si el índice alcanza los máximos de julio. Pero en este momento, no puedo calcular eso.

Nasdaq: ¿Se desvanecen las esperanzas de rally de fin de año?

Sé que mi análisis no se ajusta a los gráficos de estacionalidad que circulan por Internet. Sin embargo, esta comparación del Nasdaq 100 de ayer con el de 2022 podría encajar tan fácilmente como todos esos gráficos de estacionalidad.

La cuestión es permanecer abiertos a la posibilidad de que los mercados no siempre suban, y el hecho de que estemos en el cuarto trimestre no significa que vayamos a tener un final de año sólido.

Otra razón es que este viernes es la OPEX, y no es raro ver un cambio de tendencia en torno a la OPEX.

Por último, si la curva de rendimiento se está empinando, los días de movimiento de los precios de las acciones están más cerca del final que del principio, según datos históricos.

Cisco (NASDAQ:CSCO) se desploma tras los resultados: ¿Se avecinan más caídas?

Cisco bajó ayer más de un 10% tras ofrecer unas poco halagüeñas previsiones en un momento en que las empresas recortan el gasto. La empresa registró unos ingresos para el segundo trimestre fiscal de entre 12.600 y 12.800 millones de dólares, frente a las estimaciones de 14.200 millones.

Tras la apertura, sus acciones han superado varios niveles de soporte y, si abre a la baja como parece, probablemente necesite cotizar en torno a los 45,30 dólares para encontrar su siguiente nivel de soporte sólido.

Palo Alto cae un 6% y rompe la tendencia alcista

Por su parte, Palo Alto cotizaba con una caída de alrededor del 6% tras ofrecer unas previsiones alcistas para el segundo trimestre fiscal de entre 2.340 y 2.390 millones de dólares, frente a las estimaciones de 2.430 millones.

La empresa también recortó las previsiones de facturación para el año fiscal de 10.700 a 10.800 millones de dólares, frente a las previsiones anteriores de 10.900 a 11.000 millones de dólares.

La empresa ha señalado que los clientes han estado buscando condiciones de aplazamiento de pago o descuentos debido a una visión más cautelosa de la economía y el impacto de la subida de los tipos de interés en los presupuestos.

El valor ha mostrado una tendencia alcista, pero últimamente se ha estancado y parece haber roto una tendencia alcista importante tras el cierre del mercado. Si la ruptura de esa tendencia alcista persiste a la apertura de hoy, las acciones acabarán bajando para cubrir la brecha hasta alrededor de 210 dólares.