-

Las acciones se hunden mientras los mercados prevén un escenario alcista durante más tiempo

-

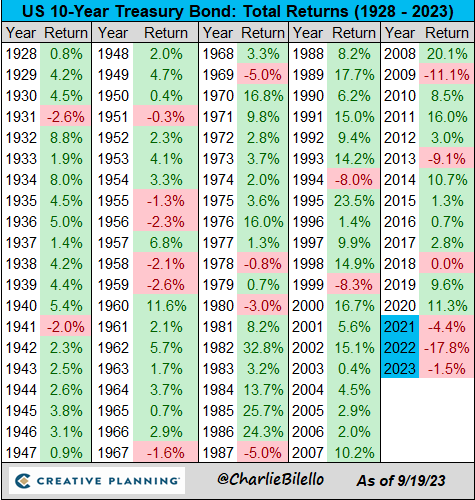

Mientras tanto, los bonos llevan 2 años consecutivos bajando y van camino de un tercer año bajista

-

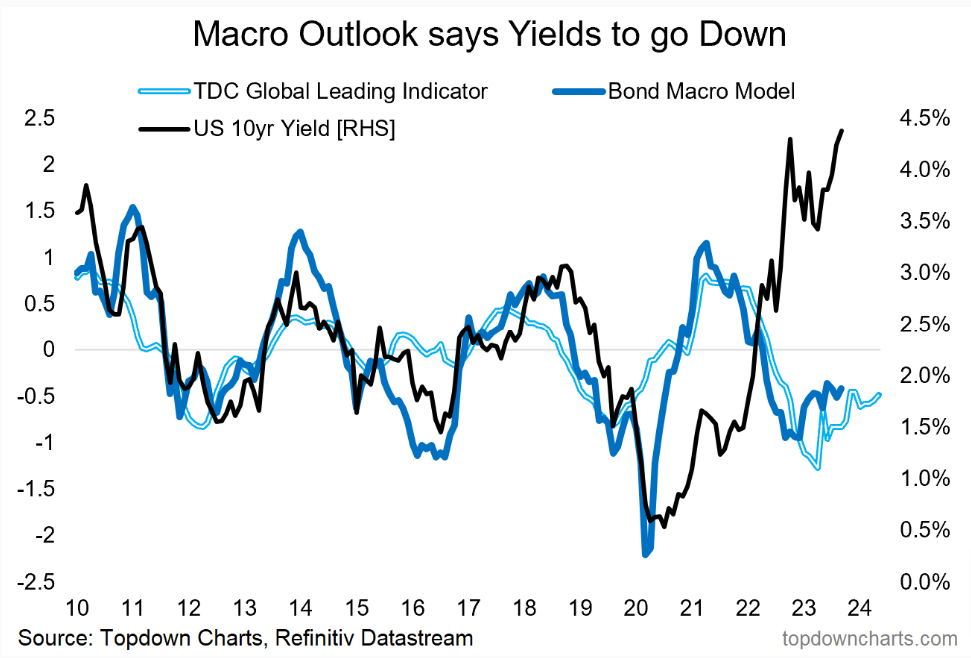

A medida que la debilidad económica se instala y las tasas alcanzan su nivel máximo, los bonos pueden volverse atractivos

-

El debilitamiento de la economía a largo plazo: Es probable que una amplia desaceleración económica afecte a EE.UU. y Europa en 2024. (Históricamente, los bonos se han comportado bien en estas situaciones).

-

La inflación se ralentiza pese al reciente repunte: El Banco Central Europeo parece haber llegado ya a un punto de inflexión, y la Fed ha prometido mantener las tasas más altas durante más tiempo. Difícilmente veremos subir mucho las tasas a partir de ahora.

Con todas las miradas puestas en la reciente caída del mercado bursátil tras la indicación de la Reserva Federal de que mantendrá las tasas de interés más altos durante más tiempo, hay otra faceta del panorama financiero que sin duda merece la consideración de los inversionistas.

En los últimos años, la renta fija ha superado bastantes dificultades y ha experimentado un notable periodo plurianual de bajadas de los rendimientos, principalmente debido a las tasas de interés nulas en la mayoría de las economías desarrolladas.

Sin embargo, dado que los rendimientos se mantienen obstinadamente altos como consecuencia del panorama macroeconómico actual, y que el panorama bursátil parece cada vez más incierto, estos activos aparentemente olvidados podrían resurgir como una opción atractiva para los inversionistas que buscan la garantía de rendimientos seguros a largo plazo una vez más.

Fuente: Charlie Bilello

Estamos entrando en el tercer año de un mercado bajista de bonos, como se ve en el gráfico anterior. Pero las condiciones podrían estar volviéndose más favorables. Hay varias razones para ello, entre ellas:

Fuente: Topdown Charts, Refinitiv

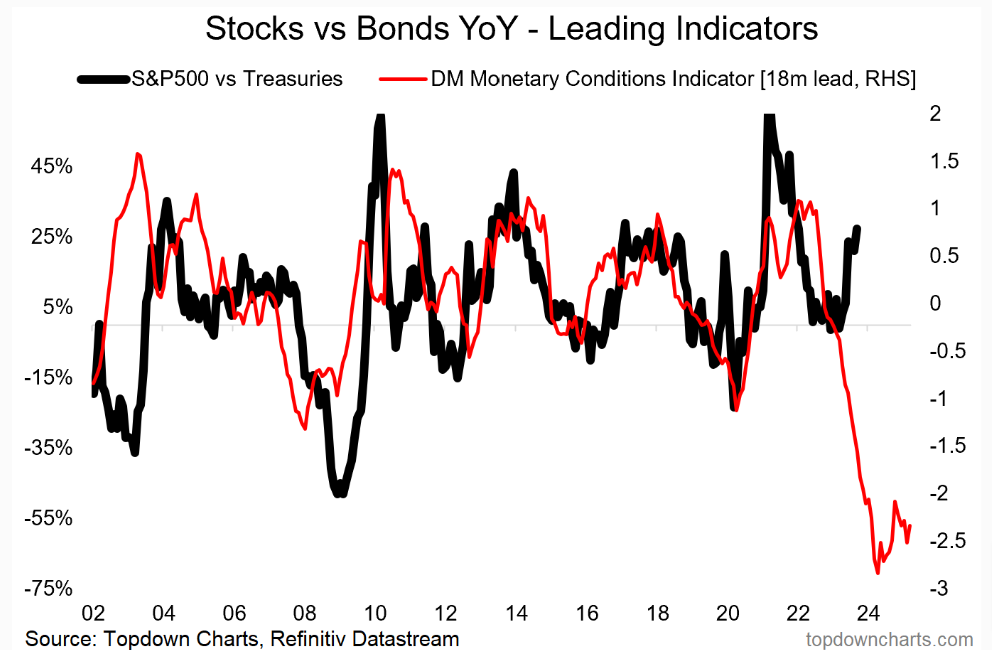

Fuente: Topdown Charts, Refinitiv

Vale la pena señalar que existe una notable desconexión tanto en los escenarios macroeconómicos como en las valoraciones relativas cuando comparamos los bonos con el mercado de valores en estos momentos. Normalmente, estas divergencias tienden a autocorregirse, al menos hasta cierto punto, con el tiempo.

Ahora bien, esto no significa que debamos apresurarnos a comprar bonos con una duración de 50 años. En cambio, sugiere un enfoque prudente de considerar la ampliación de las duraciones de los bonos dentro de su cartera de inversión, especialmente si tiene una perspectiva a largo plazo. Tener como objetivo duraciones de bonos comprendidas entre 8 y 13 años podría alinear potencialmente su cartera con esta dinámica cambiante del mercado.

Si echamos la vista atrás en la historia, las valoraciones actuales son bastante intrigantes, lo que podría hacer que las carteras equilibradas volvieran a ser bastante atractivas.

Conclusión

Ante la inminente posibilidad de una fase prolongada de tasas de interés elevadas, es aconsejable que los inversionistas revisen detenidamente sus estrategias de inversión. Los bonos, tradicionalmente considerados una opción conservadora, podrían volver a erigirse en símbolo de fiabilidad y estabilidad en una economía mundial marcada por la persistente incertidumbre. Un principio fundamental para invertir con éxito implica no sólo prever los cambios del mercado, sino también adaptarse a ellos.

Los bonos, a pesar de los recientes desafíos, pueden volver a ser la piedra angular de una cartera de inversión diversificada y sólida, ofreciendo tanto tranquilidad como la perspectiva de una seguridad financiera sostenida a largo plazo.

***

Suscríbete a InvestingPro y llévate GRATIS un pase para el Reto Actinver. ¡Haz clic aquí más detalles!

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Como recordatorio, cualquier tipo de activos, se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversionista. El autor no posee las acciones mencionadas en el análisis.