De acuerdo con las cifras actuales, la expansión económica en EE.UU. no ha dejado prácticamente de crecer. Hay razones sólidas para creer que el sentido de la corriente podría estar cambiando, pero eso sigue siendo una suposición especulativa.

- ¡Atentos a estos momentos de máxima volatilidad! ¿Es momento de comprar o vender? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

En este contexto, la mayoría de los datos publicados hasta la fecha son indiscutibles: la economía no deja de crecer. Esta afirmación no debe para como una verdad absoluta, por supuesto, pero en este caso, describe con precisión la situación actual.

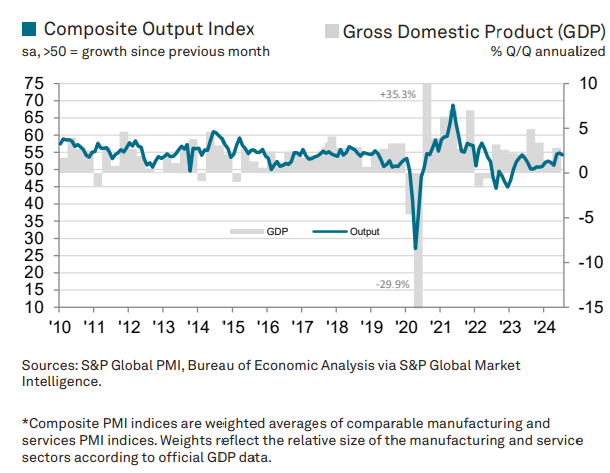

Este es el mensaje que se desprende de la actualización de ayer del índice PMI compuesto de producción de EE.UU. correspondiente a julio, una aproximación del PIB basada en encuestas. La lectura de 54,3, algo inferior a la de junio (54,8), se mantiene muy por encima de la marca neutral de 50.

Según Chris Williamson, economista jefe de S&P Global Market Intelligence, "las encuestas de los índices de gestores de compras (PMI) ofrecen noticias alentadoras sobre una combinación positiva de crecimiento económico sólido e inflación de los precios de venta más moderada en julio".

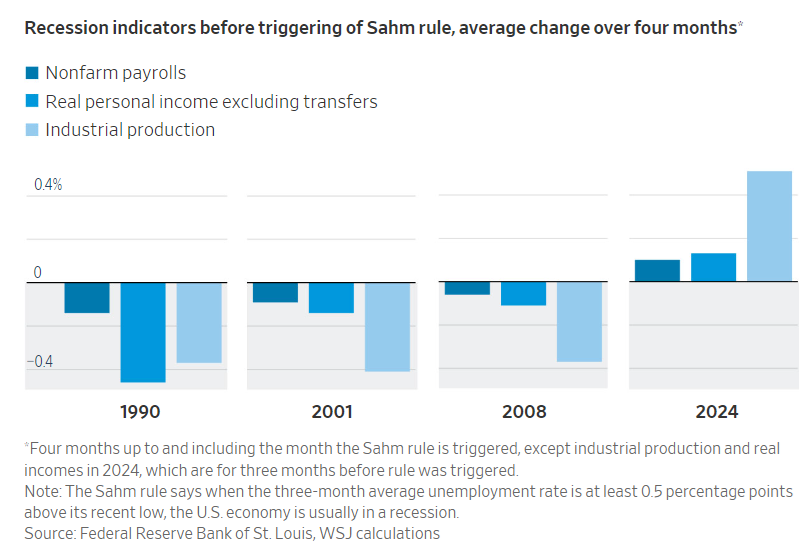

El examen de las tendencias en los datos de confianza que disponemos ofrece un perfil similar. Por ejemplo, el Wall Street Journal publica de que varios indicadores clave – el informe nóminas no agrícolas, el de renta personal real y producción industrial - siguen registrando un sesgo de crecimiento en las últimas comparaciones.

Las tendencias al alza contrastan con las comparaciones a la baja de anteriores recesiones económicas.

Sin embargo, el futuro a corto plazo parece más sombrío, según la opinión del mercado y de algunos analistas económicos. ¿Cómo cuadrar los datos publicados, relativamente optimistas, con el repentino cambio a la baja en el sentimiento? El economista Paul Krugman intenta salvar la distancia y escribe: "La economía parece prerrecesionaria".

El factor más relevante es la tasa de desempleo, que ha mostrado una tendencia ascendente en los últimos meses. El informe de empleo del viernes activó la regla de Sahm, que sugiere que un aumento significativo en la tasa de desempleo es un indicio fuerte de que podría haberse iniciado una recesión. Aunque muchos economistas, incluida Claudia Sahm, la creadora de esta regla, creen que factores técnicos podrían atenuar la gravedad de la situación, el panorama sigue siendo preocupante.

El National Bureau of Economic Research (NBER) es el referente principal para identificar los puntos de inflexión de recesión y expansión en Estados Unidos. Sin embargo, la metodología del NBER tiene la limitación de proporcionar análisis con un considerable retraso, ya que sus datos históricos son casi impecables, pero no reflejan de manera inmediata las condiciones actuales.

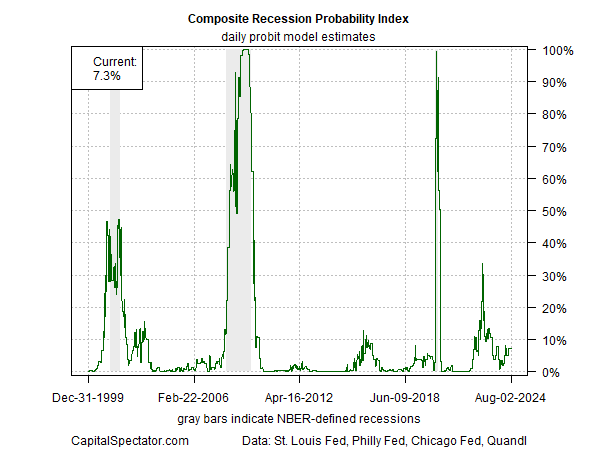

Para estimar la señal del NBER en tiempo real, he desarrollado un enfoque de modelización conjunta multifactorial. Este método busca llenar los vacíos de información a través de las actualizaciones semanales del US Business Cycle Research Report, que he estado publicando durante más de una década. Aunque el historial del boletín no es perfecto, ha resultado ser una herramienta valiosa, especialmente como una verificación de la realidad basada en datos en períodos de alto riesgo.

Con esto en mente, la edición del 3 de agosto del Informe de Investigación del Ciclo Económico de EE.UU. sugiere:

"El crecimiento más moderado de lo esperado en la creación de empleo estadounidense durante julio ha generado preocupación sobre un posible aumento del riesgo de recesión. Sin embargo, los argumentos para afirmar con seguridad que una recesión ha comenzado o que está a punto de iniciarse son todavía débiles”.

El principal indicador de esta visión es el índice clave del boletín: el Índice Compuesto de Probabilidad de Recesión (CRPI), que combina señales del ciclo económico de diversas fuentes (tanto externas como internas) para estimar la probabilidad de que una recesión definida por el NBER esté en curso o sea inminente. En este contexto, el perfil actual sigue mostrando una clara inclinación hacia el crecimiento.

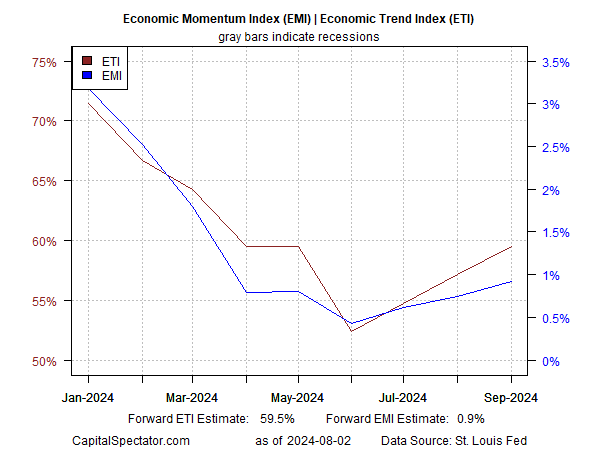

Otro enfoque del boletín se enfoca en proyectar la tendencia macroeconómica a corto plazo en EE.UU., con un horizonte de uno a dos meses, que es el período durante el cual se pueden realizar estimaciones relativamente precisas de la actividad económica.

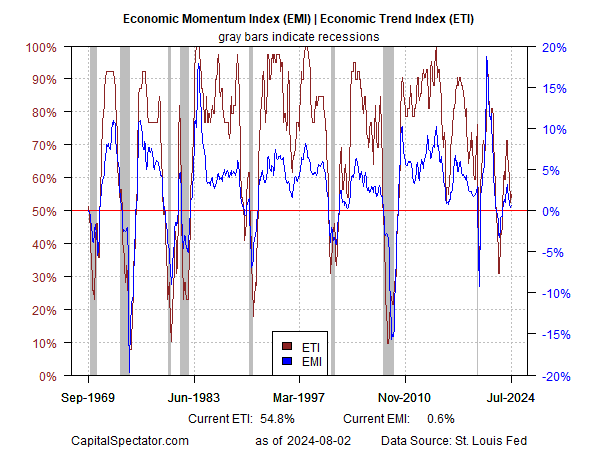

En este sentido, las proyecciones del Índice de Tendencia Económica y del Índice de Impulso Económico sugieren un leve fortalecimiento hasta septiembre, lo que amplía la distancia entre los indicadores actuales y los puntos de inflexión que podrían señalar una recesión.

A lo largo del tiempo, el Índice de Tendencia Económica (ETI) y el Índice de Impulso Económico (EMI) han sido estimaciones valiosas en tiempo real para las condiciones económicas actuales.

Sobre esta base, los argumentos para considerar que el riesgo de recesión ha aumentado siguen siendo débiles. Por supuesto, nadie puede estar completamente seguro en el análisis en tiempo real del ciclo económico. Sin embargo, la revisión de un amplio conjunto de cifras sigue apuntando al crecimiento.

Dicho esto, el autor del informe permanece atento a cualquier evidencia concreta que justifique una revisión de las previsiones. No obstante, cualquier ajuste en las perspectivas deberá basarse en datos fiables en lugar de en especulaciones. En este sentido, el futuro se irá descubriendo gradualmente conforme se obtengan nuevos datos.

La incertidumbre de los mercados financieros es una constante que puede desafiar incluso al inversor más experimentado. Factores como las fluctuaciones económicas globales, cambios políticos inesperados y la volatilidad inherente de los mercados emergentes pueden generar un entorno incierto y difícil de prever. En un contexto donde cada movimiento y decisión deben ser calculados meticulosamente, contar con herramientas avanzadas de análisis, como InvestingPro, se convierte en una ventaja indispensable para navegar el mar agitado de la incertidumbre financiera y ayudar a reducir el riesgo mientras se busca maximizar el rendimiento.