-

Se espera que la temporada de resultados del tercer trimestre sea una prueba importante para el mercado

-

Los beneficios del S&P 500 en el tercer trimestre crecen un 2.9% y los ingresos un 8.7%.

-

La energía y el sector industrial probablemente destaquen

-

El sector financiero y los servicios de comunicación podrían sufrir.

La semana que viene comienza la temporada de resultados del tercer trimestre en Wall Street, y los inversionistas se preparan para lo que podría ser la peor temporada de informes en dos años.

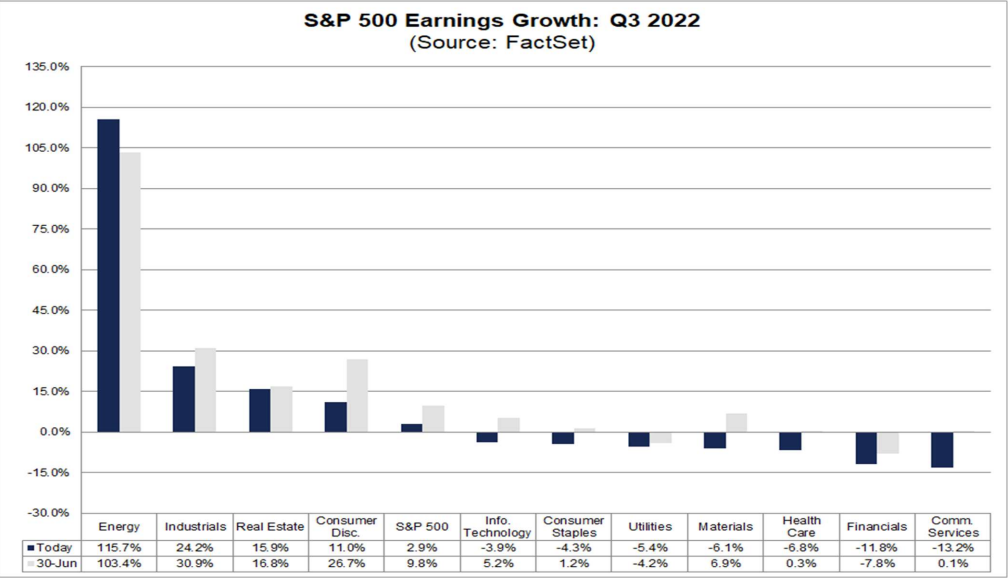

Los analistas prevén que la tasa de crecimiento de los beneficios del S&P 500 sea de tan solo el 2.9%, lo que, de confirmarse, supondría el menor incremento interanual (interanual) desde el tercer trimestre de 2020, según datos de FactSet (NYSE:FDS).

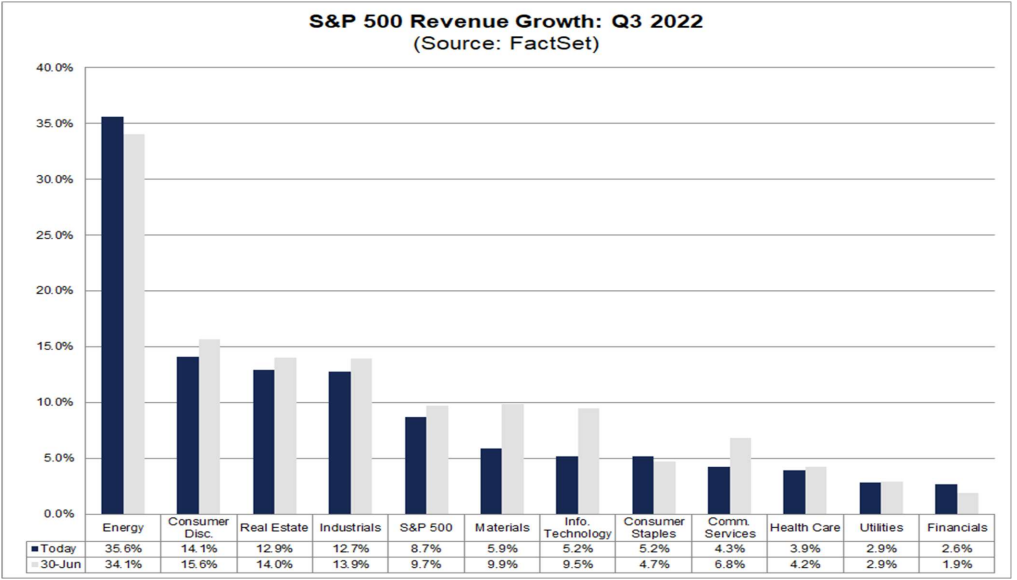

Las expectativas de crecimiento de los ingresos de tan solo un 8.7% interanual también son preocupantes, ya que, de ser la realidad, sería la primera vez desde el cuarto trimestre de 2020 que el índice registra un crecimiento anualizado de los ingresos inferior al 10%, según FactSet.

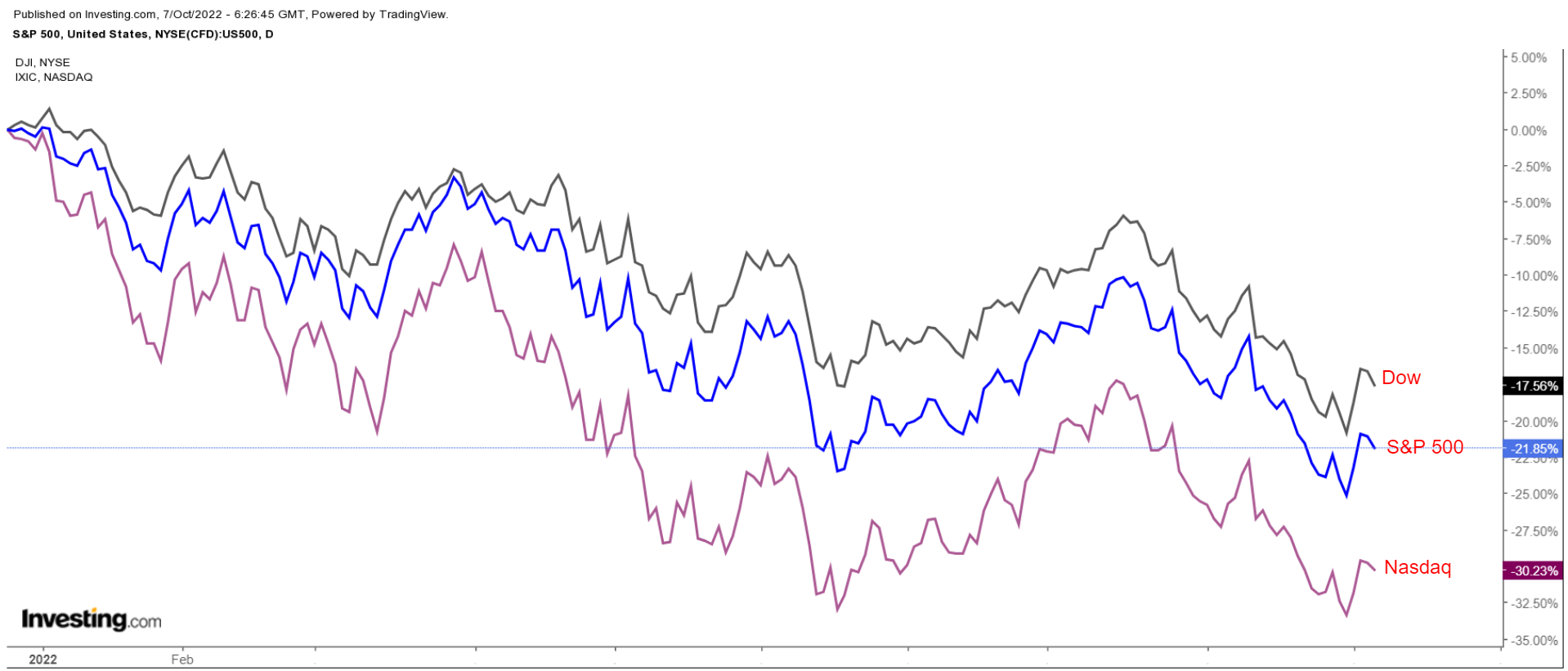

Los mercados se dirigen a la temporada de presentación de informes con mal pie, ya que las acciones estadounidenses van camino de sufrir uno de sus peores años de la historia reciente en medio de la preocupación de que las agresivas subidas de tasas de la Reserva Federal provoquen una posible recesión.

El S&P 500 ha perdido un 21.4% en lo que va de año y está un 23% por debajo de su cierre récord del 3 de enero. Por su parte, el Nasdaq, que entró en un mercado bajista a principios de año, ha perdido un 29.2% anual y un 31.7% desde su máximo histórico del 19 de noviembre de 2021. El Dow ha perdido un 17.6% anual y un 19% de su máximo histórico alcanzado a principios de año.

Estimaciones sectoriales del tercer trimestre: Ganadores y perdedores

Se espera que el sector energético presente la mayor ganancia interanual en los beneficios, con un enorme aumento del 115.7% en el BPA del tercer trimestre, según FactSet. Se espera que los ingresos del sector aumenten un 35.6% interanual debido a la subida de los precios del petróleo y del gas natural: el precio medio del crudo WTI en el tercer trimestre de 2022 fue de 91.62 dólares por barril, un 30% más que un año antes.

Se anticipa que el sector industrial reporte la segunda mayor ganancia interanual en ganancias con un notable salto del 24.2% en el BPA del 3er trimestre, liderado por los grupos de Aerolíneas, y Aeroespacial y Defensa. A pesar de ser el más sensible a las condiciones económicas, se espera que el sector industrial registre el cuarto mayor crecimiento interanual de los ingresos, con un aumento de las ventas en el tercer trimestre del 12.7%.

Por el contrario, los servicios de comunicaciones, que incluye a las empresas de telecomunicaciones, así como a los proveedores de servicios de medios de comunicación, entretenimiento y medios en línea, se prevé una caída del 13.2% en los ingresos interanuales.

El aumento de las provisiones para pérdidas de préstamos, la considerable ralentización de la negociación de acciones y la reducción de la actividad de fusiones y adquisiciones y de las OPI hacen que se prevea que el sector financiero, registre un aumento de los ingresos de apenas el 2.6% interanual y una caída del 11.8% interanual en el BPA del tercer trimestre.

Acciones del 3er trimestre con mayores revisiones al alza de las estimaciones del BPA

A nivel de empresas, se espera que ExxonMobil (NYSE:XOM) y Chevron (NYSE:CVX) sean las que más contribuyan al repunte interanual de los beneficios del sector de la energía, según FactSet, ya que se prevé que los dos gigantes del petróleo registren un crecimiento de los beneficios de tres dígitos y un aumento de las ventas de dos dígitos.

Otros nombres del grupo que están preparados para disfrutar de mejoras significativas en los resultados del 3er trimestre son Occidental Petroleum (NYSE:OXY), que se prevé que registre un BPA de 2.68 dólares, un 208% más que el beneficio de 0.87 dólares del periodo anterior, y ConocoPhillips (NYSE:COP), que se prevé que registre un aumento interanual del 117% en el BPA.

En el sector industrial, Delta Air Lines (NYSE:DAL), Southwest Airlines (NYSE:LUV) y United Airlines (NASDAQ:UAL) son algunas de las compañías a las que hay que prestar atención en medio del repunte del transporte aéreo. Se prevé que Delta publique un BPA de 1.56 dólares en el tercer trimestre, lo que supone una mejora del 420% con respecto al año pasado.

Raytheon (NYSE:RTN) Technologies (NYSE:RTX), Lockheed Martin (NYSE:LMT) y Northrop Grumman (NYSE:NOC) son otros nombres notables en el sector industrial que disfrutan de revisiones al alza de las estimaciones de BPA del 3er trimestre a medida que se prolonga el conflicto geopolítico entre Rusia y Ucrania.

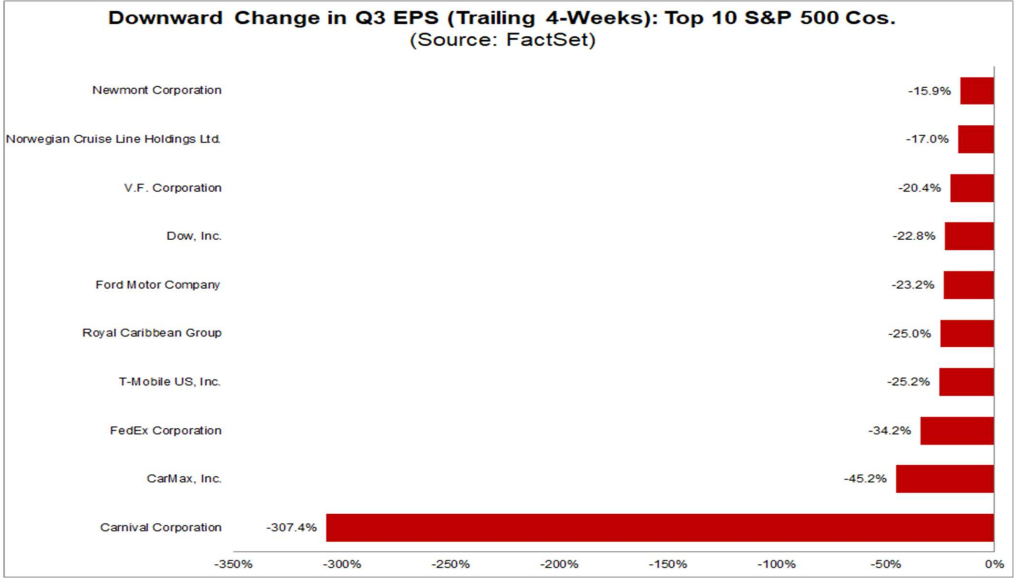

Valores con mayores recortes en las estimaciones de beneficios del tercer trimestre

En el lado negativo, Meta Platforms (NASDAQ:META) y Netflix (NASDAQ:NFLX) han sido dos de los valores que más han contribuido al descenso de las previsiones de beneficios del sector de servicios de comunicación en el tercer trimestre. Se prevé que META vea caer su beneficio por acción un 40%, hasta 1.93 dólares, mientras que se espera que Netflix vea caer sus ganancias un 31.7%, hasta 2.18 dólares por acción.

El sector tecnológico es quizás el más vulnerable a la subida de las tasas de interés y a la elevada inflación, e Intel (NASDAQ:INTC) es uno de los que más contribuyen a la caída de los beneficios previstos para este sector. Se prevé que el fabricante de chips, que se encuentra en apuros, publique un BPA de 0.35 dólares, un 79.5% menos que el BPA de 1.71 dólares del periodo anterior. NVIDIA (NASDAQ:NVDA), que se prevé que registre una caída interanual del 40% en el beneficio por acción, es otro de los nombres que han visto recortadas sus estimaciones de beneficio por acción últimamente.

También se espera que varios valores del sector de consumo discrecional que dependen en gran medida de la fortaleza del consumidor estadounidense presenten resultados decepcionantes. Carnival (LON:CCL) (NYSE:CCL), Royal Caribbean (NYSE:RCL) y Norwegian (OL:NAS) Cruise Line (NYSE:NCLH) han visto recortadas sus estimaciones en el actual entorno económico.

CarMax (NYSE:KMX), FedEx (NYSE:FDX), T-Mobile (NASDAQ:TMUS), y Ford (NYSE:F) son algunos otros nombres de los que debería mantenerse alejado mientras se preparan para presentar sus ganancias del tercer trimestre.

Todo es cuestión de orientación

Los inversionistas prestarán mucha atención a los anuncios sobre las orientaciones futuras y las perspectivas actualizadas para los próximos meses, dada la combinación tóxica de la subida de las tasas de interés, la creciente preocupación por la recesión y la elevada inflación.

La fortaleza del dólar estadounidense también será de gran importancia, ya que crea importantes vientos en contra para las empresas con exposición a los ingresos internacionales, principalmente las del sector de las tecnologías de la información, y materiales.

Exposición global por sectores

Otras cuestiones clave que probablemente surgirán serán las preocupaciones sobre la cadena de suministro, la salud del consumidor estadounidense y los futuros planes de contratación.

Teniendo en cuenta la multitud de preocupaciones señaladas, espero ver un mayor porcentaje de empresas que reduzcan sus perspectivas de crecimiento de los beneficios y las ventas para el cuarto trimestre de 2022 y principios de 2023, y posiblemente incluso retiren por completo las previsiones.

Los grandes bancos estadounidenses darán el pistoletazo de salida a la bonanza de beneficios cuando JPMorgan Chase (NYSE:JPM) presente sus informes el viernes 14 de octubre, junto con Citigroup (NYSE:C).

Prepárese para más volatilidad, la próxima gran prueba para el mercado de valores está sobre nosotros.

Divulgación: En el momento de escribir este artículo, Jesse está largo en Exxon, Chevron y Occidental Petroleum. Está corto en el S&P 500 y Nasdaq 100 a través de ProShares Short S&P 500 ETF (SH) y ProShares Short QQQ ETF (PSQ). Los puntos de vista expuestos en este artículo son únicamente la opinión del autor y no deben tomarse como asesoramiento de inversión.