Entre los valores del grupo FAANG de gran capitalización, Netflix (NASDAQ:NFLX) ha sido el más afectado en lo que va de año. La suerte del gigante del streaming comenzó a revertirse poco después de que las acciones registraran máximos históricos en casi 692 dólares a mediados de noviembre, tras quedar claro que el explosivo crecimiento de suscriptores de la era de la pandemia del que disfrutaba la compañía de Los Gatos, California, no sería sostenible.

El coloso del entretenimiento cerró el martes en 341,76 dólares por acción, un 51% por debajo de sus máximos.

El desencadenante de la venta de Netflix se produjo tras la presentación de su último informe de resultados, cuando las acciones de la empresa se desplomaron un 20% intradía tras publicar una previsión de crecimiento peor de lo esperado. El éxodo masivo de los inversores de las empresas tecnológicas orientadas al crecimiento, a medida que la subida de los tipos de interés lastraba las acciones, también desempeñó un papel importante en esta derrota, manteniendo la racha bajista de Netflix durante el siguiente trimestre.

Sin embargo, esta drástica caída plantea una pregunta a los inversores a largo plazo: ¿están sobrevendidas las acciones?

Sobreventa post-COVID

Las últimas previsiones de la empresa indican que el crecimiento a corto plazo es improbable, ya que el entorno macroeconómico se vuelve más difícil y la competencia se está intensificando. En su carta a los accionistas, publicada después de sus resultados del cuarto trimestre y de todo el año 2021, Netflix dijo que sus tasas de crecimiento de suscriptores "aún no han reaccionado a los niveles anteriores al COVID".

Entre las razones para ello está la “sobreventa post-COVID” y las dificultades económicas en varias partes del mundo, incluyendo Latinoamérica, donde la devaluación de las monedas ha hecho que los precios de suscripción sean comparativamente más altos.

En enero, Netflix ofreció una previsión de aumento de 2,5 millones de suscriptores para el trimestre actual, frente a los cuatro millones de un año antes. En ese momento, también falló en su estimación de crecimiento de suscriptores para el cuarto trimestre; la compañía incorporó 8,3 millones de suscriptores en lugar de los 8,5 millones previstos.

Para dificultar aún más el crecimiento de los abonados, los consumidores tienen ahora más opciones a elegir del cada vez más amplio abanico de principales proveedores de contenidos de entretenimiento.

Walt Disney Company (NYSE:DIS), el principal competidor de Netflix, anunció la semana pasada que ofrecerá una versión más barata de Disney+ con publicidad a finales de este año. El nuevo servicio comenzará en Estados Unidos a finales de 2022 y se expandirá internacionalmente el año que viene. La empresa dará detalles sobre precio y fechas más adelante.

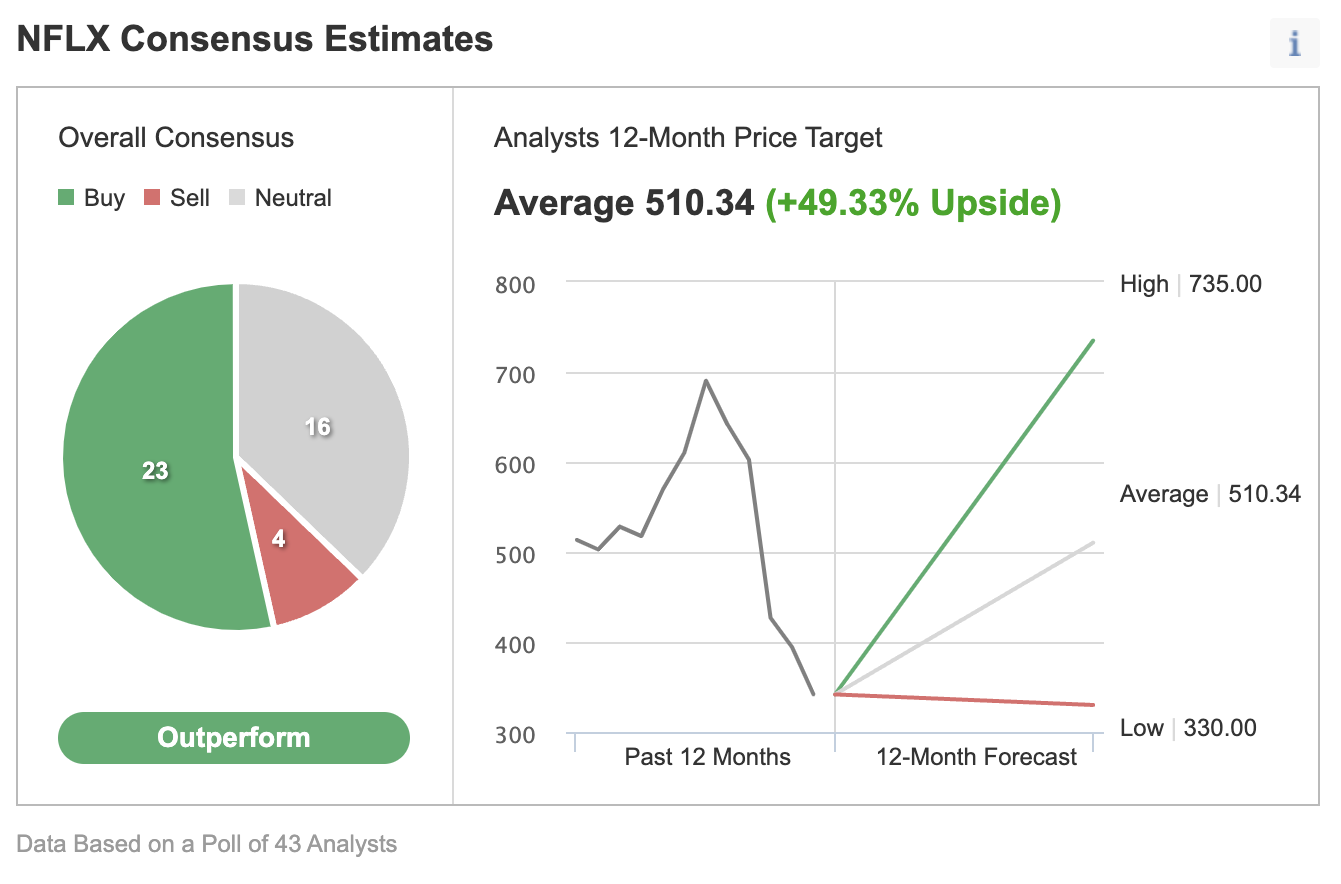

La debilidad postpandemia y la intensificación de la competencia son los dos principales factores que han dividido a los analistas sobre Netflix estas últimas semanas. En una encuesta de Investing.com a 43 analistas, 20 asignan a las acciones una calificación de venta o neutral.

Fuente: Investing.com

Aun así, la opinión de consenso a 12 meses apunta a un objetivo de subida del 49,33% para las acciones de Netflix en los próximos 12 meses.

Sin embargo, el aumento de la competencia se está convirtiendo en un "problema mayor" para Netflix, dice el analista de Macquarie Tim Nollen en un informe de Bloomberg, rebajando las acciones a una calificación de venta. Añade que las perspectivas de suscriptores son decepcionantes y contribuyen a una perspectiva incierta.

A pesar de ello, muchos analistas son optimistas y ven valor en las maltratadas acciones de Netflix. En una nota de esta semana, Wells Fargo (NYSE:WFC) reiteró su calificación de sobreponderación, alegando que los inversores deben ser pacientes con las incorporaciones de suscriptores de la compañía.

Stifel, en una nota de la semana pasada, también reiteraba su calificación de compra sobre el gigante del streaming y afirmaba que cree que hay una atractiva relación riesgo/recompensa. Su nota dice:

"Netflix tiene más de 200 millones de suscriptores totales a nivel mundial; esperamos que incorpore cerca de 100 millones de suscriptores más en los próximos cinco años y que alcance unos 380 millones de suscriptores de pago en 2030. El aumento constante de las inversiones en contenidos frente a una creciente base de suscriptores debería impulsar el progreso continuo de los márgenes operativos a pesar de las continuas inversiones en contenidos".

Conclusión

Es posible que Netflix siga bajando en el actual entorno de mercado, en el que siguen rondando muchos riesgos. Pero después de esta venta masiva, las acciones ya no están sobrevaloradas. Por el contrario, las acciones reflejan ahora la desventaja comentada anteriormente. En nuestra opinión, los actuales niveles de Netflix ofrecen una buena oportunidad de compra a los inversores a largo plazo.