- Es casi seguro que la Reserva Federal mantendrá inalterados los tipos en su reunión del FOMC de enero.

- El presidente de la Fed, Jerome Powell, podría adoptar un tono más agresivo de lo previsto en la rueda de prensa posterior a la reunión.

- Por lo tanto, los inversores deberían prepararse para fuertes oscilaciones tras el anuncio de la política monetaria de la Fed y las declaraciones de Powell.

¡Queremos acompañarte en tu camino hacia las inversiones exitosas este 2024! Por eso, además de ofrecerte InvestingPro CON REBAJA DE HASTA 50%, te otorgamos una DESCUENTO ADICIONAL en plan 1 año con código 2024soypro1, o en tu suscripción de 2 años cupón 2024soypro2. ¡Haz clic aquí y no olvides agregar el código de descuento!

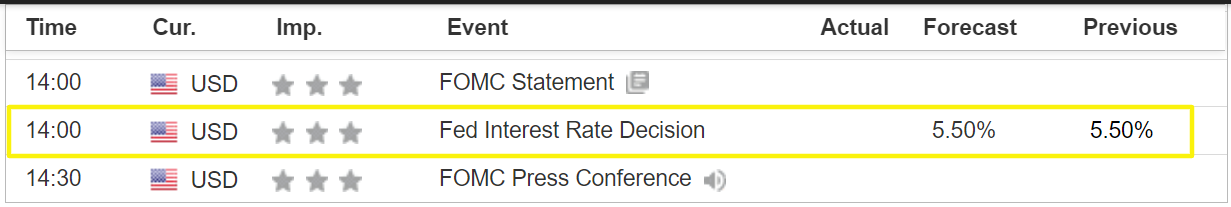

La Reserva Federal anunciará su decisión de política monetaria en su primera reunión del año este miércoles. El resultado más probable es que el banco central no tome ninguna medida, ya que los inversores creen que la Fed ya ha terminado de ajustar su política monetaria.

Sin embargo, las declaraciones de Jerome Powell, presidente de la Reserva Federal podrían influir en la confianza del mercado, ya que los ajustes de la política monetaria están en el aire.

Por lo tanto, habrá mucho en juego cuando el banco central estadounidense anuncie su última decisión sobre los tipos de interés este miércoles a las 20:00 horas (CET).

Qué esperar: Pausa de halcones

Todo apunta a que la Fed mantendrá inalterados los tipos de interés al término de su reunión de política monetaria, ya que los miembros siguen evaluando los signos de una economía resistente y la desaceleración de la inflación. Esto dejaría el rango objetivo de referencia de los fondos de la Fed entre el 5,25% y el 5,50%, donde ha estado desde julio.

Fuente: Investing.com

El presidente de la Fed, Jerome Powell, ofrecerá una rueda de prensa media hora después de la conclusión de la reunión del FOMC a las 20:30 horas (CET), mientras los inversores buscan nuevas pistas sobre cuándo podría empezar la Fed a recortar los tipos.

Tras elevar los costes de endeudamiento en 525 puntos básicos frente a marzo de 2022, muchos participantes del mercado confían cada vez más en que la campaña de ajustes de la política monetaria de la Fed prácticamente ha terminado y que los recortes de tipos están ya a la vuelta de la esquina.

Dicho esto, las apuestas de los inversores sobre cuándo podría producirse el primer recorte de tipos de la Fed siguen siendo dispares.

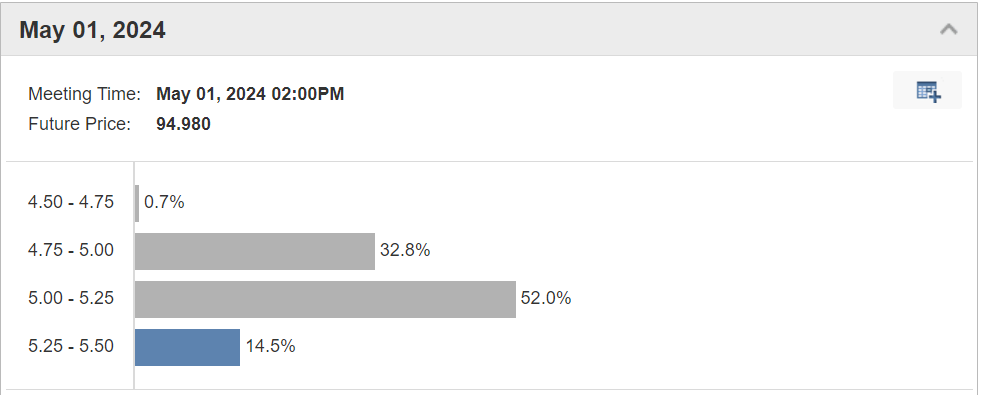

Durante un tiempo, los mercados financieros apostaron a que el banco central estadounidense empezaría a recortar los tipos en marzo. Pero más recientemente, esas apuestas se han retrasado hasta mayo tras una reciente serie de datos económicos optimistas.

Los mercados financieros estiman este miércoles que hay un 55% de probabilidades de que la Fed mantenga los tipos en los niveles actuales en marzo, frente a un 45% de probabilidades de un recorte del 0,25%.

De cara a mayo, los inversores creen que hay un 85% de probabilidades de que los tipos bajen al final de la reunión, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com, frente al 100% de hace unas semanas.

Fuente: Investing.com

En la anterior reunión de la Fed, celebrada a finales de diciembre de 2023, Powell reconoció que es improbable que se produzcan más subidas de tipos y que se acerca el momento de recortarlos.

Además, las nuevas previsiones del gráfico de puntos hablan de tres recortes de tipos de un cuarto de punto en 2024, suponiendo que el crecimiento económico se ralentice considerablemente durante el año y la inflación vuelva a bajar.

Pero desde la última reunión del FOMC, los datos económicos de Estados Unidos y las declaraciones de varios funcionarios de la Fed no han respaldado esa opinión.

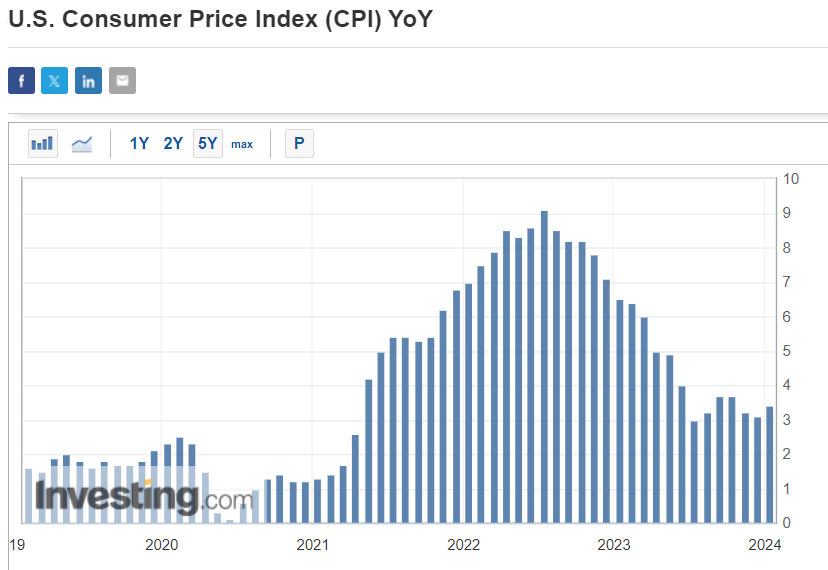

De hecho, la inflación de los precios al consumo (IPC) subió en diciembre un 3,4% frente al año pasado, acelerándose con respecto al 3,1% de noviembre. Si se excluyen los alimentos y la energía, más volátiles, los precios subyacentes subieron un 3,9%, por encima del 3,8% previsto por la mayoría de los economistas.

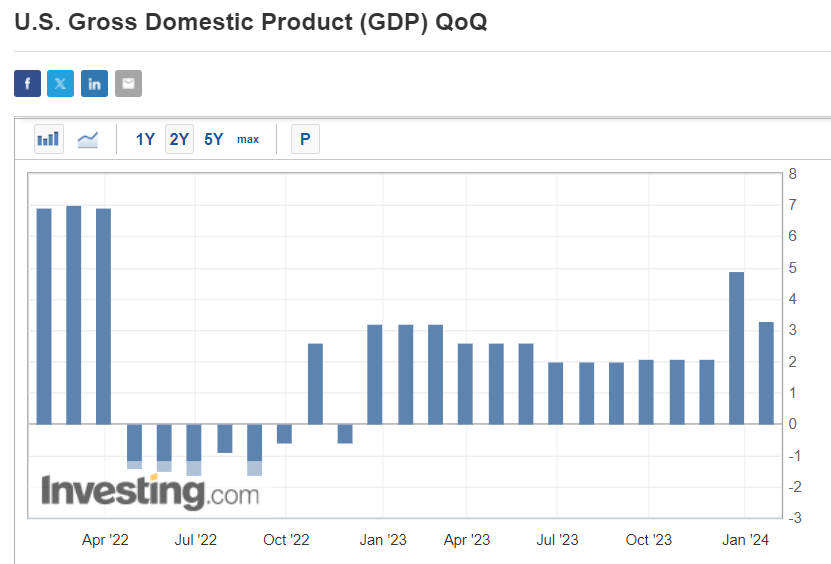

Además, la economía sigue resistiendo mucho mejor de lo previsto la subida de los tipos, ya que el PIB subió un 3,3% en el cuarto trimestre, superando las expectativas de un crecimiento del 2,0%.

A pesar de los pronósticos generalizados de una posible recesión en Estados Unidos, la economía ha demostrado ser considerablemente más resistente de lo previsto ante un mercado laboral fuerte y un sólido gasto de los consumidores.

Predicción: Powell indicará que la Fed no tiene prisa por bajar los tipos

Si bien es casi seguro que la Fed mantendrá inalterados los tipos, creo que existe un riesgo considerable de que Powell adopte un tono más agresivo de lo previsto en su rueda de prensa posterior a la reunión, dado que la economía sigue creciendo a buen ritmo.

Además, aunque la inflación se está enfriando, no se está desacelerando lo suficientemente rápido como para permitir que la Fed declare misión cumplida y pase a adoptar una postura política moderada.

Por lo tanto, es probable que Powell se oponga a las expectativas del mercado de un recorte inminente de los tipos y reitere que los responsables de la política monetaria seguirán dependiendo de los datos económicos para determinar su próximo movimiento.

Además, Powell insistirá en que no habrá recortes hasta que la Fed confíe en que la inflación vuelve a su objetivo del 2% de forma sostenible.

Soy de la opinión de que la Fed se mantendrá a la espera durante al menos la primera mitad de 2024 y que el recorte de tipos probablemente no llegará hasta septiembre, ya que la economía resiste mejor de lo esperado, el mercado laboral sigue siendo fuerte y la inflación tarda más en volver al objetivo del 2% de la Fed de lo que muchos esperan.

Así las cosas, el banco central estadounidense podría mantener los tipos de interés oficiales más elevados más tiempo de lo que prevén los mercados.

Cualquier indicio o cambio en el tono de la Fed durante la reunión podría desencadenar importantes movimientos en los mercados y en el ánimo de los inversores. Teniendo esto en cuenta, se aconseja a los participantes del mercado que estén atentos, actúen con cautela y diversifiquen sus carteras para protegerse de las posibles fluctuaciones del mercado.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.