Hasta ahora, 2021 no ha sido un buen año para los inversionistas en el gigante del entretenimiento Walt Disney. Las acciones, que cotizan en torno a los 172.04 dólares, han perdido un 5.4% en lo que va de año. Sin embargo, la acción ha subido más del 38% en los últimos 12 meses.

El rango de 52 semanas de las acciones de DIS ha estado entre 117.23 dólares (29 de octubre de 2020) y 203.02 dólares (8 de marzo de 2021). Desde que alcanzaron un máximo histórico en marzo, las acciones de Disney (NYSE:DIS) han perdido más de un 15%. La capitalización bursátil de la empresa es de 310,800 millones de dólares.

Disney emitió unos sólidos resultados del tercer trimestre el 12 de agosto, demostrando un crecimiento de los ingresos por primera vez en cinco trimestres. Los ingresos trimestrales ascendieron a 17,020 millones de dólares, un 45% más que en el mismo periodo del año anterior. El beneficio ajustado por acción (BPA) fue de 80 centavos, frente a los 8 centavos de hace un año.

La empresa presenta sus ingresos en dos segmentos principales:

- Disney Media y Entertainment Distribution (los ingresos fueron de 12,680 millones de dólares, frente a los 10,710 millones del trimestre anterior);

- Parques, Experiencias y Productos Disney (los ingresos fueron de 4,340 millones de dólares, frente a los 1,060 millones del trimestre anterior).

Los inversionistas se mostraron satisfechos con los resultados de los parques temáticos de Disney, que habían sufrido durante los cierres relacionados con el COVID, así como con la continua rentabilidad de Disney+ y otros servicios de streaming. Durante el último trimestre, la compañía había reabierto todos sus parques temáticos en todo el mundo.

Sobre los resultados, el director general Bob Chapek dijo:

"Seguimos introduciendo nuevas y emocionantes experiencias en nuestros parques y resorts en todo el mundo, junto con nuevos servicios centrados en los huéspedes, y nuestro negocio directo al consumidor está funcionando muy bien, con un total de casi 174 millones de suscripciones a través de Disney+, ESPN+ y Hulu al final del trimestre, así como una gran cantidad de nuevos contenidos que llegan a las plataformas".

Antes del anuncio trimestral, las acciones de DIS cotizaban por debajo de los 180 dólares. Al día siguiente, el 13 de agosto, alcanzó un máximo intradía de 187.58 dólares. Sin embargo, desde entonces, las acciones han estado agitadas y se han visto presionadas. El martes cerraron a 172.04 dólares, lo que supone un descenso de un 9% desde el reciente máximo alcanzado el 13 de agosto.

¿Próximo movimiento de las acciones de DIS?

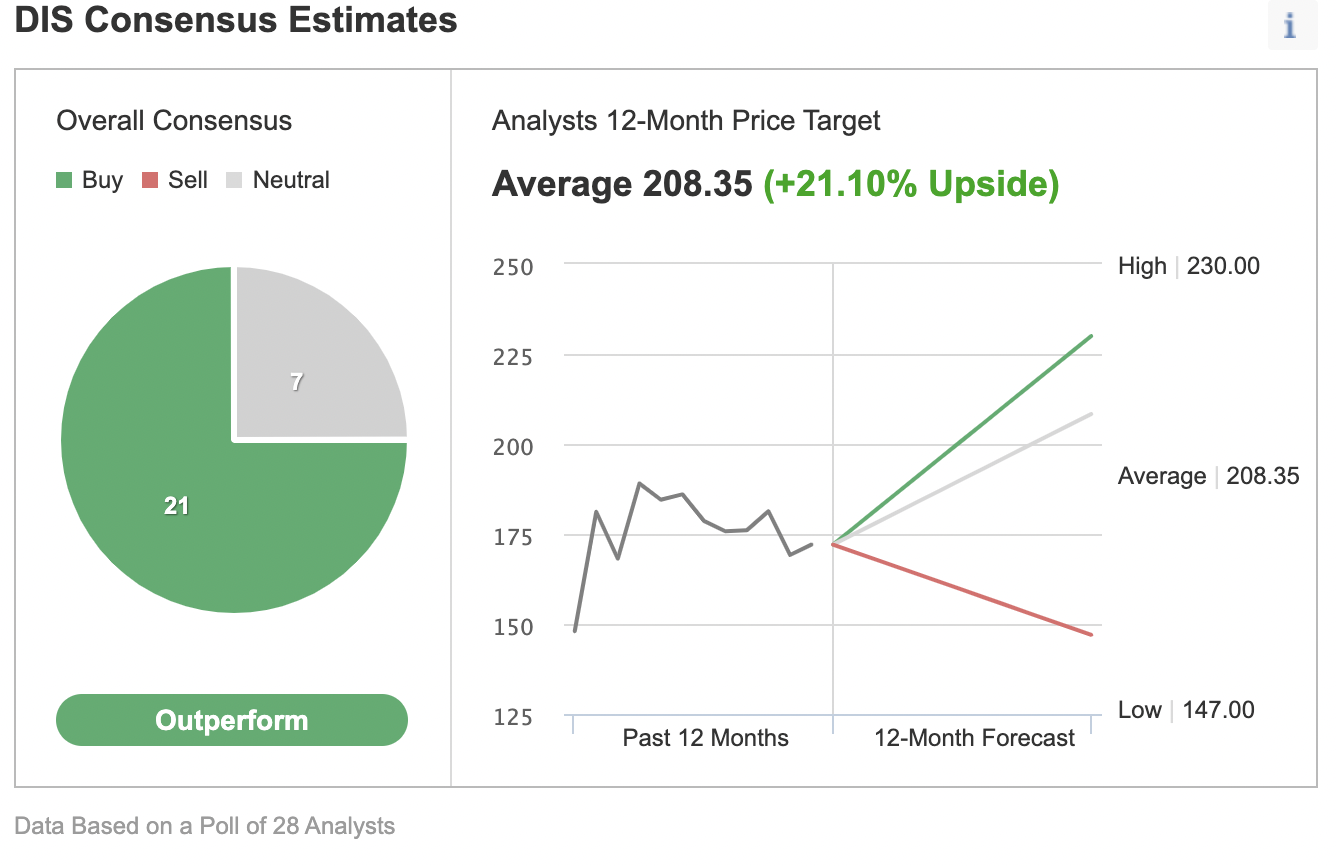

Entre los 28 analistas encuestados a través de Investing.com, las acciones de Walt Disney tienen una calificación de "outperform", es decir que muestran un desempeño mayor al del mercado en general, con un objetivo de precio medio a 12 meses de 208.35 dólares. Este movimiento implicaría un aumento de cerca del 22% desde el nivel actual. El rango objetivo se sitúa entre 147 y 230 dólares. Gráfico: Investing.com

Gráfico: Investing.com

En otras palabras, Wall Street es optimista sobre el movimiento a largo plazo de las acciones de DIS, a pesar de la reciente agitación y caída. Por lo tanto, varios inversionistas podrían considerar la compra de la acción para sus carteras a largo plazo. Pero invertir en 100 acciones de Disney costaría unos 17,090 dólares, un desembolso considerable para la mayoría.

Mientras tanto, otros podrían estar todavía nerviosos por la volatilidad que podrían sufrir las acciones de Disney en torno a la próxima fecha de resultados, el 10 de noviembre. Por lo tanto, algunos inversionistas podrían preferir montar una "llamada cubierta del pobre" sobre la acción en su lugar.

Así pues, hoy presentamos un spread de débito diagonal sobre Disney utilizando opciones LEAPS, donde tanto el potencial de beneficio como el riesgo son limitados. Esta estrategia podría utilizarse para replicar una posición de compra cubierta a un costo considerablemente menor, y también para ayudar a disminuir la volatilidad de la cartera.

Los inversionistas que no conozcan esta estrategia quizá quieran revisar primero nuestros artículos anteriores sobre las opciones LEAPS (por ejemplo, aquí y aquí) antes de seguir leyendo.

Spread de débito diagonal sobre la acción DIS

Precio actual: 170.90 dólares

Un operador compra primero una opción de compra a "largo plazo" con un precio de ejecución (o de “strike”) más bajo. Al mismo tiempo, el operador vende una opción de compra a "corto plazo" con un precio de strike más alto, creando un diferencial diagonal largo.

Así, las opciones de compra del título subyacente tienen diferentes precios de strike y diferentes fechas de vencimiento. El operador va largo en una opción y corto en la otra para hacer un diferencial (o “spread”) diagonal.

En esta estrategia, tanto el potencial de beneficios como el riesgo son limitados. El operador establece la posición por un débito neto (o costo). El débito neto representa la pérdida máxima.

La mayoría de los operadores que se adentran en esta estrategia son ligeramente alcistas en el valor subyacente. En lugar de comprar 100 acciones de DIS, el operador compraría una opción de compra LEAPS deep-in-the-money, en la que esa opción de compra LEAPS actúa como un "sustituto" de la propiedad de la acción.

Para la primera parte de esta estrategia, el operador podría comprar una opción de compra LEAPS deep-in-the-money (ITM), como la opción de compra de DIS al 19 de enero de 2024, a precio de strike de 130 dólares. Esta opción se ofrece actualmente a 51.80 dólares. Al operador le costaría 5,180 dólares poseer esta opción de compra que vence en unos dos años y tres meses, en lugar de 17,204 dólares para comprar las 100 acciones directamente.

La delta de esta opción se acerca a 80. La delta muestra la cantidad que se espera que se mueva el precio de una opción en función de un cambio de 1 dólar en el valor subyacente.

Si las acciones de Walt Disney suben 1 dólar hasta los 171.90 dólares, se espera que el precio actual de la opción, de 51.80 dólares, aumente aproximadamente 80 centavos, basándose en una delta de 80. Sin embargo, el cambio real podría ser ligeramente mayor o menor dependiendo de otros factores que están fuera del alcance de este artículo.

Para la segunda parte de esta estrategia, el operador vende una opción de compra a corto plazo ligeramente out-of-the-money (OTM), como la opción de compra de DIS al 17 de diciembre de 2021 a 175 dólares. La prima actual de esta opción es de 4.80 dólares. El vendedor de la opción recibiría 480 dólares, sin contar las comisiones de la operación.

Hay dos fechas de vencimiento en la estrategia, por lo que es bastante difícil dar una fórmula exacta para un punto de equilibrio en esta operación. Diferentes corredores pueden ofrecer "calculadoras de pérdidas y ganancias" para este tipo de operaciones.

Para calcular el valor de la opción del mes posterior (es decir, la opción de compra LEAPS) cuando expira la opción de compra del mes anterior (es decir, la de fecha más corta) es necesario un modelo de precios para obtener una "estimación" del punto de equilibrio.

Potencial de beneficio máximo

El máximo potencial se obtiene si el precio de las acciones es igual al precio de strike de la opción de compra corta en su fecha de vencimiento. Por tanto, el operador quiere que el precio de las acciones de DIS se mantenga lo más cerca posible del precio de strike de la opción corta (es decir, 175 dólares) en la fecha de vencimiento (el 17 de diciembre de 2021), sin superarlo.

En este caso, el rendimiento máximo, en teoría, sería de unos 732 dólares a un precio de 175 dólares al vencimiento, sin contar las comisiones y los costos de la operación. (Hemos llegado a este valor utilizando una calculadora de pérdidas y ganancias de opciones). Sin el uso de dicha calculadora, también podríamos llegar a un valor aproximado en dólares. Echemos un vistazo:

El vendedor de la opción (es decir, el operador) recibió 480 dólares por la opción vendida. Mientras tanto, la acción subyacente de DIS aumentó de 170.90 a 175.00 dólares, una diferencia de 4.10 dólares por acción, o 410 dólares por 100 acciones.

Dado que la delta de la opción larga LEAPS se toma como 80, el valor de la opción larga aumentará, en teoría, en 410 dólares X 0.8 = 328 dólares.

Sin embargo, en la práctica, puede ser más o menos que este valor. Existe, por ejemplo, el elemento del decaimiento en el tiempo que disminuiría el precio de la opción. Mientras tanto, los cambios en la volatilidad podrían aumentar o disminuir el precio de la opción también.

El total de 410 y 328 dólares asciende a 738 dólares. Aunque no es lo mismo que 732 dólares, podemos considerarlo como un valor aproximado aceptable.

Como es lógico, si el precio de strike de nuestra opción larga hubiera sido diferente (es decir, no 130 dólares), su delta también habría sido diferente. Entonces, tendríamos que utilizar ese valor delta para llegar al valor final aproximado de las ganancias o pérdidas.

En este caso, al no invertir inicialmente 17,090 dólares en 100 acciones de Walt Disney, el rendimiento potencial del operador está apalancado.

En el mejor de los casos, el operador espera que la opción de compra corta expire out-of-the-money (sin valor). Entonces, el operador puede vender una opción de compra tras otra, hasta que la opción de compra larga de LEAPS expire en unos dos años y tres meses.

Conclusión sobre las acciones de DIS

Los meses de pandemia han supuesto tiempos difíciles para Walt Disney. Sin embargo, dada la diversidad de los ingresos y la resistencia de las operaciones, la empresa vuelve a registrar un crecimiento de los ingresos. Por ello, consideramos que las acciones de DIS son una opción sólida para la mayoría de las carteras, ya sea como inversión de compra y retención o como parte de una estrategia de operación, como en el ejemplo anterior.