-

El índice Nasdaq 100 va a someterse al tercer reajuste de su historia.

-

Se reducirá el peso de los siete valores más importantes del índice.

-

¿Podría eso inducir una presión de venta de los ETFs que siguen el índice?

-

Apple: +48%

-

Microsoft: +44%

-

Alphabet: +36%

-

Amazon: +54%

-

Nvidia +203%

-

Tesla +111%

-

Meta +144%

-

Apple: Del 12.1% al 11.5%

-

Microsoft: Del 12.8% al 9.8

-

Alphabet: Del 7.6% al 5.7

-

Amazon: Del 6.9% al 5.3

-

Nvidia: Del 7.3% al 4.3

-

Meta: Del 4.4% al 3.7

-

Tesla: Del 4.5% al 3.4%

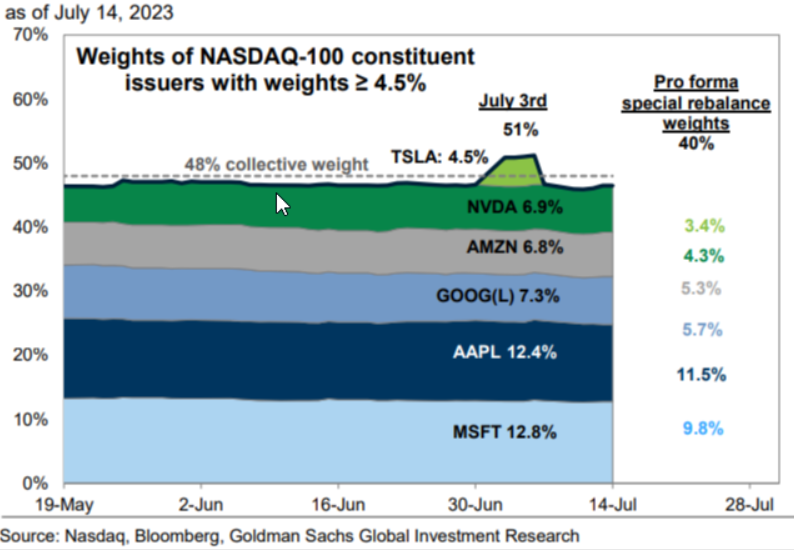

En 1998 y 2011, el índice Nasdaq 100 se enfrentó a un problema similar al actual. Primero, con Microsoft (NASDAQ:MSFT) representando más del 25% de toda la cesta, y más tarde con Apple (NASDAQ:AAPL) ocupando el 20% del índice.

Curiosamente, aunque la capitalización bursátil de Apple era similar a la de Microsoft, su impacto en el índice era cinco veces mayor debido a una corrección previa. En ambos casos, decidieron hacer un reajuste "especial" para resolver los problemas de diversificación de los fondos.

¿Y qué cree? Hoy es el tercer reajuste del Nasdaq. Esta vez, las cosas son un poco diferentes. Van a reequilibrar los seis primeros valores: Apple, Microsoft, Alphabet (NASDAQ:GOOGL), Amazon.com (NASDAQ:AMZN), NVIDIA Corporation (NASDAQ:NVDA), Tesla (NASDAQ:TSLA), y quizás Meta Platforms (NASDAQ:META), que actualmente sigue por debajo del umbral del 4.5%.

Estos seis valores representan más del 50% del índice de referencia y la friolera del 77% de sus beneficios anuales. Una vez más, esto plantea una dificultad relacionada con la diversificación para los fondos que intentan replicar el índice.

Olvídese de esas teorías conspirativas que pretenden limitar las tecnológicas; la realidad es bien distinta. La reducción porcentual de los valores mencionados se debe exclusivamente a factores regulatorios.

Dicho esto, el reajuste reducirá efectivamente la influencia de los gigantes tecnológicos al tiempo que aumentará la presencia de otros valores del Nasdaq. Dediquemos un momento a apreciar las notables ganancias de estas empresas tecnológicas de megacapitalización este año.

De media, han subido más de un 70% desde principios de año, lo que triplica el rendimiento medio de los valores del índice estadounidense.

A 20 de julio de 2023, estos son los rendimientos en lo que va de año de algunas empresas tecnológicas clave:

Estas ganancias son realmente impresionantes, pero el reajuste pretende garantizar una representación más justa en el índice Nasdaq 100.

Las salidas previstas oscilarán entre 10,000 y 15,000 millones de dólares. Se prevé que empresas como Tesla tengan menores salidas de efectivo, lo que se traducirá en un impacto menor en comparación con Alphabet y Microsoft.

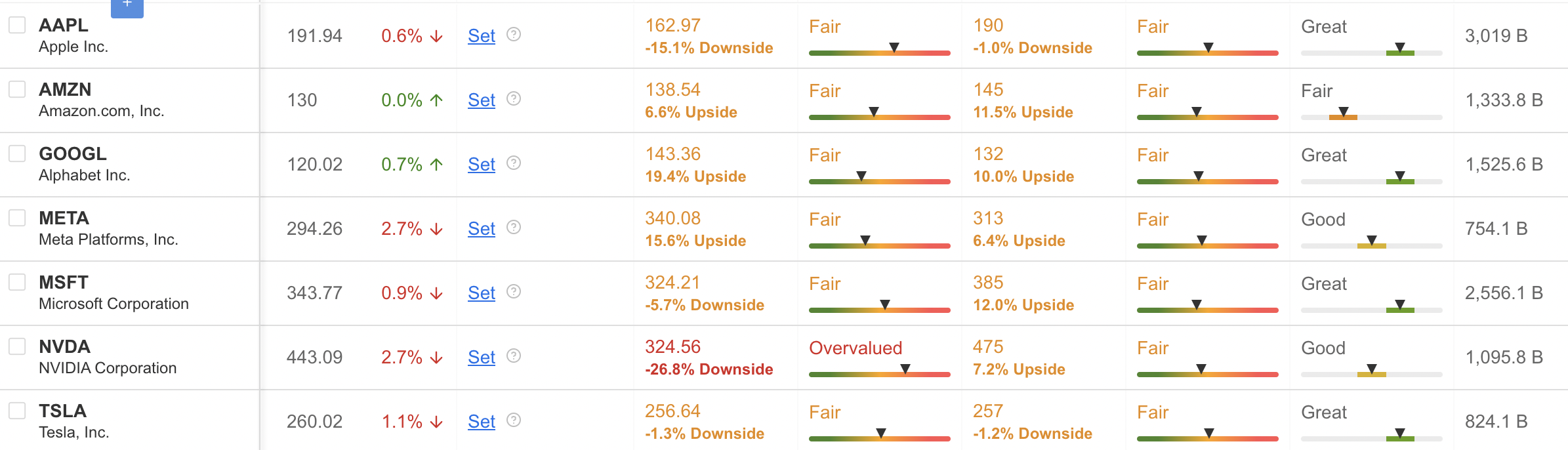

Ahora, es el momento de pasar a la acción y crear una lista de vigilancia avanzada en InvestingPro para seguir de cerca los 7 valores implicados en el reajuste.

Fuente: InvestingPro

Los objetivos medios de los analistas sugieren que estos valores tienen un recorrido alcista medio del 10%, lo que indica que actualmente se consideran bastante valorados. En concreto, creen que Alphabet, Meta, Microsoft, Nvidia y Amazon están infravalorados una media del 10% de sus valores actuales.

Por otra parte, según el análisis de valor razonable de InvestingPro, Nvidia y Apple muestran un potencial medio de caída del 20%, Microsoft del 5%, y la única nota positiva es para Google, que tiene un potencial alcista del 18.5%.

Aunque este reequilibrio puede verse como una oportunidad para frenar el dominio financiero de las grandes empresas tecnológicas, que ha suscitado preocupación por su influencia en el índice, se plantea otra cuestión: ¿Podrían los propios ETFs (replicadores), debido al reequilibrio forzado, desencadenar una presión vendedora significativa?

El peso de los 7 valores principales dentro de la cesta variará de la siguiente manera

En total, se restará un 11.9% de la ponderación actual.

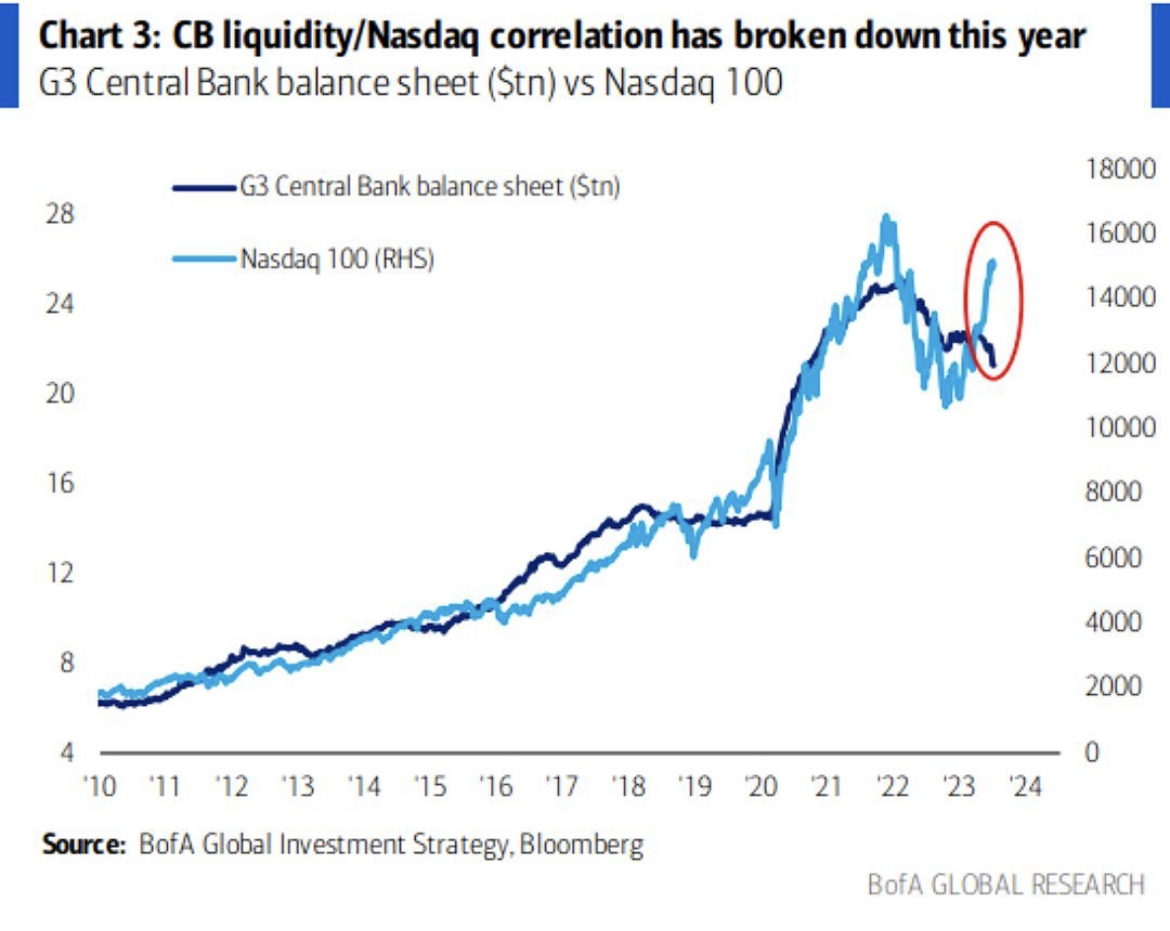

Se rompe la correlación entre la liquidez de la Fed y el Nasdaq 100: ¿corrección inminente?

Hasta 2010, observamos una sólida correlación positiva entre el balance de la Fed y la subida del índice Nasdaq 100, como se desprende del gráfico anterior.

Sin embargo, en los últimos tiempos, parece que esta correlación se ha roto. Mientras que el balance de la Fed ha ido disminuyendo, el índice sigue subiendo.

Ante esta inusual divergencia, surge la pregunta: ¿Deberíamos anticipar una corrección del índice Nasdaq 100 en este momento?

¡Encuentre toda la información que necesita en InvestingPro!

¡Domina los mercados financieros! Descubre cómo hacerlo en este enlace

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ningún modo. Me gustaría recordarle que cualquier tipo de activo, se evalúa desde múltiples perspectivas y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversionista.