-

Temporada de resultados: Los inversionistas buscan la confirmación de que la economía de EE.UU. se encamina hacia un aterrizaje suave.

-

Se espera que el crecimiento del BPA del S&P 500 en el 3T sea del 4.2%, el quinto trimestre consecutivo de crecimiento.

-

Bancos a debate esta semana: JPM y WFC salen el viernes

- Del 28 de octubre al 15 de noviembre, semanas de máxima actividad.

- ¿Buscas las mejores ideas para sortear la actual volatilidad del mercado? Obtén tu acceso a las acciones ganadores seleccionadas por la IA de InvestingPro por menos de 9 dólares al mes.

La espera ha terminado para los observadores de resultados, ya que la última lectura trimestral de las empresas estadounidenses comienza con los informes de JPMorgan Chase (NYSE:JPM) y Wells Fargo (NYSE:WFC) el viernes. Los inversores esperan que estos resultados confirmen la mejora de los datos económicos publicados en el último mes.

Aunque los beneficios trimestrales suelen seguirse de cerca, es posible que las empresas tengan que luchar por captar la atención de los inversionistas, ya que esta temporada de presentación de resultados competirá, entre otras cosas, con las elecciones presidenciales estadounidenses del 5 de noviembre, un esperado recorte a las tasas de interés de la Reserva Federal el 7 de noviembre y un conflicto en Oriente Medio que ha provocado la volatilidad de los precios del petróleo.

Empieza a parecerse mucho a la temporada de resultados

Para el tercer trimestre, S&P 500 Se espera que el crecimiento del BPA alcance el 4.2%, lo que supondría el quinto trimestre consecutivo de crecimiento de los resultados. Se espera que los ingresos sean aún mayores, con un crecimiento interanual del 4.7%. Lo interesante de esta temporada de resultados es que los analistas han revisado a la baja sus estimaciones más de lo habitual, lo que es aún más notable si se tiene en cuenta que el trimestre pasado apenas las modificaron.

Desde el 30 de junio, las estimaciones de beneficios del 3T han bajado 3.6 puntos porcentuales, más que los 3.3 puntos porcentuales que hemos visto de media en los últimos diez años. Esto contrasta con los escasos 0.5 puntos porcentuales que los analistas rebajaron las estimaciones del 2T 2024 a estas alturas del trimestre.

Empezar el 3T con una base más baja aumenta las posibilidades de mayores sorpresas positivas, que los inversionistas deberían ver con buenos ojos. Téngase en cuenta que, durante la temporada del 2T, aunque el 79% de las empresas del S&P 500 superaron las estimaciones de resultados, lo hicieron por márgenes muy estrechos, lo que hizo que los inversionistas recompensaran a esas empresas menos de lo habitual y castigaran a las que incumplieron las estimaciones más de lo habitual.

Unas expectativas más bajas son un buen catalizador para unos resultados superiores e inferiores más impresionantes durante la temporada del tercer trimestre. Sin embargo, dado que los resultados trimestrales son retrospectivos, lo más importante son las previsiones. Las empresas que consigan batir los resultados por arriba y por abajo, al tiempo que aumentan sus previsiones para el cuarto trimestre y/o el año fiscal 2025, serán probablemente las mejor recibidas.

Temas 3T: Elecciones en EE.UU., conflicto en Oriente Medio y el próximo movimiento de la Fed

Habrá mucho de qué hablar sobre el 3T en las llamadas, y más vale que crean que los analistas harán muchas preguntas. Dependiendo del sector, los temas de las convocatorias del 3T se centrarán probablemente en las elecciones presidenciales de EE.UU. y en las implicaciones para las empresas y los valores en función de los resultados.

En el caso de las empresas energéticas, es probable que se hable del actual conflicto en Oriente Próximo entre Israel e Irán, del riesgo de interrupción del suministro de petróleo y de cómo esto puede afectar a los precios del petróleo, ya que el crudo WTI subió un 10% en la primera semana de octubre.

Dados los últimos datos de empleo, que mostraron un número inesperadamente alto de puestos de trabajo creados en septiembre, y un repunte en el crecimiento de los salarios, es probable que haya conversaciones en torno a la inflación laboral. Todo ello podría repercutir en la próxima reunión del FOMC del 7 de noviembre.

Desde el informe de Nóminas no agrícolas del viernes, las expectativas de un recorte a las tasas de interés de 50 puntos base el próximo mes han caído a cero. El crecimiento salarial de septiembre alcanzó el 4%, el más alto desde 2022, y muy por encima del objetivo de la Fed del 3.2-3.7%, que está en línea con su objetivo de inflación del 2%.

Sin embargo, la inflación salarial y una situación laboral robusta son buenas para el consumidor, que ambos siguen mostrando signos graduales de mejora justo a tiempo para la temporada de compras navideñas, después de que este verano destacara un desplome en el gasto y el sentimiento del consumidor. Esperaremos a tener noticias de los minoristas hacia el final de la temporada sobre lo que esto significa para ellos.

Esta semana: Grandes bancos

Como es habitual, la temporada de resultados del tercer trimestre comenzará con los grandes bancos, con JPMorgan Chase y Wells Fargo (WFC), que presentarán sus resultados el viernes, seguidos de Citigroup y Bank of America (NYSE:BAC) el martes, y los bancos de inversión Goldman Sachs (NYSE:GS) y Morgan Stanley (NYSE:MS) el martes y el miércoles.

El financiero es uno de los tres sectores en los que se espera un descenso interanual (-0,4%) del BPA (junto con el de materiales y energía). Se espera que el subsector bancario lidere la caída, con un descenso interanual del 12%, mientras que otros subsectores, como los mercados de capitales (11%), los seguros (9%) y los servicios financieros (4%), deberían compensar la caída.

Hay que tener en cuenta que los bancos de inversión, Goldman Sachs y Morgan Stanley, normalmente incluidos en los informes de los grandes bancos, forman parte del segmento de los mercados de capitales y han sido algunos de los grandes bancos que más han destacado en los últimos trimestres.

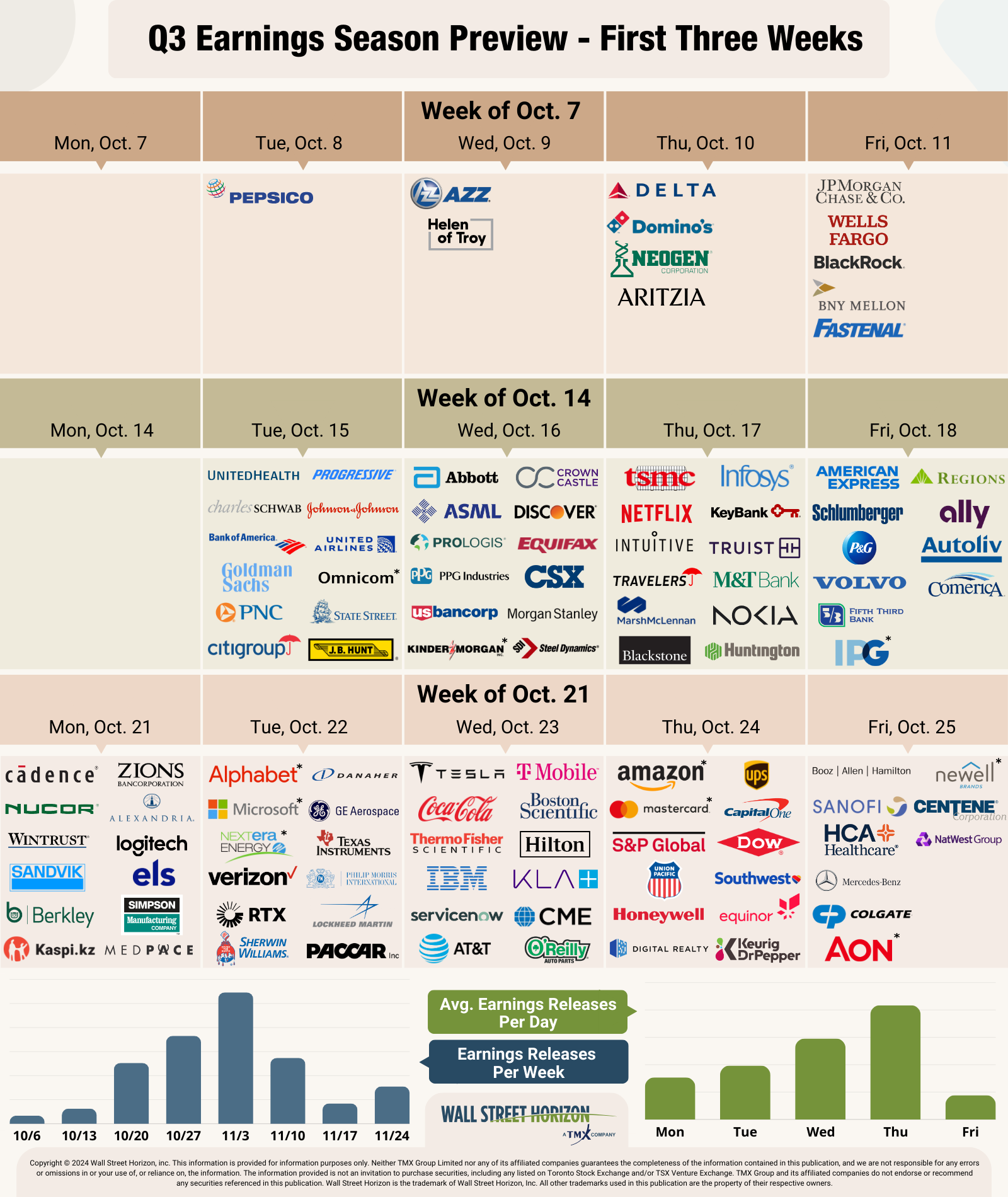

Fuente: Wall Street Horizon. Todas las empresas marcadas con un * estaban sin confirmar a 7 de octubre de 2024.

Ola de resultados del 3T

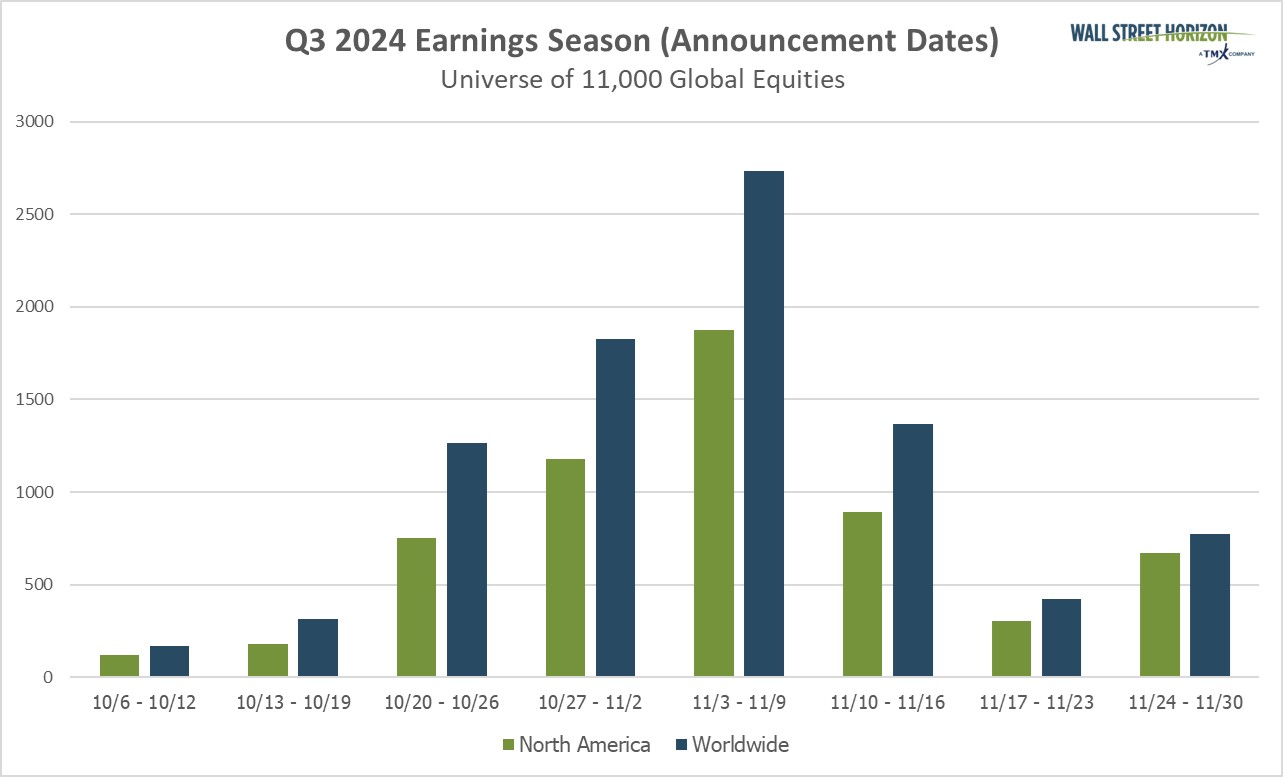

En esta temporada de resultados, las semanas de mayor actividad serán las comprendidas entre el 28 de octubre y el 15 de noviembre, y se espera que cada semana se presenten más de 2,000 informes. Actualmente, se prevé que el 7 de noviembre sea el día más activo, con 1,475 empresas que presentarán sus resultados. Hasta ahora, sólo el 43% de las empresas han confirmado su fecha de resultados (de nuestro universo de más de 11,000 nombres mundiales), por lo que esta cifra está sujeta a cambios. Las fechas restantes son estimaciones basadas en datos históricos.

Fuente: Wall Street Horizon.

Ya puedes ajustar tu portafolio para obtener las ganancias máximas ahora que ha comenzado la temporada de reportes trimestrales: Con InvestingPro tendrás acceso a una amplia variedad de valores y estrategias probadas para maximizar tus ganancias: Accede ahora mismo y descubre las joyas ocultas del mercado en este enlace.