- Las operaciones con acciones de Exxon Mobil (NYSE:XOM) se encuentran entre las mejores opciones en la recuperación económica postpandemia

- A medida que continúa el repunte de los mercados del petróleo, los analistas cada vez están menos cómodos asignando a las acciones de XOM una calificación de “compra” a los niveles actuales.

- La energía es un sector cíclico, en el que cada pico va seguido de una fuerte caída.

- Si está interesado en mejorar su búsqueda de nuevas ideas de inversión, consulte InvestingPro+

Las acciones del gigante energético estadounidense Exxon Mobil han tenido un recorrido notable durante los últimos dos años. Tras subir un 67% en 2021, la empresa con sede en Irving, Texas, ha subido otro 61,2% este año, lo que convierte las acciones en una de las mejores opciones en el entorno postpandemia. Las acciones de XOM cerraron el lunes en 98,84 dólares.

El principal motor de este repunte es un mercado petrolero extremadamente ajustado. Este año, los futuros del crudo Brent han subido más de un 50%, hasta situarse en torno a los 120 dólares por barril, debido principalmente a la combinación de la creciente demanda de energía y la escasez de suministros mundiales de petróleo, tendencia que se aceleró cuando Rusia invadió Ucrania.

Sin embargo, a medida que continúa el repunte, los analistas cada vez son más reacios a asignar a las acciones de XOM una calificación de compra a los niveles actuales, sugiriendo que hay poco recorrido a partir de aquí, y que el repunte ya ha seguido su curso.

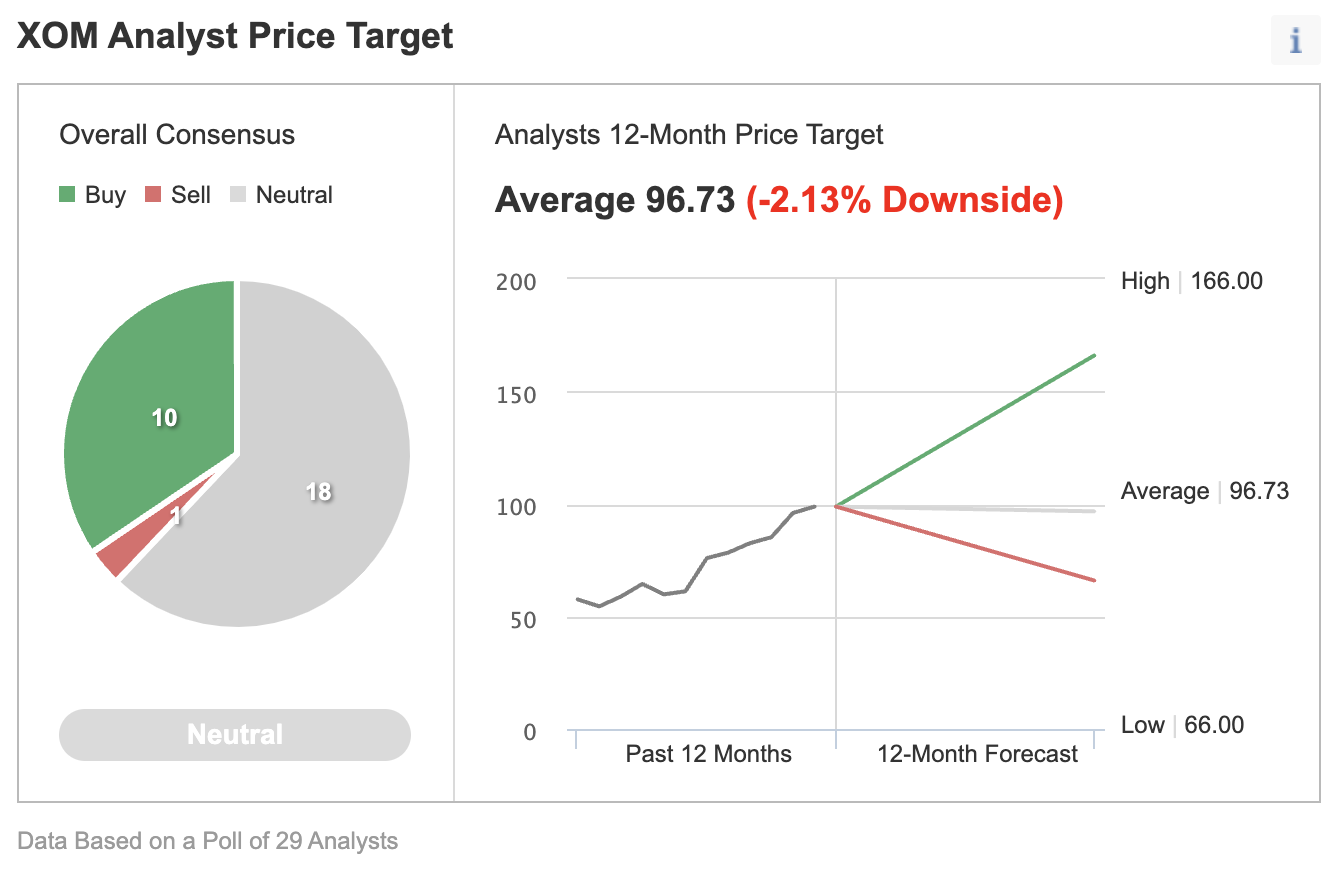

En una encuesta realizada por Investing.com a 29 analistas, 18 asignan a las acciones de XOM una calificación de “neutral”; uno de venta, y sólo 10 de compra.

Fuente: Investing.com

Su objetivo de consenso a 12 meses implica ahora un descenso de más del 2%, lo que supone un brusco cambio con respecto a un consenso anterior en el que la mayoría de los pronósticos preveían más ganancias.

Una de las principales razones de este cambio de opinión parece ser la creciente preocupación en torno a que la economía mundial esté avanzando lentamente hacia una recesión causada por el aumento de la inflación y las agresivas medidas de los bancos centrales para ajustar las condiciones monetarias.

Los mercados bursátiles de Estados Unidos y Europa consideran que hay un 70% de posibilidades de que la economía entre en recesión a corto plazo, según las estimaciones de J.P. Morgan. Las advertencias de recesión llevan meses bullendo ante la guerra de Ucrania, las medidas de confinamiento por coronavirus en China y una Reserva Federal más agresiva.

Estas expectativas repercuten directamente en el sector energético, que es muy cíclico, y cada pico va seguido de una fuerte caída. Los periodos de precios elevados provocan una mayor perforación o amortiguan la demanda hasta que el precio de la materia prima cae.

Una historia de revalorización

Han transcurrido algo más de dos años desde el último descenso, cuando los futuros del petróleo se tornaron brevemente negativos durante el punto álgido de la destrucción de la demanda inducida por la pandemia en el otoño de 2020. El precio del XOM se ha triplicado desde ese desplome.

Aunque es casi imposible predecir cuándo darán un giro los mercados energéticos, hay fuertes indicios que sugieren que Exxon se ha convertido en una opción mucho mejor a largo plazo y en una empresa beneficiosa para los inversores tras una importante reestructuración.

Exxon sigue recortando costes, creando un mayor colchón para cubrir su factura de dividendos: las acciones reportar actualmente un beneficio del 4,06% y los accionistas reciben 3,56 dólares por acción al año. Es la tercera rentabilidad más elevada de entre los valores del índice S&P 500.

El gigante petrolero prevé ahorrar 3.000 millones de dólares más en costes hasta finales del año que viene para impulsar la rentabilidad de los accionistas y aprovechar los altos precios del petróleo.

Las nuevas medidas de ahorro reducirán probablemente los costes en 10 dólares por barril. Eso bastaría para pagar el 60% del dividendo de la compañía. Según Exxon, los ahorros ayudarán a duplicar las ganancias y el "potencial" de flujo de caja para 2027, al tiempo que impulsarán la rentabilidad.

En una nota de la semana pasada, J.P. Morgan reiteró su calificación de sobreponderación de Exxon, afirmando que Exxon es una "historia de recalificación" que "todavía tiene margen de avance". Su nota decía:

"Creemos que XOM todavía tiene margen para una mayor revalorización tras su descalificación en la crisis de 2020, impulsada por la fuerte inversión de capital comprometido y las preocupaciones en torno al balance en ese momento".

Además, las importantes operaciones de refinado de Exxon y su presencia en la cuenca del Pérmico tienen el potencial de sobrealimentar los beneficios de cara al futuro.

Según Devin McDermott, analista de acciones de Morgan Stanley (NYSE:MS), los márgenes de refinación se están disparando debido a los bajos niveles de inventario de productos refinados a nivel mundial, justo cuando la demanda de productos —como el combustible para aviones y la gasolina— se está recuperando. Es probable que los márgenes sigan siendo fuertes en el futuro, especialmente si el mundo sigue rechazando las importaciones de productos refinados de Rusia.

Conclusión

Las acciones de XOM pueden parecer una fruta que ya ha madurado tras un potente repunte en los últimos dos años. Pero si su objetivo de inversión es a largo plazo, hay muchas razones para creer que a este repunte aún le queda combustible en el depósito.

***

¿Está buscando su próxima gran idea? InvestingPro+ le ofrece la posibilidad de examinar más de 135.000 acciones y ETF para ver las acciones de más rápido crecimiento o más infravalorados del mundo, con datos, herramientas y conocimientos profesionales.