Los datos de inflación del IPC y el inicio de la temporada de resultados del cuarto trimestre, en el punto de mira

Las acciones de Delta Air Lines son una compra con ganancias optimistas

Las acciones de Macy's sufrirán tras la advertencia de unas ventas navideñas débiles

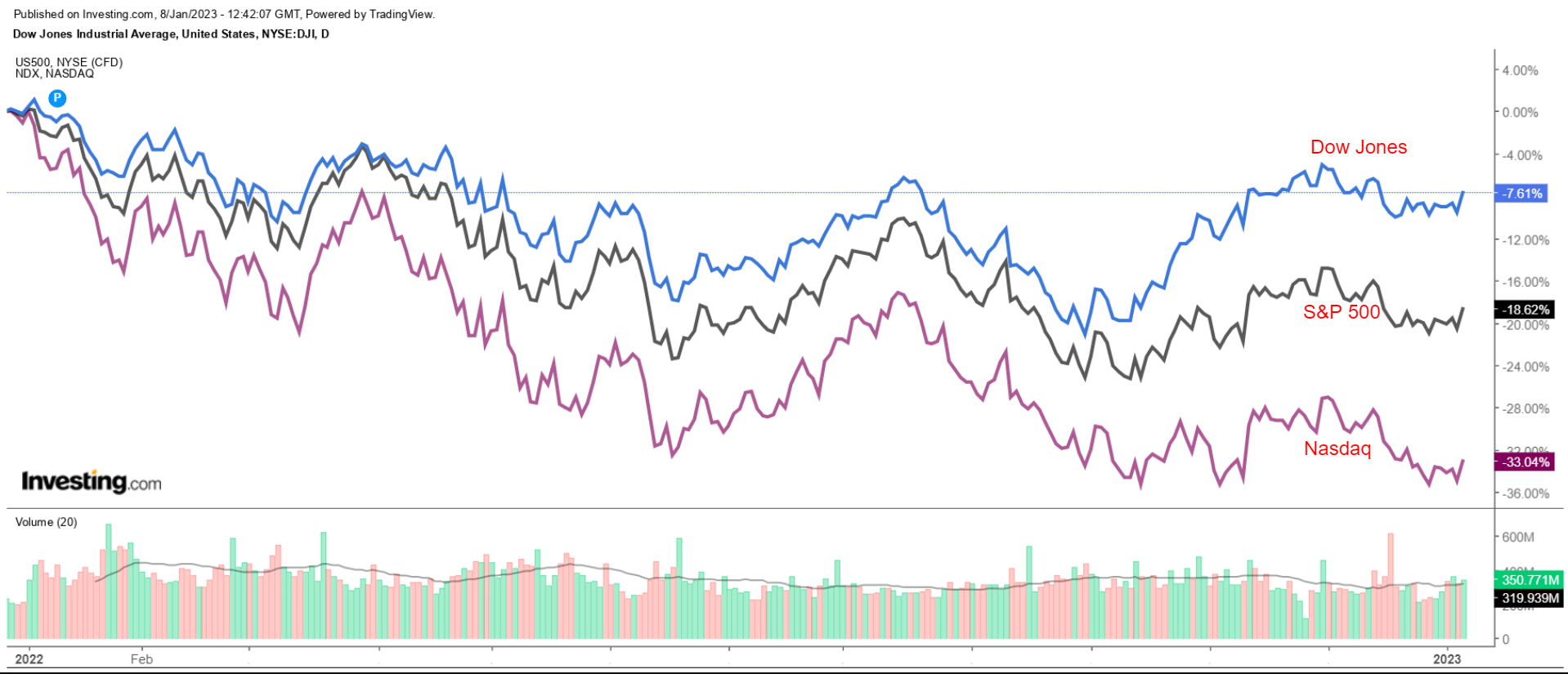

Las acciones de Wall Street se dispararon el viernes, con los principales índices ganando más de un 2%, ya que los inversionistas apuestan a que la Reserva Federal podría no volverse tan agresiva como algunos temían después de que el informe de empleo de diciembre mostrara señales de que la inflación podría estar enfriándose.

En la semana acortada por las vacaciones, el índice Dow Jones Industrial Average subió un 1.5%, mientras que el índice de referencia S&P 500 y el índice tecnológico Nasdaq Composite avanzaron un 1.4% y un 1%, respectivamente, para poner fin a cuatro semanas de descensos.

Fuente: Investing.com

La próxima semana se prevé ajetreada, ya que los inversionistas se preparan para la primera semana completa de operación de 2023.

En el calendario económico, lo más importante será el informe estadounidense del jueves sobre la inflación de los precios al consumo de diciembre, que se prevé que muestre un descenso del IPC anual general hasta el 6.5% desde el aumento del 7.1% registrado en noviembre.

Una lectura del IPC por debajo de lo esperado podría sellar el acuerdo para un cambio a la baja de la Fed a una subida de tasas de 25 puntos base en la reunión de política monetaria del próximo mes.

Mientras tanto, la temporada de resultados comienza oficialmente el viernes con la publicación de los resultados trimestrales de JPMorgan Chase (NYSE:JPM), Bank of America (NYSE:BAC), Citigroup (NYSE:C) y Wells Fargo (NYSE:WFC).

Independientemente de la dirección que tome el mercado, a continuación destacamos una acción que probablemente esté en demanda y otra que podría sufrir más caídas.

Recuerde, sin embargo, que nuestro marco temporal es sólo para la próxima semana.

Acciones para comprar: Delta Air Lines

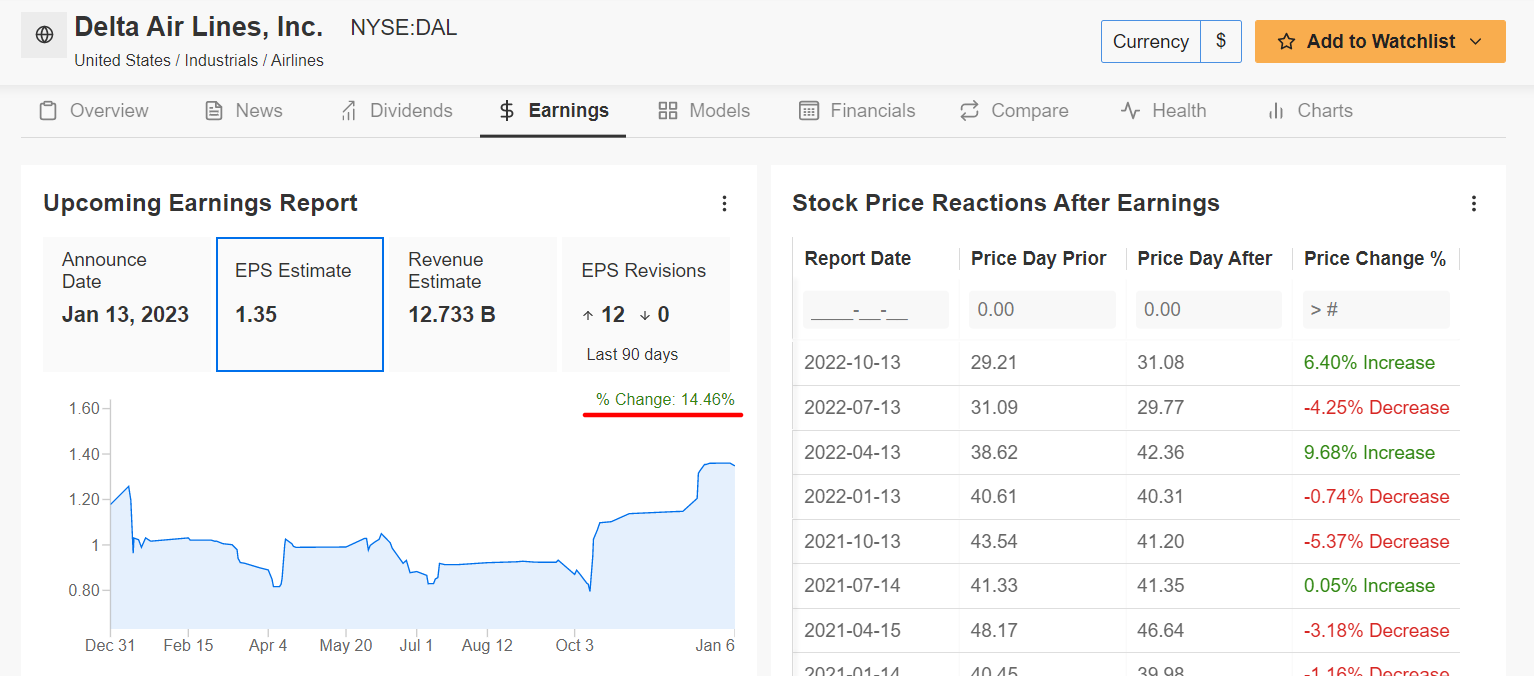

Tras cerrar el viernes en su mejor nivel desde junio, espero que las acciones de Delta Air Lines (NYSE:DAL) sigan subiendo la semana que viene, ya que se prevé que la aerolínea tradicional registre un crecimiento optimista de los beneficios y las ventas cuando presente sus últimos resultados financieros antes de la apertura del viernes 13 de enero.

Según los movimientos en el mercado de opciones, los operadores están valorando una oscilación significativa de alrededor del 5.3% en cualquier dirección para las acciones de DAL tras la actualización de los resultados.

Una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente optimismo antes del informe de Delta, con los analistas elevando sus estimaciones de BPA 12 veces en los últimos 90 días para reflejar un aumento de aproximadamente el 14.5% de sus expectativas iniciales.

Fuente: InvestingPro+

Las estimaciones de consenso prevén que la compañía con sede en Atlanta obtenga en el cuarto trimestre un beneficio por acción de 1.35 dólares, lo que supone un aumento de más del 500% con respecto al beneficio por acción de tan sólo 0.22 dólares del periodo anterior, a medida que la rentabilidad sigue recuperándose de la pandemia Covid-19. Por otra parte, se prevé que los ingresos se aceleren a un ritmo más rápido que en el trimestre anterior. Mientras tanto, se prevé que los ingresos se aceleren un 34.4% interanual, hasta 12,730 millones de dólares, en medio de la continua mejora de la demanda de viajes aéreos.

En mi opinión, los resultados de Delta superarán con creces las expectativas gracias a la sólida demanda interna tanto de viajes de ocio como de negocios, al tiempo que se beneficiará del aumento del tráfico internacional después de que la compañía reabriera rutas a destinos clave en Europa y China.

En consecuencia, creo que la dirección de Delta ofrecerá unas sólidas previsiones de ventas para los tres primeros meses del nuevo año, ya que la compañía sigue estando bien situada para prosperar a pesar de un difícil contexto de subida de las tasas de interés, elevada inflación y ralentización del crecimiento económico.

En mi opinión, la compañía -que fue nombrada la aerolínea más puntual de Norteamérica para 2022- será la principal beneficiada de la debacle en torno a los retrasos en los vuelos de Southwest (NYSE:LUV) durante la tormenta de nieve de las Navidades de 2022 debido a la reputación de Delta de mayor fiabilidad durante las horas punta de los viajes.

Fuente: Investing.com

Las acciones de DAL terminaron a 36.03 dólares el viernes, su cierre más alto desde el 9 de junio de 2022. En los niveles actuales, Delta tiene una capitalización de mercado de más de 23,000 millones de dólares, lo que le otorga el estatus de la compañía aérea más valiosa del mundo.

Las acciones, que han rebotado desde sus mínimos de octubre junto con los principales índices bursátiles, se dispararon un 9.6% en la primera semana bursátil de 2023 tras sufrir una pérdida anual del 15.9% en 2022.

Acciones a la baja: Macy's

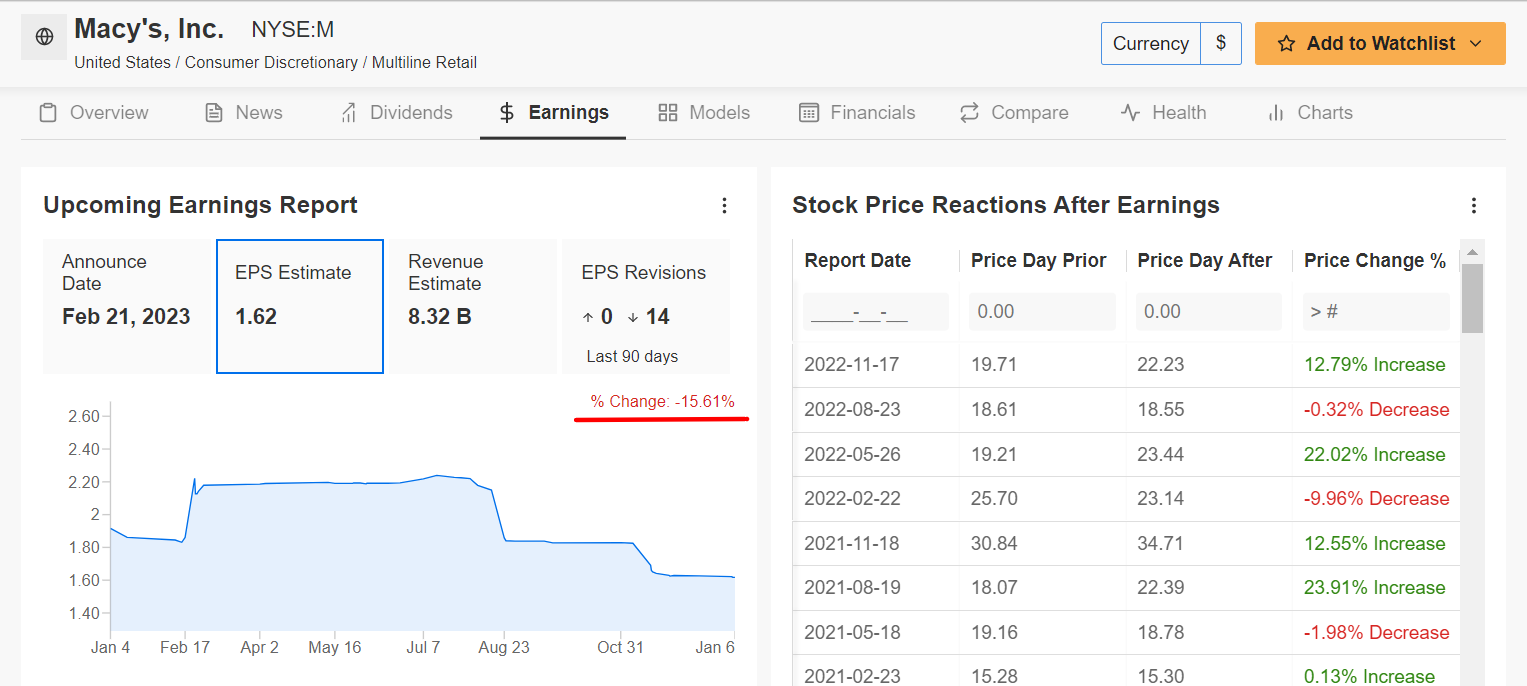

Anticipo que las acciones de Macy's (NYSE:M) sufrirán una semana complicada a medida que los inversionistas reaccionen a los nuevos acontecimientos negativos que afectan a la mayor cadena de grandes almacenes del mundo.

Macy's advirtió el viernes de que espera que las ventas del cuarto trimestre se sitúen en el extremo inferior de sus previsiones, culpando a una calma más profunda de lo esperado en las compras durante las semanas no festivas entre el Viernes Negro (Black Friday) y Navidad.

El minorista también advirtió de que el gasto de los consumidores seguiría bajo presión en 2023, especialmente en el primer semestre.

Ahora se espera que las ventas netas de Macy's para el trimestre navideño se sitúen en el extremo inferior o medio de su rango previamente publicado de entre 8,160 y 8,400 millones de dólares.

Como muchos otros grandes nombres del comercio minorista estadounidense, Macy's ha estado luchando debido a una combinación de varios vientos en contra macroeconómicos y fundamentales, como la subida de los tipos de interés, las crecientes presiones inflacionistas, la ralentización del crecimiento y los persistentes problemas de inventario y de la cadena de suministro.

Fuente: InvestingPro+

Está previsto que Macy's presente sus resultados financieros del cuarto trimestre antes de la apertura del mercado estadounidense, el martes 21 de febrero.

El consenso prevé un beneficio por acción de 1.62 dólares, lo que supone una caída del 33.9% respecto al beneficio por acción de 2.45 dólares del mismo periodo del año anterior, debido al impacto negativo del aumento de los gastos de explotación, la mayor presión sobre los costos y el descenso de los márgenes operativos.

De cara al informe, las estimaciones del BPA se han revisado a la baja 14 veces en los últimos 90 días, lo que supone una caída del -15.6% respecto a las expectativas iniciales.

Por su parte, se prevé que los ingresos disminuyan un 4.1% interanual, hasta 8,320 millones de dólares, debido a que los compradores recortan el gasto en artículos de moda de lujo en el actual entorno inflacionista, que está provocando una reducción de la renta disponible.

Fuente: Investing.com

Las acciones de M cerraron la sesión del viernes a 22.13 dólares, lo que supone para la empresa neoyorquina una valoración de mercado de 6,000 millones de dólares. Las acciones subieron aproximadamente un 7.2% para comenzar 2023 después de caer un 21.1% el año pasado.

Divulgación: En el momento de escribir este artículo, estoy corto en el S&P 500 y Nasdaq 100 a través de ProShares Short S&P 500 ETF (NYSE:SH) y ProShares Short QQQ ETF (NYSE:PSQ). Mantengo posiciones largas en el ETF SPDR del sector energético (NYSE:XLE) y en el ETF SPDR del sector sanitario (NYSE:XLV).

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

***

El mercado actual hace más difícil que nunca tomar las decisiones correctas. Piense en los retos:

Inflación

Agitación geopolítica

Tecnologías disruptivas

Subidas de las tasas de interés

Para hacerles frente, necesita buenos datos, herramientas eficaces para clasificar los datos y una visión de lo que todo ello significa. Hay que eliminar las emociones de la inversión y centrarse en los fundamentos.

Para eso existe InvestingPro+, con todos los datos y herramientas profesionales que necesita para tomar mejores decisiones de inversión.

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversionistas no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Abra nuestras carteras verificadas y descubra oportunidades de gran potencial.

Sólo en 2024, la inteligencia artificial de ProPicks IA identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con carteras adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones de mediana capitalización, puede explorar diversas estrategias para mejorar sus rentabilidades.