Semana de signo mixto en los mercados en la que sólo ha cerrado en verde el Ibex +1,21% y el Ftse +1,75%. El resto de las principales plazas cerraron con pérdidas como el Dax -1,13%, el Cac -2,04%, el FTSE MIB -1,37%, el Euro Stoxx 50 -1,54%, el S& P500 -1,27%, el Dow Jones -0,28% y el Nasdaq -3,86%.

Los mejores valores del Ibex 35 en la semana fueron Solaria (MC:SLRS) +10,30%, Acciona (MC:ANA) +9,22%, Iberdrola (MC:IBE) +9,09%, Naturgy (MC:NTGY) +8,86%, Repsol (MC:REP) +7,41%. Los peores fueron Acerinox (MC:ACX) -6,93%, Meliá (MC:MEL) -6,69%, ArcelorMittal (MC:MTS) -5,06%, IAG (MC:ICAG) -5,02%, Cie Automotive (MC:CIEA) -4,98%.

El ranking en lo que llevamos de 2022 está de la siguiente manera:

- Ftse británico +3,86%

- Ibex español -1,23%

- Dow Jones -4,45%

- S&P 500 -5,83%

- Nikkei japonés -6,27%

- Cac francés -8,46%

- Mib italiano -9,24%

- Dax alemán -10,08%

- Eurostoxx -10,24%

- Nasdaq -12,36%

- CSI chino -14,36%

Sentimiento de los inversores (AAII)

* Sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses) se encuentra en el 24,7%, por debajo de la media histórica del 38%.

* Sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses) aumentó hasta el 41,4% y sigue por encima de su media histórica del 30,5%.

La esencia de abril

Seguimos dentro del mes de abril que históricamente hablando es el mejor mes del año para el S&P 500 desde 1950, aunque en realidad es durante las tres primeras semanas cuando se produce lo mejor. Rentabilidades pasadas no aseguran rentabilidades futuras, pero lo dejo ahí como dato estadístico y anecdótico.

Llegan los resultados de la banca

Llega el turno de los resultados de los grandes bancos de Estados Unidos y se espera que registren una caída significativa de sus beneficios del primer trimestre respecto al mismo trimestre del año anterior. JPMorgan (NYSE:JPM) presenta sus resultados el miércoles, el jueves es el turno de Citigroup (NYSE:C), Wells Fargo (NYSE:WFC), Goldman Sachs (NYSE:GS) y Morgan Stanley (NYSE:MS). Bank of America (NYSE:BAC) lo hará el siguiente lunes.

La volatilidad del Nasdaq

La volatilidad que lleva el índice tecnológico Nasdaq este año es más elevada de lo habitual, en eso estamos todos de acuerdo, basta ver que en las últimas 50 sesiones el movimiento medio diario ha sido de un 1,76% bien al alza o bien a la baja. Claro, si lo comparamos con el año pasado vemos que sólo en 37 sesiones el índice se movió en esos números.

Pero aun así, no es un récord, ha habido otros periodos con un mayor movimiento. Por ejemplo, si miramos desde el año 2000 (para no irnos demasiado tiempo atrás) tenemos que en el 2020 hubo un periodo de 50 sesiones con un movimiento medio diario del 3%, o en octubre de 2011 el movimiento medio fue de un 2%. Con la crisis de 2008 nos fuimos a casi un 4% y con el estallido de la burbuja de las puntocom a un 3%.

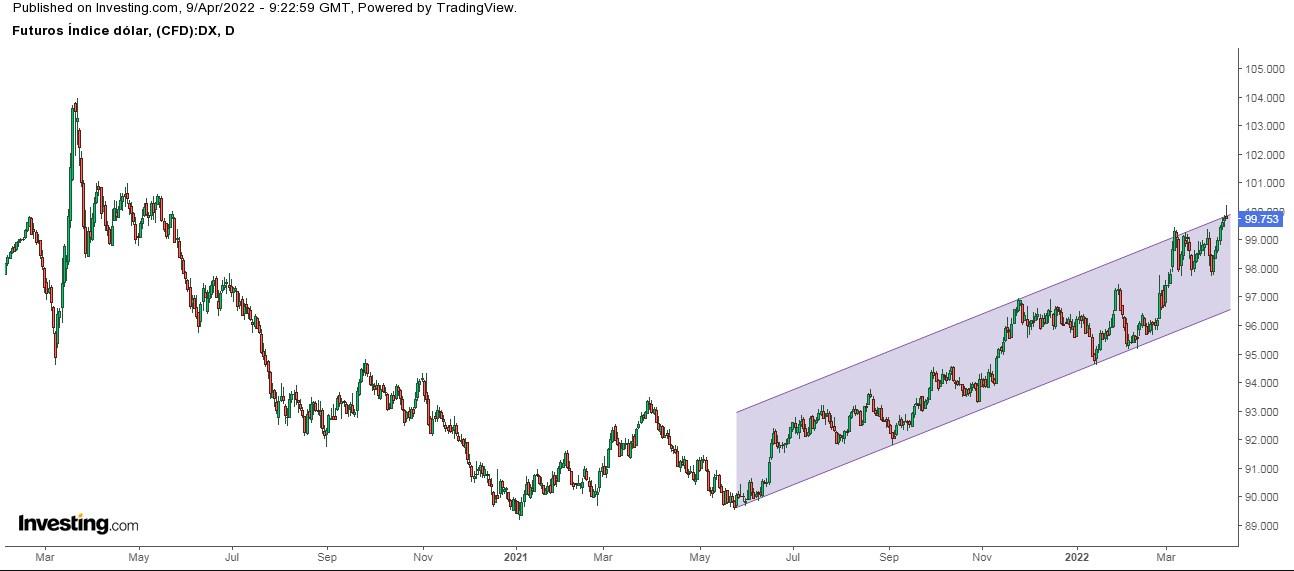

Cara y cruz en las divisas

El índice del dólar marcó nuevos máximos de 2022 hasta niveles de julio de 2020 y subió frente a la mayoría de sus pares, por ejemplo la libra esterlina cayó por debajo de 1,30 dólares por primera vez desde noviembre de 2020.

El billete verde se está viendo favorecido por las expectativas de un mayor endurecimiento de la política monetaria de la Reserva Federal y por su carácter de activo refugio en momentos de incertidumbre como el ocasionado a raíz de la guerra en Ucrania.

Por su parte, el yen japonés se debilitó (sube USD/JPY/) volviendo a su nivel más bajo en casi 7 años y depreciándose por quinta semana consecutiva tras el compromiso del Banco de Japón de mantener las políticas “ultrablandas”.

El Banco de la Reserva de Nueva Zelanda se reúne esta semana, concretamente el miércoles, y se espera que suba los tipos de interés en 25 puntos, aunque se especula con una subida mayor de medio punto. Recientemente subió tipos al 1% y dijo estar dispuesto a incrementos mayores si fuera necesario en los próximos trimestres.

Mercados fuertes

En la semana el índice de energía nuclear ha marcado nuevos máximos históricos, al igual que la Bolsa de Noruega, la de Kuwait y la de Bahrain. La Bolsa de Portugal en máximos de 7 años y la de Arabia Saudí en máximos de 16 años. El índice de energía solar en máximos de 12 semanas y Los futuros del uranio en el nivel más alto desde la catástrofe de Fukushima en 2011.

Acciones valor 'vs' acciones crecimiento

El índice Russell 1000 Growth ha perdido más del -11% en lo que va de año. Si vemos los últimos 10 años, este índice ha subido un +320% frente al +145% de su homólogo.

Ya que seguimos con el tema de la inversión de la curva de rendimiento, hay un dato significativo: en los últimos 42 años los valores de crecimiento se comportan mejor que los de valor en los seis meses siguientes a la inversión de la curva de rendimiento, concretamente un +6,4% frente a un +4,4%. Y con recesiones económicas los valores de crecimiento caen una media de -0,6% mientras que los de valor un -6,8%.

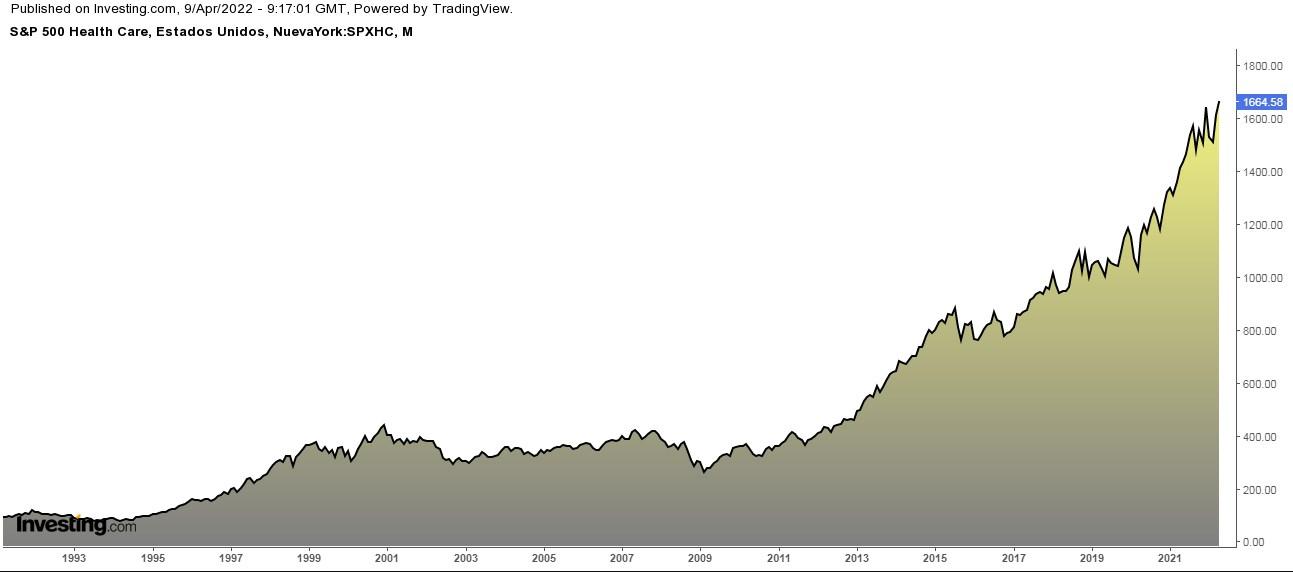

El récord del sector salud

El sector sanitario ha sido el que ha tenido un mejor comportamiento dentro del S&P 500 en el último mes, de hecho durante la semana marcó nuevos máximos históricos.

Concretamente, el índice S&P 500 Health Care ha subido un +3,4% en la semana y un +12% en los últimos 30 días. En lo referente a compañías, las farmacéuticas AbbVie (NYSE:ABBV), Pfizer (NYSE:PFE), Eli Lilly (NYSE:LLY) y la mayor aseguradora sanitaria de Estados Unidos UnitedHealth (NYSE:UNH) ganaron más de un +6% durante la semana y salvo Pfizer, también alcanzaron máximos históricos.