Esta semana, hay dos oportunidades más de escuchar a Jay Powell, ya que está programado que hable en una conferencia del Banco Central Europeo el 28 de junio junto con Lagarde, Bailey y Ueda a las 9:30 AM ET. Además, Powell pronunciará otro discurso el 29 de junio en una conferencia del Banco de España a las 2:30 AM ET. Parece que, a pesar de haber oído hablar mucho de él la semana pasada, es poco probable que su mensaje cambie significativamente.

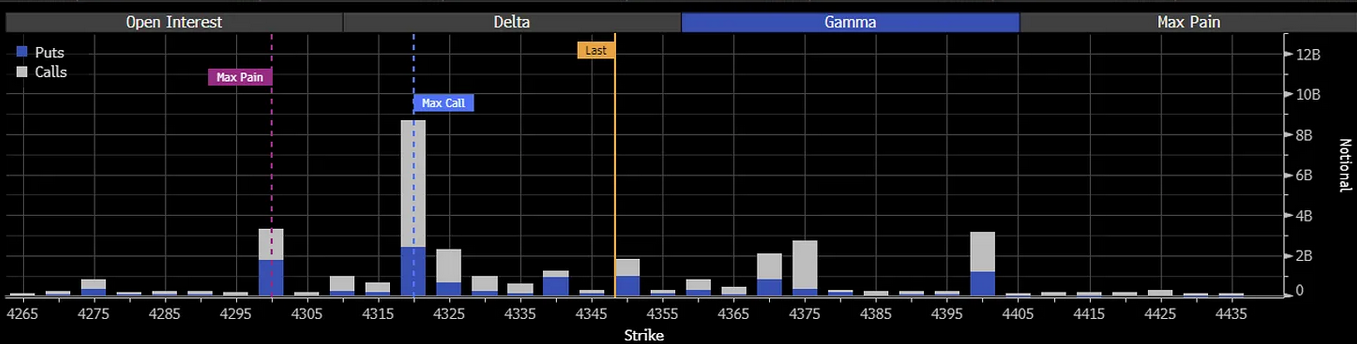

Dado que también es el final del trimestre, todos los rumores girarán en torno a la operación de collar de opciones de JP Morgan (NYSE:JPM) del 30 de junio. El nivel crítico de importancia para la operación de collar parece ser 4,320, como se muestra en el siguiente gráfico. Este nivel tiene una gamma de compra significativa, y podría actuar como un nivel de soporte o resistencia a medida que se acerca el final de la semana.

Un nivel importante a tener en cuenta para los futuros del S&P 500 es la región de los 4,330. Este nivel actúa como un nivel de soporte que puede ayudar a mantener la tendencia alcista. Este nivel actúa como soporte originado en los máximos alcanzados en agosto de 2022. El comportamiento de esta semana proporcionará información valiosa sobre la fortaleza del sentimiento alcista que impulsa el rally actual.

Si el soporte de 4,330 permanece intacto, podría sugerir un margen adicional para que el S&P 500 continúe subiendo. Sin embargo, si este nivel de soporte se rompe, podría indicar que el repunte no ha sido más que una engañosa trampa alcista y podría provocar nuevas pérdidas en el mercado. El seguimiento de la evolución de los precios en torno a este nivel proporcionará pistas importantes sobre la dirección del mercado a corto plazo.

Además, hay indicios de que el ciclo temporal sigue en juego, y un patrón de triángulo descendente sugiere la posibilidad de precios más bajos en el futuro.

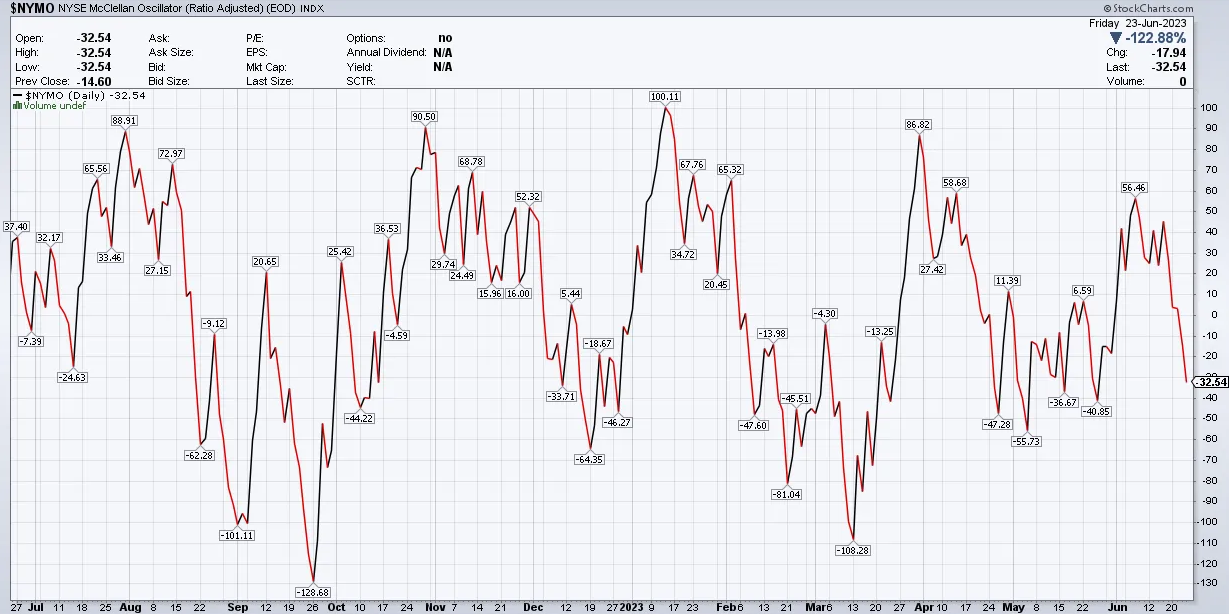

El Oscilador McClellan de la Bolsa de Nueva York, que se volvió negativo el viernes, está indicando una posible falta de convicción en el repunte actual. Este indicador refleja un debilitamiento de la amplitud en la Bolsa de Nueva York, lo que sugiere que la participación y la fuerza del repunte del mercado pueden estar en entredicho.

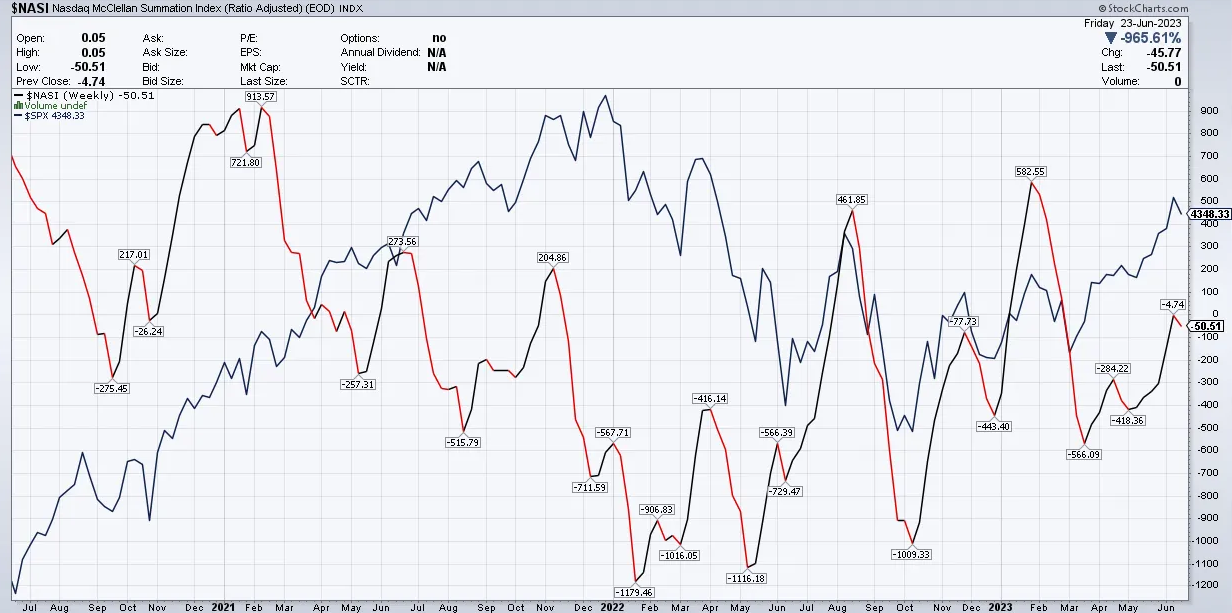

Además, el NYSE Summation Index ha experimentado un giro a la baja esta semana. Cuando el índice sumatorio gira a la baja, suele indicar un punto de inflexión significativo para las acciones. El comportamiento reciente del índice sugiere un débil repunte, ya que cada máximo posterior desde febrero ha sido inferior al máximo anterior del oscilador y una divergencia del índice S&P 500. Este patrón sugiere una fuerza decreciente y una vulnerabilidad potencial en el mercado.

Las similitudes en los patrones gráficos del Nasdaq 100 y del índice sumatorio del Nasdaq, que indican una débil amplitud, apoyan aún más la noción de que el rally actual puede carecer de sustancia. El hecho de que el índice sumatorio apenas lograra cruzar por encima de 0 sugiere marginalmente un repunte notablemente débil. En conjunto, estas observaciones indican que el impulso alcista del mercado puede ser tenue y potencialmente insostenible.

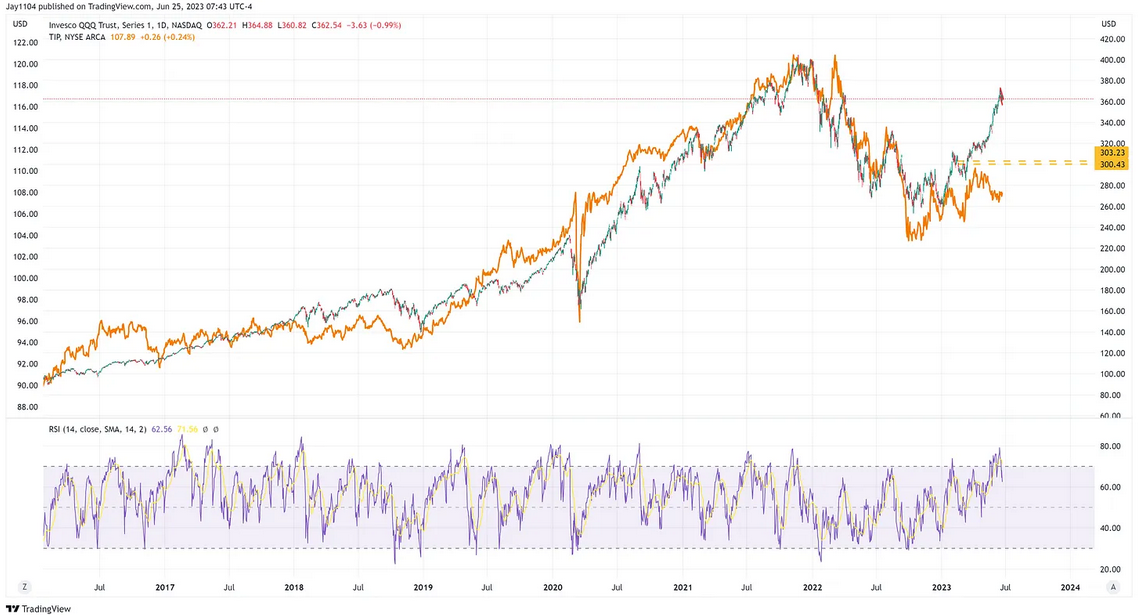

Cabe señalar que el Invesco QQQ Trust (NASDAQ:QQQ) (NASDAQ-100 ETF) ha mostrado recientemente una desviación significativa con respecto al iShares TIPS Bond ETF (NYSE:TIP) (valores del Tesoro protegidos contra la inflación). Históricamente, estos dos ETFs han mostrado una correlación relativamente estrecha. La creciente diferencia entre ellos sugiere que el NASDAQ puede estar experimentando un estado de sobrevaloración en comparación con el TIP ETF. Esta divergencia podría indicar una posible disparidad en las percepciones del mercado.

Actualmente, hay indicios de que la tasa del bono estadounidense a 10 años podría inclinarse al alza, como sugiere la presencia de un patrón de continuación de taza y asa. Si supera el nivel del 3.9%, podría aumentar hasta aproximadamente el 4.1%.

Del mismo modo, se puede observar un patrón similar en la tasa a 30 años, lo que indica un posible movimiento al alza. Si la tasa a 30 años supera el umbral del 4%, podría impulsar la tasa hacia sus máximos anteriores. Esto sugiere la posibilidad de un aumento significativo de la tasa a 30 años.

Recientemente, se ha producido una caída de los bancos regionales, como demuestra el descenso del ETF de banca regional (NYSE:KRE). El ETF ha caído por debajo de una línea de tendencia bajista rota, lo que indica que el movimiento alcista anterior puede haber sido una falsa ruptura.

Si este resulta ser el caso y el movimiento fue de hecho un falso movimiento al alza, no sería sorprendente ver el ETF poner a prueba sus mínimos anteriores. Esto sugiere una posible continuación de la tendencia bajista en los bancos regionales, y los inversores deben vigilar de cerca la acción del precio para evaluar si el ETF confirma este escenario bajista.

Por otra parte, el ETF de biotecnología (NYSE:XBI) rompió recientemente por debajo de una línea de tendencia alcista vigente desde los mínimos de marzo. Se sabe que los valores biotecnológicos son muy sensibles a las variaciones de las tasas de interés, por lo que no es de extrañar que el XBI siga bajando, sobre todo porque las tasas de interés han estado subiendo.

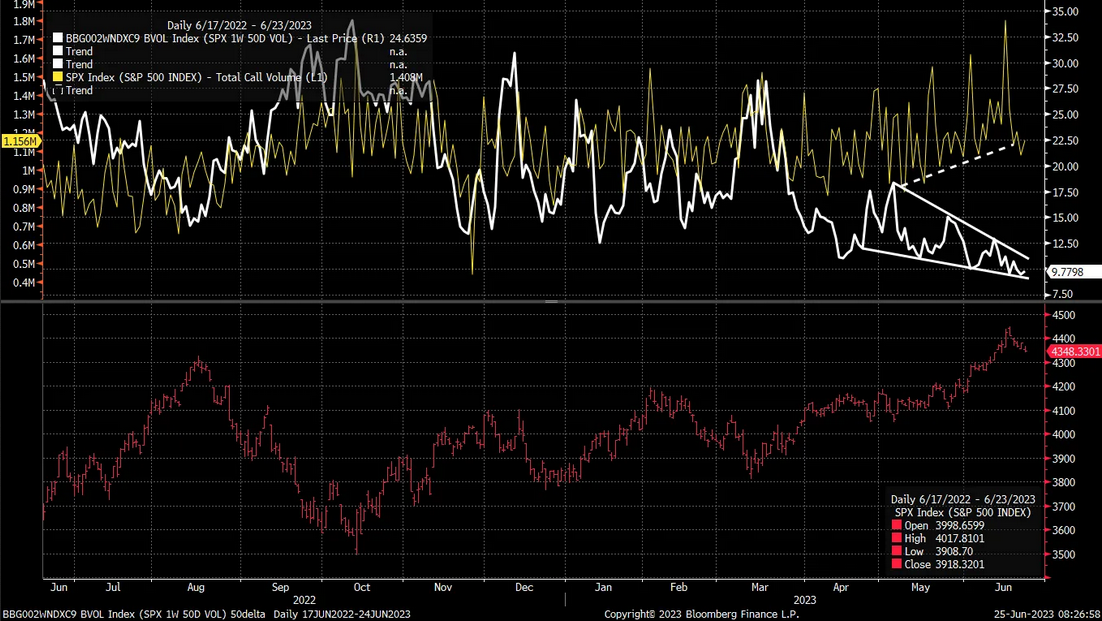

La caída del VIX y de la volatilidad implícita ha incrementado significativamente las acciones en las últimas semanas. Sin embargo, parece que esta tendencia se acerca a su fin. La volatilidad implícita de la opción 50 delta a 1 semana del S&P 500 ha experimentado un notable descenso. Este descenso de la volatilidad implícita ha sido un importante impulsor del volumen diario de opciones de compra en el S&P 500. El gráfico indica que la volatilidad implícita está empezando a mostrar signos de haber tocado fondo y, si empieza a subir de nuevo, es probable que provoque un descenso significativo del volumen de opciones de compra.

El VIX ha experimentado un descenso sustancial y ha entrado en un periodo de compresión, como muestra el gráfico. Cabe señalar que, según el análisis del gráfico, se prevé que esta compresión alcance su límite el viernes. Teniendo en cuenta el importante descenso que ya se ha producido, es poco probable que el VIX tenga mucho margen de caída. En su lugar, yo esperaría una ruptura al alza en el VIX.

Que tengan una buena semana.