Semana en la que ha predominado el rojo en la mayoría de las Bolsas. El Ibex 35 cae un -0,60%, el FTSE 100 un -1,56%, el Dax -2,65%, el Euro Stoxx 50 -1,95%, el Cac -2,17%, el FTSE MIB +0,07%, el Nikkei -2,29%, el CSI -1,94%, el S&P 500 -4,77%, el Dow Jones -4,13% y el Nasdaq -5,48%.

Los mejores valores de la semana del Ibex fueron CaixaBank (BME:CABK) +6,07%, Bankinter (BME:BKT) +4,97%, Inditex (BME:ITX) +4,56%, Santander (BME:SAN) +4,56%, Mapfre (BME:MAP) +3,93%. Los peores fueron Repsol (BME:REP) -8,77%, Cellnex (BME:CLNX) -8,34%, Naturgy (BME:NTGY) -7,01%, Grifols (BME:GRLS) -5,73% e IAG (BME:ICAG) -4,98%.

El ranking de las Bolsas en lo que llevamos de año va de la siguiente manera:

- Ftse británico -2%

- Nikkei japonés -4,25%

- Ibex español -8,37%

- Cac francés -15,04%

- Dow Jones -15,18%

- Eurostoxx 50 -18,57%

- S&P 500 -18,73%

- Mib italiano -19,15%

- Dax alemán -19,79%

- CSI chino -20,40%

- Nasdaq -26,82%

Sentimiento de los inversores (AAII)

* El sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses) sigue por debajo de su media histórica del 38% por 43ª semana consecutiva.

* El sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses) sigue por encima de su media histórica del 30,5% por 42ª vez en las últimas 43 semanas

El 6º peor comienzo histórico: ¿Qué nos dice la historia?

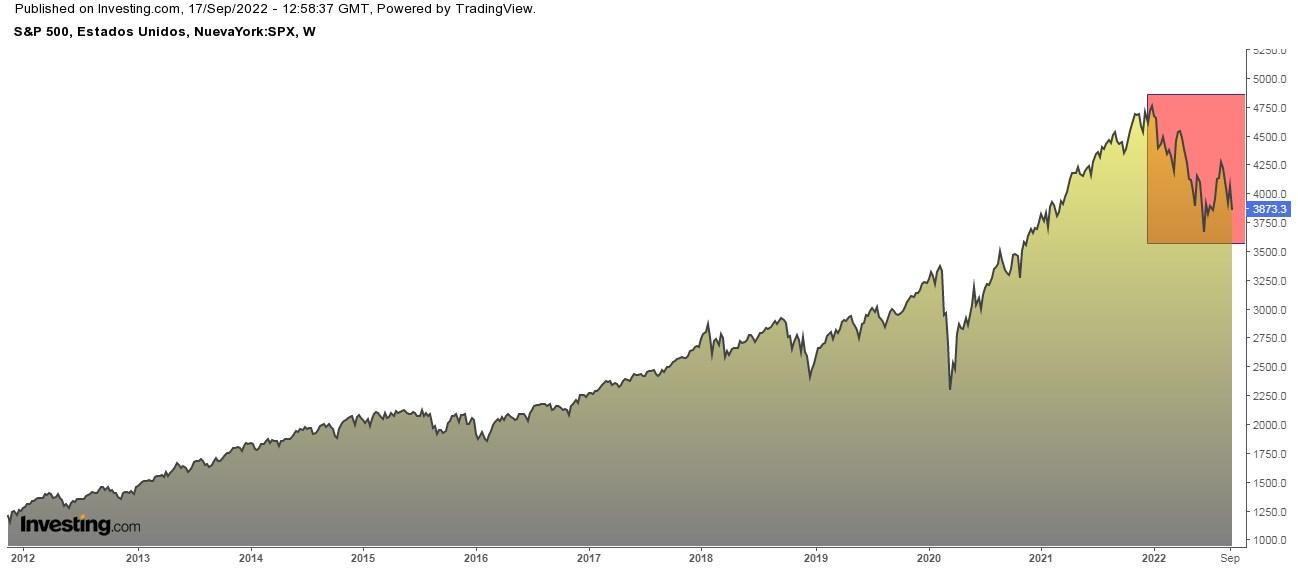

S&P 500

Los mercados continúan con el año difícil. De hecho, si cogemos el S&P 500 desde el año 1928 hasta el 2022 y miramos los primeros 178 días de negociación bursátil (que es lo que llevamos en 2022), podemos ver que nos encontramos en el 5º peor comienzo de su historia.

Veamos el ranking, cómo se comportaron el resto del año y el año en su conjunto:

- Año 1974 (-33,2%): resto del año +5,2%, año completo -29,7%

- Año 2001 (-25,4%): resto del año +16,6%, año completo -13%

- Año 2002 (-22,4%): resto del año -1,3%, año completo -23,4%

- Año 1931 (-21,1%): resto del año -32,9%, año completo -47,1%

- Año 2008 (-18,8%): resto del año -25,3%, año completo -39,3%

- Año 2022 (-18,7%): resto del año ¿?, año completo ¿?

¿Batiremos el récord histórico de los viernes?

El S&P 500 lleva ya 12 caídas de un -1% o más los viernes. Si nos vamos 70 años atrás, que es el tiempo que lleva en vigor la semana de 5 días de negociación bursátil, tenemos que únicamente ha habido 5 años con un número mayor de viernes con desplome del -1% o más. Esos años son 1974, 2000, 2001, 2002 y 2008 y tienen en común que no fueron buenos ejercicios para la Bolsa.

Aun nos queda un buen número de viernes por delante hasta finalizar el año, de manera que podemos ver un nuevo récord, más que nada porque en 2001 fueron 12 viernes, en 2002 fueron 13 viernes, en el 2000 fueron 14, en 1974 y en 2008 fueron 14 viernes. Ahora llevamos 12 viernes y nos quedan aun por delante 15 viernes más, por lo que no es difícil.

Algunas acciones quedaron señaladas

Los fondos de inversión en renta variable europea han visto salida de dinero esta semana por importe de 2.300 millones.

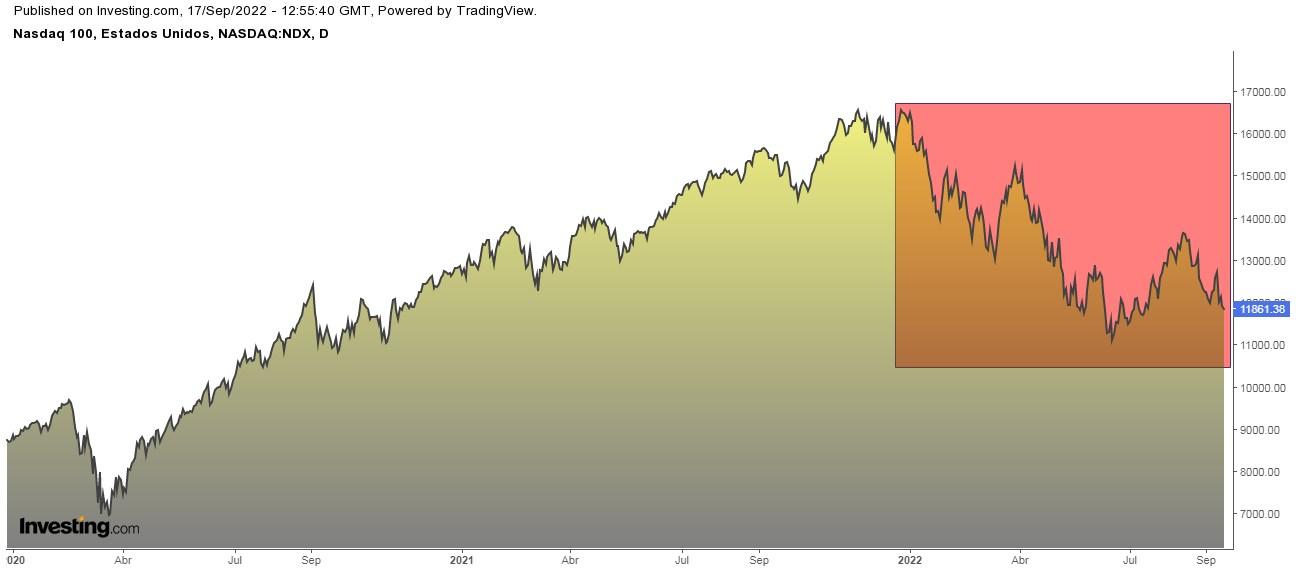

Nasdaq 100

Pero es el Nasdaq 100 con un desplome semanal del -5,8% (su peor registro de una semana desde el mes de enero) el que está saliendo peor parado este año por el endurecimiento de la política monetaria de la Reserva Federal intensificando el ritmo de subida de los tipos de interés. Se trata de la 3ª caída semanal superior al -4% desde que finalizó el rebote del verano a mediados de agosto.

Algunas compañías merecen una mención aparte. Por ejemplo Meta (NASDAQ:META) que ha tocado mínimos desde principios de 2019 tras caer un -14% en la semana. Por su parte, Nvidia (NASDAQ:NVDA) está en el punto más bajo en año y medio después de una caída del -8%. Y FedEx (NYSE:FDX) cae un -20% en lo que es su peor caída diaria desde su debut en Bolsa en 1978(su anterior récord era de un -16% el famoso Lunes Negro del 19 de octubre de 1987).

Además, 9 compañías del Nasdaq 100 marcaron el viernes nuevos mínimos, como por ejemplo Alphabet (NASDAQ:GOOGL), Intel (NASDAQ:INTC) y Zoom Video Communications Inc (NASDAQ:ZM).

Todas las miradas estarán puestas en la cita de la Fed de esta semana y cuánto subirán los tipos de interés. Todo apunta a que será un nuevo movimiento de 75 puntos básicos, aunque los futuros de fondos monetarios ya le empezaban a dar un 22% de probabilidades al hecho de ver subidas de 100 puntos básicos.

La curva invertida de los rendimientos

El rendimiento del bonos de Estados Unidos 2 años seguramente siga al alza los próximos meses, y esto incrementaría la curva invertida con el rendimiento de los bonos a 10 años, un curva invertida de tal calado que no se veía una igual desde la década de los años 80.

En Wall Street ya hablan de que los rendimientos a dos años podrían subir al 4%-4,5%, mientras que los de 10 años caerían hasta el 3%.

Se produce una curva de rendimiento invertida cuando el rendimiento de los bonos de corto plazo es mayor que el rendimiento de los bonos de plazo mayor. Lo normal es que sea al contrario y un bono cuanto mayor sea su plazo, ofrezca un mayor rendimiento que un bono de plazo más bajo, ya que cuanto más tiempo, más riesgo existe de que suceda algo negativo.

Una curva de rendimiento invertida no impidió al S&P 500 continuar subiendo siempre, menos en una ocasión, en el año 1973.

Históricamente hablando el índice continuó su tendencia alcista durante los 11 meses posteriores subiendo de media un +8% en ese periodo.

Aquí puedes ver todo lo que hay que saber sobre el fenómeno de la curva invertida de rendimiento.

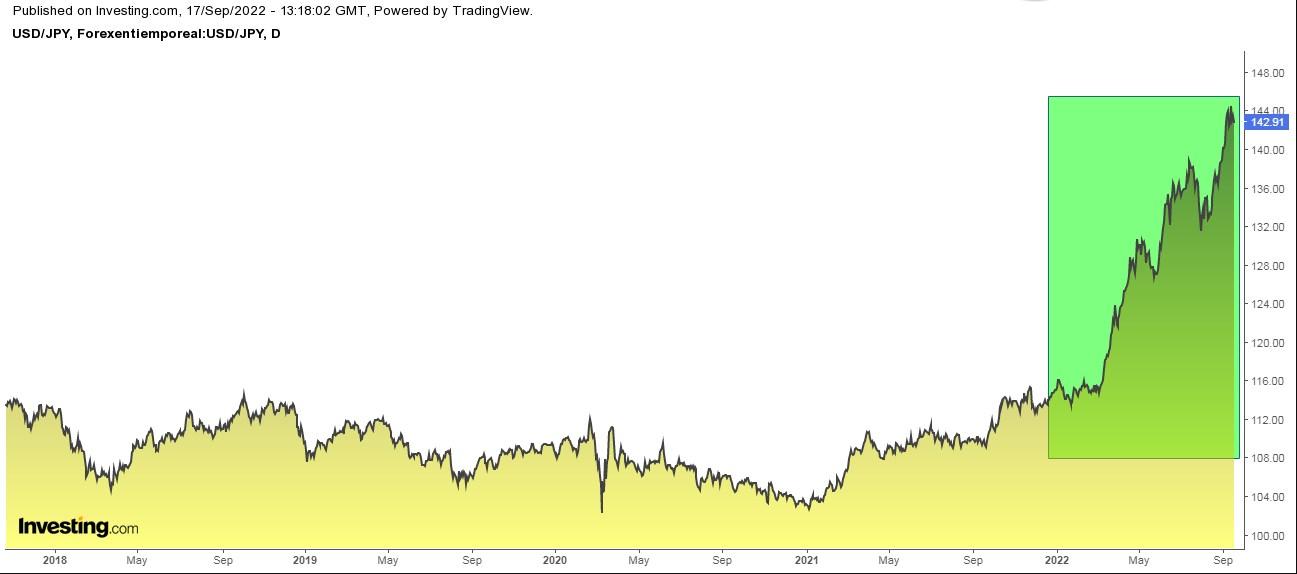

Pocos le pueden toser al dólar

El yen continúa muy débil frente al dólar (subidas en usd/jpy) y cae al nivel más bajo en 24 años. La fuerte brecha entre la estrategia de la Fed y del BoJ es una de las razones.

Se habla de intervención en el yen como antaño, pero hay que recordar que en aquella ocasión contó con la ayuda de EE.UU. En esta ocasión, al igual que en el pasado, Japón por sí solo no podría hacer mucho.

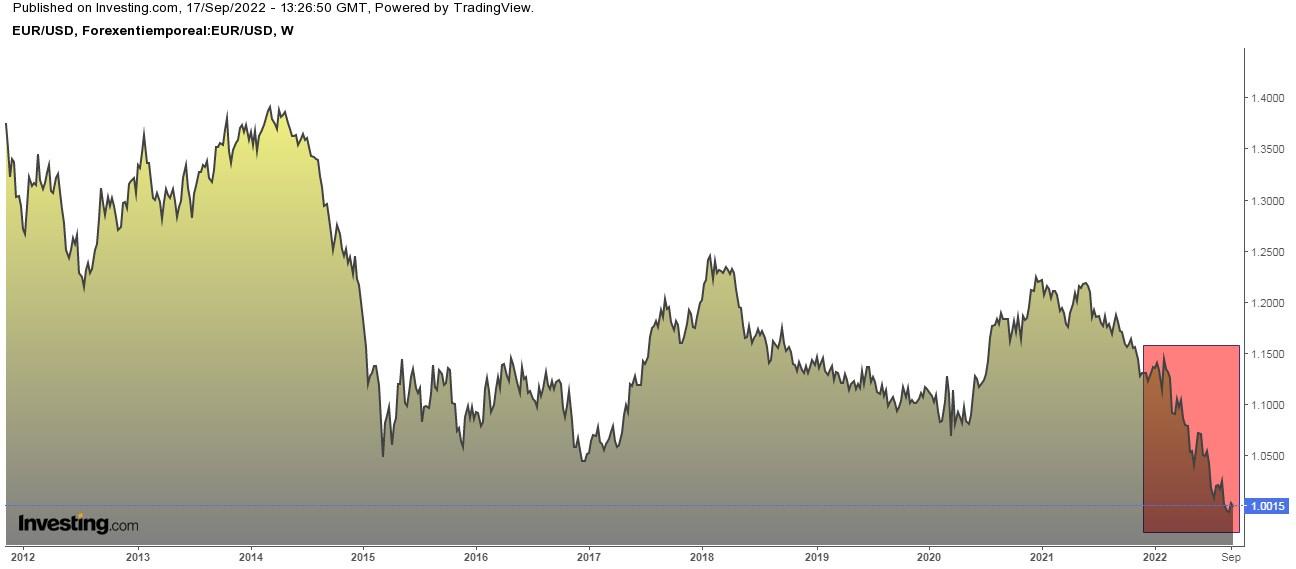

El euro sigue débil, El ritmo de subidas de tipos sigue siendo más intenso en la Reserva Federal que en el Banco Central Europeo, y las perspectivas económicas son peores para el Viejo Continente por el impacto de la crisis energética, en contraste con una mayor independencia energética de Estados Unidos.

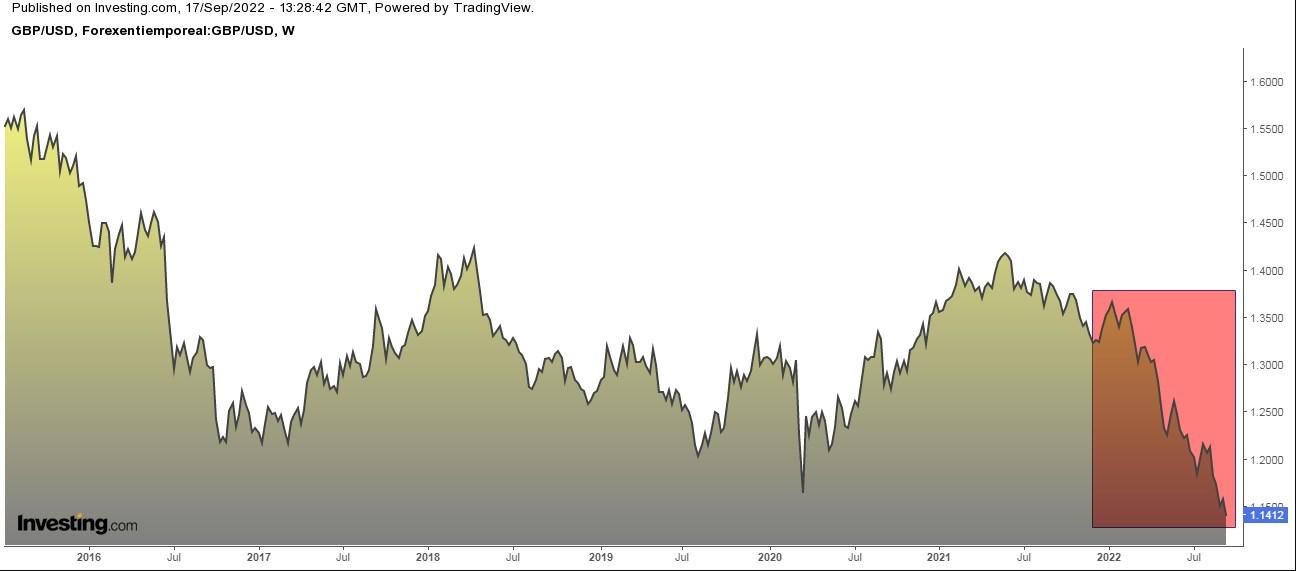

La libra esterlina cayó a mínimos frente al billete verde no visto en los últimos 37 años. En lo que va de año se deja un -16%.

El dólar australiano también ha sucumbido y está en tendencia bajista y acercándose a los mínimos del 2020.

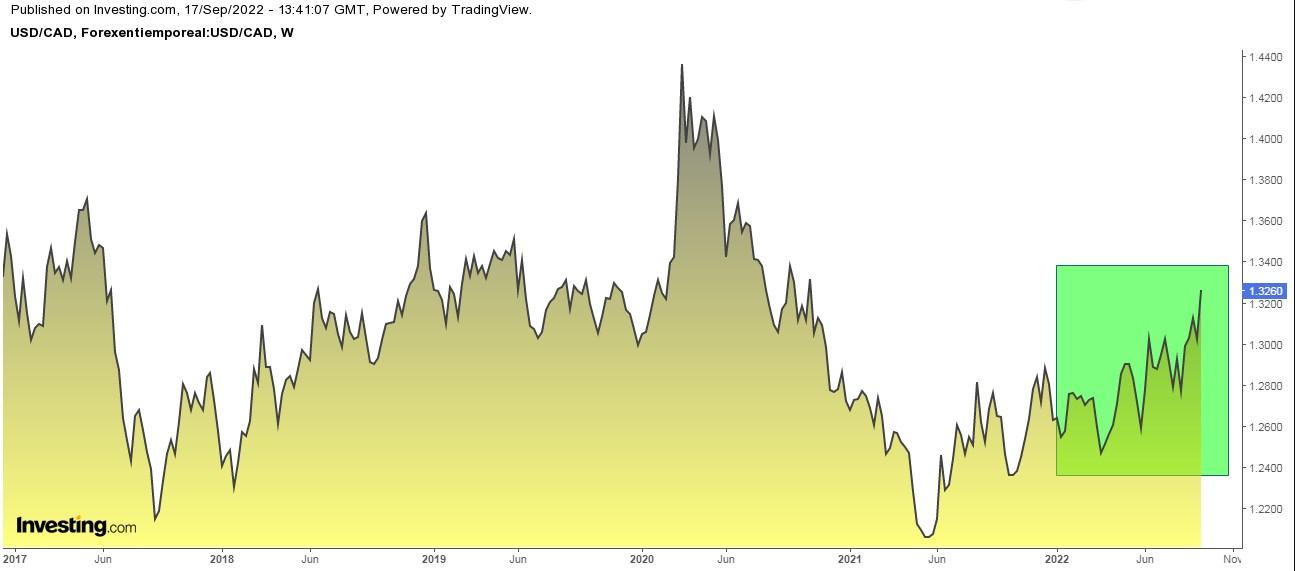

La divisa canadiense también se deprecia frente al billete verde (subidas en Usd/Cad) y alcanzó su nivel más débil en casi dos años.

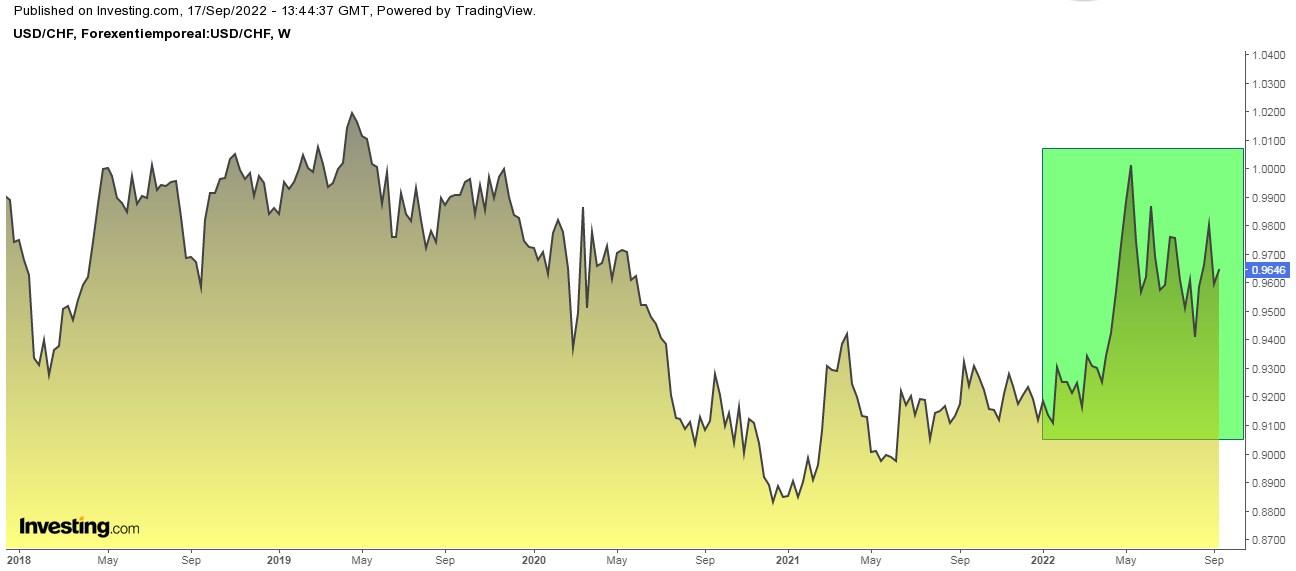

El franco suizo se deprecia frente al dólar (subidas en Usd/Chf) y aunque desde mayo recuperó un poco de terreno, el escenario no cambiará.