El ranking de las Bolsas en lo que llevamos de 2022 va de la siguiente manera (actualizado al cierre de la semana):

- FTSE 100 británico +1,58%

- Nikkei japonés -0,85%

- Ibex español -3,60%

- Dow Jones -7,09%

- Cac francés -8,38%

- S&P 500 -10,20%

- Eurostoxx -12,13%

- Dax alemán -13,15%

- CSI chino -15,17%

- FTSE MIB italiano -16%

- Nasdaq -16,60%

Sentimiento de los inversores (AAII)

El sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses) aumentó 1,6 puntos porcentuales hasta el 32,2%. A pesar de ello, se mantiene por debajo de su media histórica del 38%.

El sentimiento bajista (expectativa de que las acciones caigan en los próximos seis meses) disminuyó 2,2 puntos porcentuales hasta el 36,7% y sigue por encima de su media histórica del 30,5%.

Mercados 'vs' recesiones

Si cogemos los últimos 150 años, se han producido 30 recesiones en Estados Unidos en las cuales el S&P 500 ha ganado un +6,9% anualizado durante ese tiempo (después de ajustar la inflación).

Durante las últimas 6 recesiones, el S&P 500 ha ganado una media del +61% desde su mínimo en el momento en que el NBER declaró el fin oficial de la recesión.

Eso son datos. Pero de momento lo que importa es el presente y que los mercados subieron ya que el dato de IPC anima a pensar a los inversores que la Reserva Federal podría levantar un poco el pie del acelerador y en su reunión de septiembre no subir los tipos de interés en 75 puntos.

El S&P 500 sumó su cuarta semana consecutiva de ganancias, la más larga desde el pasado mes de noviembre.

Marcó el viernes un hecho importante: recuperó la mitad de las pérdidas de su fuerte caída de este año, es decir, más del 50% de las pérdidas que registró entre su máximo de enero y el mínimo de junio.

Y es que en ello tiene mucho que ver el hecho de que el porcentaje de valores del S&P 500 que cotizan por encima de su media móvil de 50 días es el 88% (a mediados de junio era el 2%), un porcentaje que no se veía desde la primavera de 2021.

Por su parte, el Nasdaq 100 logró subir más de un 20% desde los mínimos de junio, hecho que atendiendo a la ortodoxia técnica, implica salir de un mercado bajista. Desde el máximo hasta el mínimo, el Nasdaq cayó un -33,7% en 209 días naturales desde el 19 de noviembre de 2021 hasta el 16 de junio de 2022. El mercado bajista promedio en los últimos 50 años ha visto caer al índice un -35,5% en 201 días naturales.

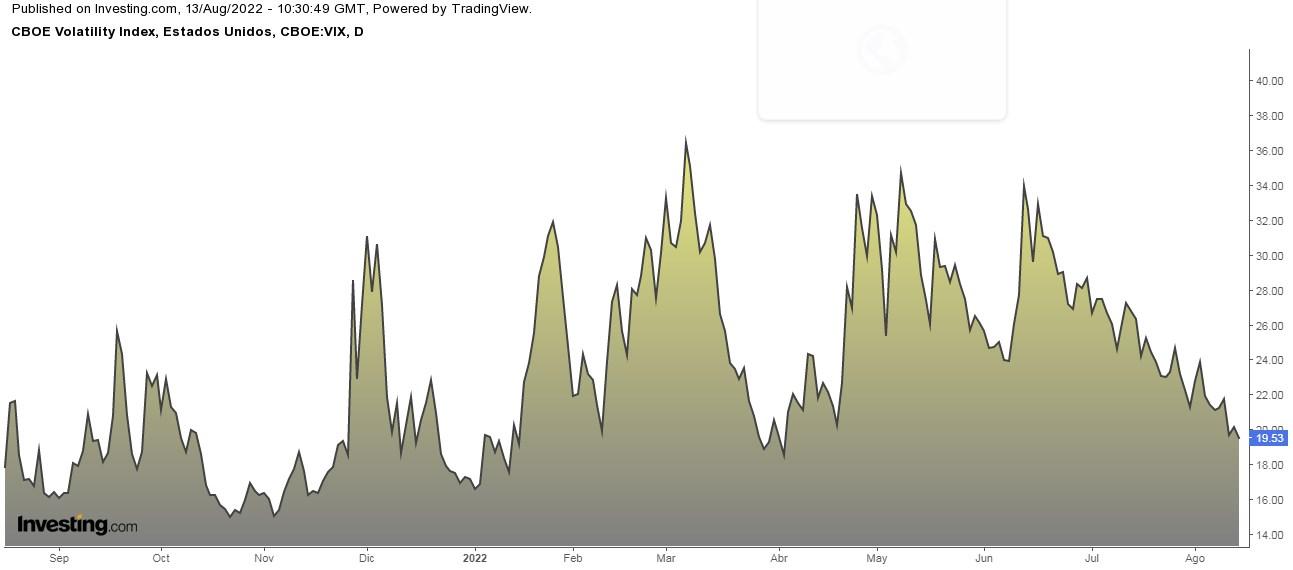

Atentos a lo que está indicando el ratio Vix/Vxv

Hemos asistido a la caída del índice Vix de volatilidad, que bajó de la zona de 20 y lleva ocho semanas consecutivas cayendo, la mayor racha en los últimos 3 años.

Pero lo interesante es el ratio Vix/Vxv. El Vix es la volatilidad implícita a 1 mes. El Vxv es la volatilidad implícita a 3 meses. Lo más habitual es que el Vix sea menor que el Vxv ya que cuanto mayor es el horizonte temporal mayor es también la incertidumbre, básicamente porque hay más riesgo de que puedan suceder cosas en 3 meses que en 1 mes.

¿Y en cuánto está ahora el ratio Vix/Vxv? Pues en 0,84.

¿Cómo se interpreta el ratio Vix/Vxv? Pues bien, si se divide el Vix entre el Vxv tenemos un número:

* Si es mayor de 1 implica incertidumbre, negativo para la renta variable.

* Si es menor de 1 implica tranquilidad, favorable para la renta variable.

* Si se acerca a 1,30 el mercado podría estar cerca de marcar un techo y empezar a caer.

* Si se acerca a 0,95 el mercado podría estar cerca de hacer un suelo y empezar a subir.

* Si se encuentra en torno a 0,82 el S&P 500 la gran mayoría de las veces en la historia ha estado alcista y con fuerza.

¿Vuelve el dinero a la Bolsa norteamericana?

En la semana del 3 al 10 de agosto, entró dinero en los fondos de inversión de renta variable estadounidense, ya que los inversores apuestan a que la Reserva Federal ralentizará el ritmo de las subidas de los tipos de interés.

Concretamente entraron 4.210 millones de dólares, su mayor entrada semanal desde el 22 de junio.

Los fondos de compañías de gran capitalización bursátil registraron entradas de 7.600 millones de dólares, el mayor nivel desde el 25 de mayo.

En cambio, los fondos de acciones tecnológicas sufrieron salidas de dinero, concretamente 852 millones de dólares.