Semana en rojo en los mercados con el Ibex 35 cayendo un -0,54%, el Euro Stoxx 50 -0,23%, el Dax -0,15%, el Cac -0,12%, el FTSE MIB -2,34%, el FTSE 100 -1,24%, el S&P 500 -2,75%, el Dow Jones -1,86% y el Nasdaq -3,83%.

Los mejores valores del Ibex 35 en la semana fueron Sabadell (BME:SABE) +6,79%, Bankinter (BME:BKT) +5,53%, Grifols (BME:GRLS) +4,21%, Amadeus (BME:AMA) +3,94%. Los peores valores fueron Rovi (BME:ROVI) -6,16%, Ferrovial (BME:FER) -4,93%, Red Eléctrica (BME:REE) -4,45%, Repsol (BME:REP) -4,18%.

El ranking de rentabilidad en el 2022 está de la siguiente manera:

- Ftse británico +1,86%

- Ibex español -0,71%

- Nikkei japonés -5,86%

- Dow Jones -6,95%

- Cac francés -7,995

- S&P 500 -10,37%

- Eurostoxx -10,66%

- Dax alemán -10,97%

- Mib italiano -11,22%

- Nasdaq -17,93%

- CSI chino -18,77%

De momento han presentado resultados trimestrales 98 compañías del S&P 500 y el 79% han superado las estimaciones de beneficios y el 65% han superado las previsiones de ventas. Esta semana le llega el turno a Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) y Amazon (NASDAQ:AMZN).

Sentimiento de los inversores (AAII)

- Sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses) disminuyó en 8,9 puntos porcentuales hasta el 15,8%. Esta es una de las 10 lecturas más bajas de la historia de la encuesta, que se remonta a 1987. La última vez que el optimismo fue menor fue el 4 de septiembre de 1992 (14%). Sigue por debajo de su media histórica del 38%.

- Sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses) aumentó 7 puntos porcentuales hasta el 48,4%. Sigue por encima de su media histórica del 30,5%.

El catalizador de las caídas

El S&P 500 ha sufrido su mayor caída desde el pasado 7 de marzo y el Nasdaq 100 va camino de tener su peor mes desde el año 2008. Por sau parte, el indicador de volatilidad Vix subió a un máximo de un mes y el dólar se fortaleció a niveles no vistos desde hace casi dos años.

Y es que el presidente de la Fed reconoció que podrían subir los tipos de interés en 50 puntos dentro de unos días y que si fuese necesario endurecerían aun más si cabe su política monetaria. Históricamente hablando, el hecho de subir tipos de interés viniendo de estar muy bajos no ha sido negativo para las Bolsas, pero un ciclo de subidas rápido y más fuerte de lo habitual sí ha sido negativo. Por ejemplo, el S&P 500 cae una media del -2,7% si el ritmo de subida es elevado, mientras que sube de media un +11% si el ritmo es pausado.

Las grandes del Russell no levantan cabeza

En Wall Street tenemos los tres índices bursátiles más conocidos como son el S&P 500, el Dow Jones y el Nasdaq. Estos índices son de compañías de gran capitalización bursátil. Pero también hay otros índices compuestos de compañías de pequeña capitalización, como son el S&P 600 y el Russell 2000.

El Russell 2000 está compuesto por las 2.000 compañías con la menor capitalización dentro del Russell 3000. La capitalización bursátil de la compañía que quiera entrar ha de ser superior a los 30 millones de dólares y ha de mover cada día de media una cantidad determinada de dinero, como mínimo 130.000 dólares. El índice se actualiza cada año, concretamente durante los meses de mayo y junio.

El Russell 1000 está formado por 1.000 de las compañías más grandes que cotizan en Bolsa en Estados Unidos.

El Russell 3000 está formado por 3.000 compañías de varias bolsas, como las NYSE y NASDAQ, incluyendo también a compañías que no forman parte de ninguna bolsa en concreto, además éste índice abarca el 98% del mercado estadounidense.

Pues bien, esto era para situarnos un poco. Lo que les quería comentar es que las 8 acciones más grandes del índice Russell 1000 han bajado un promedio del -8,19% en lo que va de mes (actualizado hasta el jueves) frente al -0,10% del Russell 1000:

-

Apple -4,22%

-

Microsoft -6,93%

-

Alphabet (NASDAQ:GOOGL) -7,85%

-

Amazon -5,27%

-

Tesla (NASDAQ:TSLA) -8,97%

-

Berkshire Hathaway (NYSE:BRKa) -1,19%

-

Meta (NASDAQ:FB) -9,73%

-

NVIDIA (NASDAQ:NVDA) -21,35%

La zona clave del yen para que intervenga su banco

El Fondo Monetario internacional comenta que la caída del yen no sería motivo para que Japón cambiara su política económica. Esto refleja la dificultad que podría tener Japón si buscara el consentimiento internacional para intervenir en los mercados de divisas con el fin de frenar nuevas caídas de su moneda.

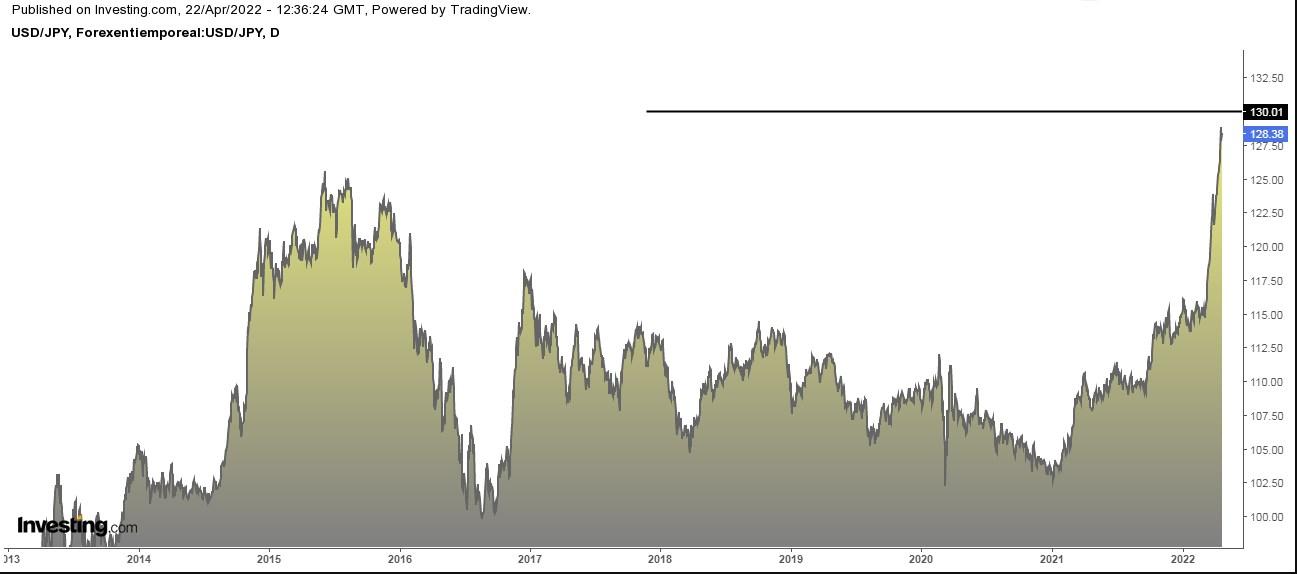

El tema es que el yen está depreciándose con fuerza frente al dólar a su nivel más bajo en 20 años (subida de USD/JPY) debido a la brecha de las políticas monetarias de la Reserva Federal de Estados Unidos y el Banco de Japón. El primero endureciendo su política y comenzando un ciclo de subidas de tipos de interés. El segundo manteniendo una política mucho más blanda.

De momento se espera que el Banco de Japón mantenga al margen su idea esta semana (el jueves 28 de abril), aunque se está empezando a especular con la posibilidad de que ajuste su política antes de que acabe el año. Sea como fuere, todo apunta que la clave se encuentra en la zona de 130, ya que alcanzar y sobre todo superar este nivel (y no se manera puntual, sino sostenida) haría al Banco de Japón plantearse su estrategia.

El curioso caso de Consolidated Edison

Consolidated Edison (NYSE:ED) es la empresa de servicios públicos que suministra energía a Nueva York y sus alrededores. Hace 3 días ratificó que iba a mantener su dividendo de 0,79 euros por acción.

Se encuentra fuerte en Bolsa, de hecho no sólo sube un +14% en lo que llevamos de año (casi el triple que el índice S&P 500 de Servicios Públicos), sino que además acaba de marcar nuevos máximos históricos esta misma semana mientras Wall Street cerraba la semana con caídas.

La curiosidad es que es la compañía del S&P 500 que presenta peor valoración en Wall Street. Concretamente tiene 9 calificaciones de venta, 7 de mantener y sólo 1 de compra.