Semana en rojo con el Ibex 35 cayendo un -2,13%, el FTSE 100 -1,93%, el Dax -3,32%, el Nikkei -1,34%, el CSI -1,10%, el Cac -3,37%, el FTSE MIB -2,43%, el Euro Stoxx 50 -3,52%, el S&P 500 -2,08%, el Dow Jones -1,66%, el Nasdaq -2,72%.

El ranking en lo que llevamos de 2022 de las principales Bolsas va de la siguiente manera:

- Ftse británico -0,71%

- Nikkei japonés -4,39%

- Ibex español -6,90%

- Dow Jones -9,41%

- Cac francés -9,79%

- Eurostoxx 50 -11,50%

- Dax alemán -12,54%

- Mib italiano -13,38%

- S&P 600 -19,17%

- CSI chino -19,96%

- Nasdaq -31,57%

Sentimiento de los inversores (AAII)

El sentimiento alcista (expectativas de que los precios de las acciones subirán en los próximos seis meses, cayó 0,4 puntos porcentuales hasta el 24,3% y sigue por debajo de su media histórica del 37,5%.

El sentimiento bajista (expectativas de que los precios de las acciones caerán en los próximos seis meses, subió 2,8 puntos porcentuales hasta el 44,6% y sigue por encima de su media histórica del 31%.

3 nuevas razones en contra de los mercados en 2023

No es nada habitual, pero nada, que las previsiones de las casas de análisis hablen de que esperan que el 2023 sea otro año negativo para Wall Street, sobre todo la primera mitad del ejercicio.

Es más, fíjate si no es algo habitual que desde que hay registros, esto nunca había sucedido en la historia.

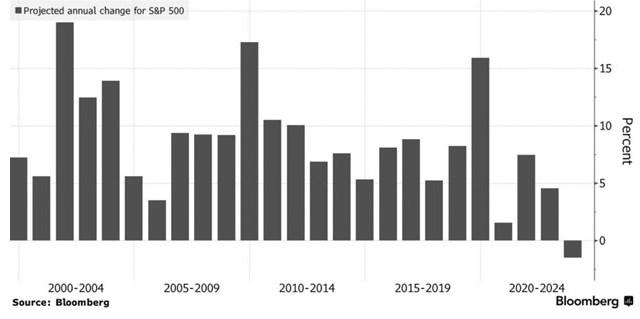

En el siguiente gráfico de Bloomberg se puede apreciar muy bien todo esto.

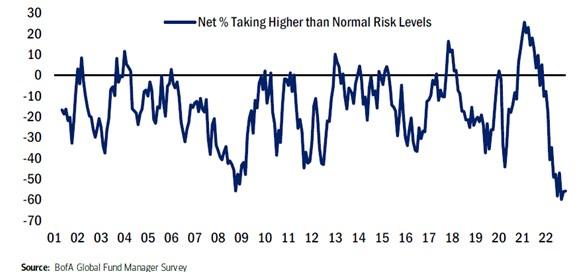

Pero hay más. La Encuesta Global de Gestores de Fondos de Bank of America (NYSE:BAC) refleja que el apetito por el riesgo se encuentra en niveles tan bajos que incluso está por debajo del que había en la famosa crisis financiera mundial de 2008 o en el 2020 con la pandemia del coronavirus.

Y es que sin ánimo por el riesgo, no hay subidas de la Bolsa por la sencilla razón que no entra dinero.

En el siguiente gráfico se puede ver efectivamente este hecho.

Y para terminar, otra cuestión no menos importante. Resulta que hablando el otro día con un amigo que trabaja en Estados Unidos, me comentó que allí se está hablando mucho de Vanguard, empresa de fondos de inversión que tiene en su poder el 60% de las compañías del S&P 500. Y es que comentó la pasada semana que en 2023 llegará la temida recesión mundial.

Esto no dejaría de ser un comentario más a cargo de un inversor institucional si no fuera porque en las últimas acertó de pleno con antelación suficiente.

Las causas son numerosas y de sobra conocidas por todos: el incremento de los tipos de interés, una inflación elevada que llevará varios años devolverla al 2% (no antes del 2024-2025), la guerra de Rusia y Ucrania que no tiene un fondo a corto plazo, los problemas de suministro, el encarecimiento de materias primas, la caída del volumen comercial. El empleo se verá afectado, sobre todo en sectores como el de la tecnología y el inmobiliario.

Esas son las tres razones. Añadiría una cuarta que se produjo el viernes aunque no es nueva pese a que el mercado se lo tomase a mal, ya sabes, es lo que sucede cuando se tiene la piel muy fina. Esa cuarta razón fueron las declaraciones de dos miembros de la Fed (el presidente de la Fed de New York y la presidenta de la Fed de San Francisco) diciendo que seguirán subiendo los tipos de interés y que no saben por qué los mercados son tan optimistas respecto a la inflación.

Sí, las medidas de los Bancos Centrales en general y de la Reserva Federal en particular están empezando a dar sus frutos y las respectivas inflaciones han bajado ligeramente. Las hojas de ruta seguirán funcionando pero lentamente, de hecho llevar la inflación de nuevo a niveles del 2% llevará su tiempo y no antes del 2024-2025.

¿Un rayo de esperanza?

En un año tan complicado en el que caen la renta variable, la renta fija, las criptomonedas y muchas divisas, siempre es interesante ver hechos que a lo largo de la historia han funcionado realmente muy bien y que animan a los inversores.

Por ejemplo, que en los últimos 86 años, de los 9 en los que el S&P 500 ha caído doble dígito, el año siguiente subió con fuerza en 7 de ellos más de un +20%.

Año 1937 (-34,7%): siguiente año +30,8%

Año 1941 (-11,6%): siguiente año +20,1%

Año 1957 (-10,7%): siguiente año +43,1%

Año 1966 (-10%): siguiente año +23,9%

Año 1973 (-14,7%): siguiente año -26,3%

Año 1974 (-26,3%): siguiente año +37,1%

Año 2001 (-11,9%): siguiente año -22,1%

Año 2002 (-22,1%): siguiente año +28,7%

Año 2008 (-37%): siguiente año +26,5%

Mal de muchos consuelo de tontos.

Hay un refrán muy conocido que dice que mal de muchos consuelo de tontos. Básicamente viene a decir que si a los demás les ha ido mal, te compensa que a ti también te vaya mal.

Y digo esto porque se le está dando mucho bombo al mal año que está atravesando Elon Musk con la fuerte caída del precio de las acciones de Tesla (NASDAQ:TSLA) (caen algo más de un -50%). Recordemos que él es el mayor poseedor de acciones de la compañía (el 14%) con una participación de 80.000 millones de dólares.

Todo esto le ha llevado a perder la primera posición en el ranking del hombre más rico del mundo, pasando a la segunda posición en detrimento del dueño de LVMH (EPA:LVMH). Aunque sinceramente no creo que a Elon Musk esto le vaya a quitar mucho el sueño, salvo que la vanidad sea algo obsesivo.

Pero Tesla no es la única de las grandes compañías que se hunde este año. Tenemos nombres ilustres como Meta (NASDAQ:META) (-64%), Amazon (NASDAQ:AMZN) (-44%), Microsoft (NASDAQ:MSFT) (-23%), Alphabet (NASDAQ:GOOGL) (-34%), Nvidia (NASDAQ:NVDA) (-38%), Netflix (NASDAQ:NFLX) (-46%), PayPal (NASDAQ:PYPL) (-60%), Salesforce (NYSE:CRM) (-46%).